Other parts of this series:

- 真の「生産性向上」と業務プロセス再構築、そして人の重要性海外先進事例に学ぶデジタル変革実現の鍵とは? ~ウェビナー

- RPAの要諦と次なるデジタル変革への挑戦 ~ウェビナー

- 「アンバンドル」から「社会構造変革」へ:日本におけるフィンテックの将来的可能性 ~ウェビナー

- 来たる“創造的破壊”の波に向けた、保険ビジネスのあり方とは ~ウェビナー

- デジタルウェルスマネジメントがもたらすアドバイスモデルの転換 _真の顧客本位の実現に向けて ~ウェビナー

- コーポレート領域でのデジタル技術導入による変革効果の限界と打開策–RegTechを中心とした効果創出の仕組みづくり ~ウェビナー

- HUMAN + MACHINE:ビジネス変革における第3の波に日本企業はどう立ち向かうべきか ~ウェビナー

- ブロックチェーンは金融ビジネスをどう変えるか、何が可能になるのか~ウェビナー

- デジタル変革のあるべき姿 – 伊予銀行様DHDバンクを例に ~ウェビナー

- デジタル変革の鍵を握るCloud活用をどう進めるべきか – 金融業界における成功の要因 ~ウェビナー

- 真の顧客起点型ビジネスモデルの追求 –2つの主導権争いと鍵となるテクノロジーの展望~ウェビナー

- デジタルトランスフォーメーション(DX)における人材活用・リスキルの進め方とは~ウェビナー

- 顧客を知り、顧客に応え、顧客と共に育てるビジネス ー 2019年消費者動向調査を踏まえて ~ウェビナー

- Beyond RPA -RPAは期待した効果を出せたのか?これまでの総括と求められる次なる一手:第1回 RPAの特性と活用推進の鍵 ~ウェビナー

- BEYOND RPA -RPAは期待した効果を出せたのか?これまでの総括と求められる次なる一手:第2回 求められる次の一手と2つの方向性

- 第1回 グローバルのイノベーションにみる保険の新たな姿 _今だからできるサービスと日本への示唆~ウェビナー

- 第2回 グローバルのイノベーションにみる保険の新たな姿 _今だからできるサービスと日本への示唆~ウェビナー

- Bank4.0時代に向けた銀行変革 - “破”銀行、“創”銀行:第1回 Bank4.0時代の到来と国内金融機関への影響~ウェビナー

- Bank4.0時代に向けた銀行変革 - “破”銀行、“創”銀行:第2回 Bank4.0時代の“銀行”と実現に向けた鍵~ウェビナー

- 顧客価値と企業経営_Design Pivot 新しいデザインとの向き合い方 第1回 金融機関に求められる新たなビジネスデザイン~ウェビナー

- 顧客価値と企業経営_Design Pivot 新しいデザインとの向き合い方 第2回 新たなデザインとの向き合い方

- デジタルビジネスを加速させる次なるステージの組織運営と人材活用 _デジタルトランスフォーメーション(DX)のその先へ:第1回ディスラプションの進行と金融業界の現状~ウェビナー

- デジタルビジネスを加速させる次なるステージの組織運営と人材活用 _デジタルトランスフォーメーション(DX)のその先へ:第2回 変革へのロードマップ(1)オペレーティングモデル・シフト~ウェビナー

- デジタルビジネスを加速させる次なるステージの組織運営と人材活用 _デジタルトランスフォーメーション(DX)のその先へ:第3回 変革のロードマップ(2)リソース・シフトとワーク・シフト

- 守るテストと攻めるテスト:第1回 創造的破壊(disruption)の進行と金融業界の現状

- 守るテストと攻めるテスト:第2回 創造的破壊(disruption)の進行と金融業界の現状~“攻めるテスト”の要諦

- BPO(ビジネス・プロセス・アウトソーシング)のその先へ _これまでとデジタル化時代における 今後のあるべき姿 :第1回 新たな市場環境とアウトソーシングのかたち

- BPO(ビジネス・プロセス・アウトソーシング)のその先へ - これまでとデジタル化時代における 今後のあるべき姿 第2回 ― BPSのメリットと活用事例

- COVID-19による金融業界へのインパクトと先進事例に学ぶ「ニューノーマル」へのシフト:第1回 COVID-19のインパクトと『ニューノーマル』のかたち

- COVID-19による金融業界へのインパクトと先進事例に学ぶ「ニューノーマル」へのシフト:第2回 先進事例に学ぶ「ニューノーマル」へのシフト 銀行業界

- COVID-19による金融業界へのインパクトと先進事例に学ぶ「ニューノーマル」へのシフト 第3回 先進事例に学ぶ「ニューノーマル」へのシフト〜証券・保険業界

- 異業種連携による新たなビジネスチャンス獲得のための要諦とは:第1回 異業種連携の最新動向と金融サービスのポテンシャル

- 異業種連携による新たなビジネスチャンス獲得のための要諦とは:第2回 異業種による金融参入事例〜MarCoPayの実現に向けた日本郵船の取り組み

- 異業種連携による新たなビジネスチャンス獲得のための要諦とは:第3回 異業種による金融参入・連携における成功実現の要諦

- 保険イノベーションの最新動向 〜EFMA受賞イノベーションから見た次なる一歩とは:第1回 EFMAアワード受賞企業と保険イノベーションのトレンド

- 保険イノベーションの最新動向 〜EFMA受賞イノベーションから見た次なる一歩とは:第2回 保険会社が取るべき次なる一歩

- 筋肉質な経営体質に転換するための、聖域なきコスト削減 – リバウンドしない仕組みづくりとカルチャー変革

- 欧州デジタルバンキング、何が成否を分けたのか。そこから学ぶ日本への示唆とは:第1回

- 欧州デジタルバンキング、何が成否を分けたのか。そこから学ぶ日本への示唆とは:第2回

- 顧客体験を軸にしたビジネス変革 ~他業界に学ぶ顧客体験の追求と成長へのチャレンジ~

- 2021年の金融業界の展望 – 「ニューノーマル」を実現するために金融機関には何が求められるのか

- 「2025年の崖」を乗り越えるモダナイゼーションの現実的な施策とは その4 ~アクセンチュアの謎、なぜレガシーモダナイゼーションで選ばれるのか?

- データドリブン保険経営の要諦〜大同生命におけるビジネス・アナリティクス・クリエイティブ三位一体改革〜

- Capital Markets 2025 – 証券ビジネスの再創造に向けて

- Technology Vision 2021から読み解く日本の金融機関への示唆

- 日本初のデジタルバンク「みんなの銀行」は何を目指しているのか - 横田頭取・永吉副頭取をお迎えして

- 保険イノベーションの最新潮流~ Efma受賞イノベーションから見た最新事例と保険DXの将来像~

- 「パーパス起点」で金融機関はどう変わるのか ~ “Business of Experience(BX)”実現に向けた具体的な変革ポイント

- アウトソーシングの新潮流と人材戦略について

- 「事故のない世界」を目指して。イーデザイン損保の新たな自動車保険「&e アンディー」からパーパス起点の変革の意義を紐解く

- 2022年、金融機関の持続的成長には何が必要なのか。銀行・証券・保険の各業界のトレンドと展望を総括

- 銀行業界を牽引するグローバル大手銀行の戦略から、日本の金融機関への示唆を読み解く

- 岐路に立つ金融機関系システムは、10年後を見据えてどのように変わるべきなのか

- 金融機関のグローバル展開パターンを分析し、成功の要諦とシナジーの生み方を読み解く

- COVID19とは何だったのか。これまでの総括とこれからの予測、そして日本の金融機関への示唆

- メタバースは現実世界やビジネスをどう変えるのか。テクノロジー・ビジョン2022に寄せて

- 顧客ニーズの変化や手数料率の低下。証券リテール業界はどのように変わるべきなのか

- 保険イノベーションのグローバルトレンドと、今後起こりうる大きな変化。Qorus(旧Efma)受賞イノベーションから最新事例のご紹介

- 多様化するリスクに対し、日本の金融機関が取るべきデータドリブンなリスクマネジメントとは

- 顧客を「生活者」として捉え直す。真の顧客志向による顧客体験の最適化とマーケティングの変革

- 2023年の金融業界を占う。不確実な世界で持続的な成長と新たな価値創造を実現するための注力テーマ

- AI活用は意思決定の領域にまで拡大。金融業界におけるAI活用と「責任あるAI」の実現に向けて

- 金融機関におけるTalent Transformation(TX)の進め方

- イノベーションの潮流に変化の兆し。新興国のイノベーション事例から日本の金融機関は何を学べるのか?

- 社会実装が始まる量子コンピュータ。金融業界こそ量子コンピューティングを活用すべき理由とは

- ジェネレーティブAIが金融業界にもたらす巨大なインパクト。「AI社員」の活用事例も紹介

- コア領域こそ内製化を。DX全盛の今こそ金融業界のIT現場を取り巻く状況を知る

- アトム(現実)とビット(仮想)の融合が始まった。テクノロジービジョン2023から世界の向かう先を知る

- Qorus Innovation in Insurance Awards 2023の受賞イノベーションを解説。保険イノベーションの今後を占う

- “価値”そのものに着目した新たな変化の波。Web3の進化が金融業界にもたらす可能性について

- 【新年特別企画】銀行、証券、保険の各業界で生成AIの活用が本格化へ。2024年の金融業界を占う

- 生成AIが可能にする一人ひとりの顧客との対話。金融業界の多くの課題を解決しうる超高速マーケティングとは

- 保険契約管理業務をゼロベースで再構築。アフラック生命保険株式会社が全社横断で取組む「アフラック プロジェクトZERO」とは

- クラウド型統合融資プラットフォームnCinoが世界中で受け入れられている理由とは。融資事業のデジタル変革の道筋を考える

- Qorus Innovation in Insurance Awards 2024レポート。保険イノベーションの現在地と今後の展望を考察

- 業務変革を実現し、経営の“バディ”に。金融業界における生成AI活用の現在地と今後

- 【新年特別企画】生成AIを活用した変革が本格化へ。2025年の銀行・証券・保険業界の注力テーマを解説

- 新時代に突入したサイバーセキュリティ。経営アジェンダとしてのサイバーセキュリティ対策と将来態勢

- デジタルとAIが顧客の声を「戦略」に変える。マルチエージェントAIが導く金融マーケティングの未来

- リライトで勘定系を刷新。長野県信用組合様が挑む「ビジネス×システム×人材」三位一体のモダナイゼーション

- トークン化ビジネスの世界的潮流を紐解く。トークン化預金とステーブルコインが切り拓く決済の未来

第14回 金融ウェビナー (シリーズ1)

2016年中頃から日本で徐々に普及しはじめたRPAは現在、導入企業数という意味でも活用分野という意味でも爆発的に拡大しつつあります。地域ごとの偏りがなく、あらゆる業界・領域でスピード感を持って利用が広がっている状況からも、一時的ブームにとどまらず、企業のビジネスに根ざした形で業務の一翼を担っている現状が伺えます。本ブログでは、7月18日に開催した第14回ウェビナーの概要を「RPAの特性と活用推進の鍵」・「Beyond RPA ― 次に求められる一手」というテーマに分け全2回でお話しします。

今RPAを取り巻く環境には非常に興味深いトレンドが見られます。それはグローバルの中で、日本がトップリーダーとしての地位を固めつつあることです。約3年前にRPAブームが起きた際には、先進テクノロジーの例に漏れず、海外事例を参考にしながら試行するケースがほとんどでした。しかし、労働人口の減少や働き方改革などの社会課題を背景に普及が急速に進む現在、むしろ日本の活用事例に海外企業の注目が集まるという新たな流れが見られます。RPAの持つポテンシャルを最大限活かし、グローバルリーダーとして先進的な活用法を更に模索することが、今我々に求められているのです。

RPAの総括 ― 特性と活用拡大に向けた3つの壁の克服

日本の金融機関でも活用が進むRPAですが、必ずしも全てのユーザーがスケーラブルに導入を進め、大きな効果を享受できているわけではありません。RPAの潜在的な力を余すところなく引き出すためには、大きく分けて3つのポイントを押さえることが不可欠となります。

まず1つ目のポイントとして重要なのはRPAで実現可能な点、実現が難しい点を明確に理解することです。RPAは従来のシステム開発に比べ、安価かつ手軽に短期間で導入できます。またEUC(エンドユーザーコンピューティング)のようにユーザー自身が保守メンテナンスを行うことができ、プログラム・ログなどをサーバーで集中管理できる製品を使えばガバナンスのコントロールも可能です。どの組織・領域にも必ず導入の余地はあり、確実に業務の効率化と高い費用対効果を実現できることも大きなメリットでしょう。

ただしRPAでは実現できないこともあります。日本企業では個々の業務がサイロ化されていることが多いため、業務全体への適用は難しいのが実情です。周辺のIT環境の変化の影響を受けるため、安定した稼働・運営や既存システム変更によるプログラム改修などの保守面でも少なからず負荷が生じます。またガバナンスコントロールという面でも、導入の容易さゆえに各部門が独自に取り組みを進め、異なった製品をばらばらに利用するといった状況が生じやすくなります。そのため、対象業務の選定や実際に利用を開始する局面では時間・手間のかかるチェックプロセスの実行を強いられがちです。RPAのこうした特性と制約を見極めながら、各組織・部門の実情に沿った活用の最適解を模索する努力が求められるのです。

2つ目のポイントとなるのは、RPA活用の際に多くの企業が直面する“3つの壁”を理解し、克服に向けた取り組みを行うことです。

1. Discovery(ディスカバリー)の壁 ― RPAの活用対象を特定する過程で直面。費用対効果が実現しやすい業務へ導入したものの、細分化された様々な業務に対しさらなる適用が進まない。

2. Delivery(デリバリー)の壁 ― RPAの実装過程で直面。初期段階の実装は容易に進んだものの、品質が思うように上がらず、保守管理面でも負担が大きいために活用領域が拡大しない。

3. Exit(イグジット)の壁 ― RPAの効果創出フェーズで直面。導入当初は現場での効果が生まれ、活用が進むものの、創出した余力を上手く使えないために組織全体としての恩恵を享受できない。

こうした壁を克服するためのポイントの1つは、業務を構成する“人”や“システム”といった様々な角度からRPAの活用対象・領域を徹底的に再検証することです。各部門の個別業務単位で判断するのではなく、顧客に価値を提供するための流れ全体に注目し、組織横断的な視点で活用を進めることが重要となります。またRPAのメリットを最大限に活かしたQCDコントロールの枠組み確立も不可欠です。業務特性を見極めながら、開発・導入のアプローチを使い分け、人と同様に使いながら育てるというユーザーの意識を醸成する必要があります。もう1つ重要なのは、RPAを“付加価値”の向上に活用するという発想を持つことです。ともすれば、“投下労働量”の削減という面に意識が行きがちですが、RPAの本質的価値を発揮させるためには、これまで実現が困難だった付加価値業務の創出という視点が極めて重要です。また管理者・監督者が不在のまま動いているRPA(いわゆる“野良ロボ”)が発生した場合は、すでに高い費用対効果を享受し投資回収ができているという割り切りを持って、必要とされる他の業務で再活用するという発想も不可欠でしょう。

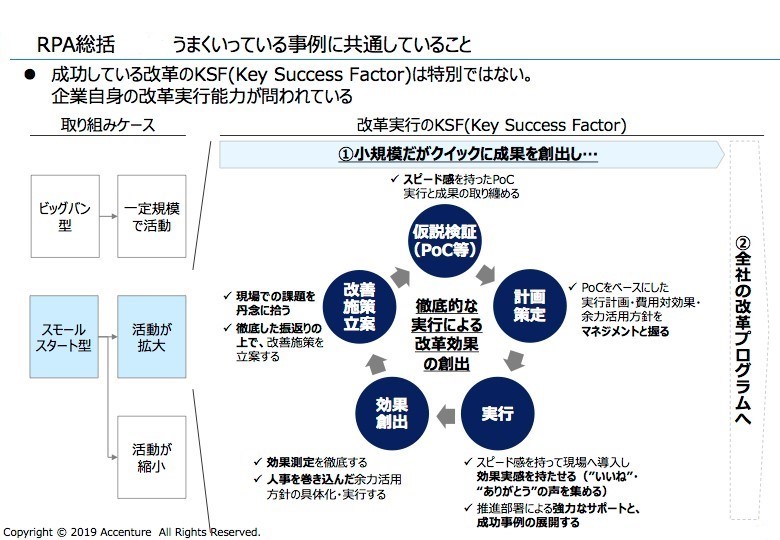

3つ目のポイントは、RPAに限らず企業として組織改革に求められる基本事項を徹底することです。RPAの導入・活用を進める際には、他の企業の成功事例やそのKFS(Key Success Factor = 主な成功要因)へ関心が集まりますが、効果を挙げている企業は必ずしも特別な取り組みを行っているわけではありません。POCをはじめとする仮説検証・計画策定・実行・効果創出・改善という改革サイクルを徹底して効果を生み出すという、ある意味で極めてオーソドックスな取り組みをRPAでも実践する。そして、中核メンバーが現場を巻き込みながらこのサイクルを進めることで、大きな改革のうねりを作り、全社的な流れへと拡大させることが極めて重要になります。対象がRPAであるかどうかに関わらず、この改革サイクルを忠実に実行できる力を備えた組織は取り組みを成功に導くことができます。逆に言えば、その力が不十分な組織ではなかなか上手くいかないケースが目立ちます。RPAの導入・活用を進める局面では、こうした企業のポテンシャルの差がより顕著に現れます。つまり、ここで問われているのは企業が持つ改革実行能力そのものなのです。

第2回では、より抜本的な生産性向上という観点から、RPAプラスアルファあるいはRPAの枠組みを超えたBeyond RPAの取り組みについてお話しします。RPA活用の要諦については、私が担当した第二回ウェビナーでも詳しく紹介していますので、ぜひそちらもご覧ください。

補足:RPAがもたらす副次的効果

RPAが企業の業務に様々な恩恵をもたらすことは上でお話ししましたが、導入の際に予期せぬプラス効果がもたらされることもあります。特に多いのは、不要業務・プロセスの整理がよりスムーズに進んだという事例です。

どの企業も業務効率化を迫られていることは言うまでもありません。しかし、純粋な費用対効果といった基準で人の業務を廃止することには(特に現場レベルで)大きな心理的ハードルが伴うため、必ずしも簡単に実現しないのが現実です。

ところが、業務を人からRPAに移管することで意外な効果が生じることがあります。ロボに置き換わったことで、その業務が本当に必要かどうかをより客観的に判断できるようになり、不要業務・プロセスの特定と整理がよりスムーズに進むといったケースです。私がこれまで携わらせていただいた案件でも、このような形で業務効率化が加速した例は数多くありました。こうした副次的効果もRPAが持つ大きな魅力の一つでしょう。