Other parts of this series:

COVID-19の影響を受けて国内の生命保険会社におけるデジタル化の取り組みは、顧客接点を中心に大きく加速している。

その一方で生命保険会社の基幹システムの多くは、従来の事務職員による契約・異動事務手続きを前提とした構成となっており、長年、ホスト基盤上で保守開発を繰り返したことによってシステムが肥大化し、新商品開発や新たなチャネルの追加に大きなコストが必要となり、事務プロセスの見直しにも制約を生むなど、デジタル化推進のあしかせとなるケースも少なくない。

本稿では、昨今のビジネスニーズの変化を踏まえて、生保基幹システムの構造に目を向け、デジタル化を推進するうえでの課題と、競争力を維持するために必要な基幹システムの在り方について論じる。

高まるデジタル化のニーズ

2018年、2020年に国内でアクセンチュアが実施したデジタル活用に関する顧客アンケートでは、チャットや、ビデオ通話を通じてリモートアドバイスを求めることに肯定的な顧客の割合は、

「保険金請求」では2018年31%→2020年41%に増加、「最新の製品や商品に関するアドバイス」で2018年29%→2020年39%に増加

更に支社などオフィス内での手続きからデジタル活用への変化を好意的に受け入れる割合は

「保険金請求」では2018年79%→2020年83%に増加、「最新の製品や商品に関するアドバイス」では2020年79%→2020年82%に増加

といずれもCOVID-19以前と比較して増加しており、顧客はこれまで以上に、リモート、デジタル活用に好意的であることがわかる。

生命保険会社においても、前述した顧客ニーズの変化を踏まえて、従来の営業職員や代理店による対面を前提としたビジネスモデルから、デジタル接点を活用した新たなビジネスモデルの確立を進めているが、顧客のニーズを満たすサービスは提供出来ておらず、デジタル手続の利用率は期待する水準に達していない。

また、本社の事務オペレーションについても、在宅での実施が求められるなど事務環境にも変化が生じており、リモートの前提となるデジタル化と同時に、規制への過剰対応など経年で複雑化した事務プロセスの抜本的な見直しと事務コスト削減が課題視されている。

Web上での情報取得が容易になる中、これまで受け身だった顧客が、自身で保険を選択する動きも増えており、市場が求める商品を短期・低コストで提供し、顧客ニーズにマッチした商品を訴求することは、保険会社の競争力としてこれまで以上に重要になる。

断片的なデジタル化施策

このような状況下で、生命保険会社が実施している取組に目を向けると、フロントでは顧客専用ページの手続メニューの追加や顧客向け帳票のペーパレス化、バックエンドではRPA導入による現行事務の部分的な機械化など断片的にデジタル化施策を実施するケースも少なくない。

顧客専用ページは、各社、有効な登録者数が契約者の10%~20%程度にとどまり、登録者も限られた機会の中で専用ページを利用する割合は低い。現状事務プロセスに対するRPA導入についても、事務の執り方が手続の種類や請求内容、商品で分かれることから適用範囲が局所的となり、適用後も事務画面改修などのコストが生じ、期待効果が得られない場合もある。

デジタル化が断片的になる要因としては、契約管理システムを中心とする基幹システムの複雑さにより、顧客接点での基幹機能活用が容易でないことや、基幹システムの構造が現状事務プロセスを前提としており、改修時の影響がプロセス変更の制約となっていることが考えられる。

生保基幹システムが抱える課題

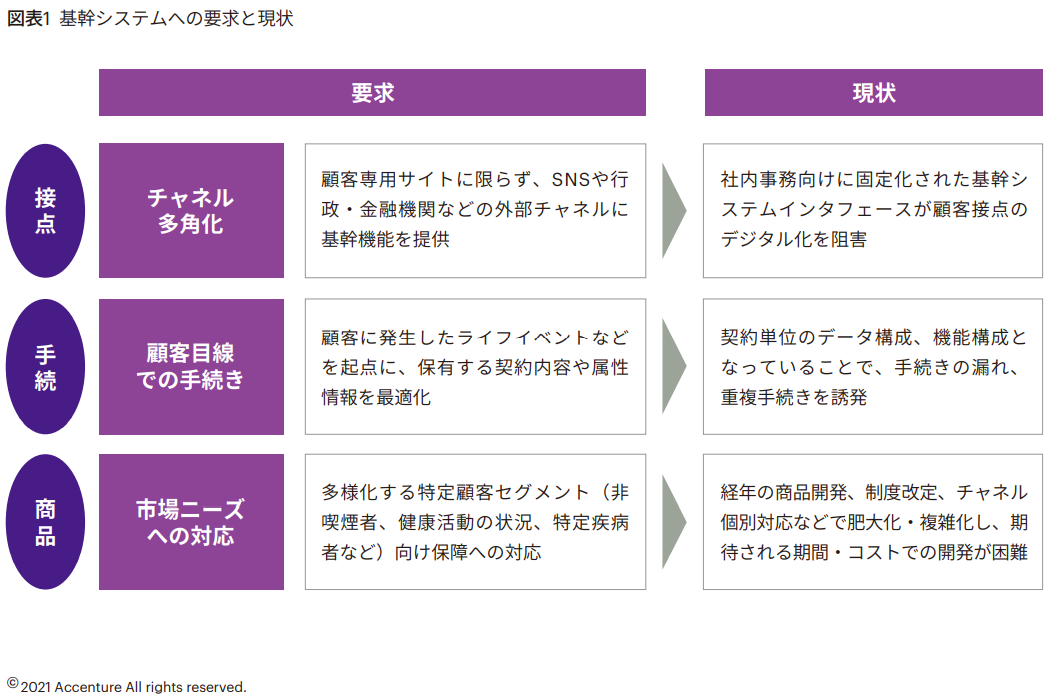

レガシーを塩漬けにするという言葉が使われるように、基幹システムは見直しの対象外とされることが多いが、抜本的なデジタル化を進めるにあたって、中心にある基幹システムを置き去りにした対応は、各システムに負担をかけ、システム構造の複雑化、開発コストの増加を招く可能性があるため、十分な検討を実施したうえで対応を判断すべきである。特に検討が必要と考える現状課題を述べる(図表1)。

多角化するチャネルへの対応

顧客ニーズに応えるには、多角化するチャネルに柔軟に適応し、これまで以上に顧客に近い接点で基幹機能が利用出来なければならないが、契約管理システムの多くは、社内事務向けにインターフェースを構築しており、新しいチャネルの追加時はチャネル側が基幹システムの制約を受容するとともに、基幹システム側でもチャネル差異を吸収するための対応が必要となり複雑化が避けられない。

経年による肥大化・複雑化

フロントシステムが、クラウド基盤の活用や、SaaS、AIなどのソリューション利用で進化する一方、基幹システムはその規模・複雑さから、これまで大きな進化を遂げておらず、生産性は徐々に低下、結果、ビジネスを圧迫する開発コスト、商品展開のあしかせとなる開発スピードが、競争力を失う要因となっている。

事務処理目線の機能構成

基幹システムの根幹である契約管理システムは、契約単位の処理を前提に機能が構成され、契約単位にデータを管理している。このため、顧客や世帯単位の変化に対し手続きを実施する場合にも、契約単位で処理をすることとなり、手続きの漏れや、重複手続きを生む構造となっている。今後、保険会社目線での手続きから顧客目線での手続きに移行するにあたって、契約単位のみを前提としたシステム構造には対策が必要である。

将来の基幹システムへの要求

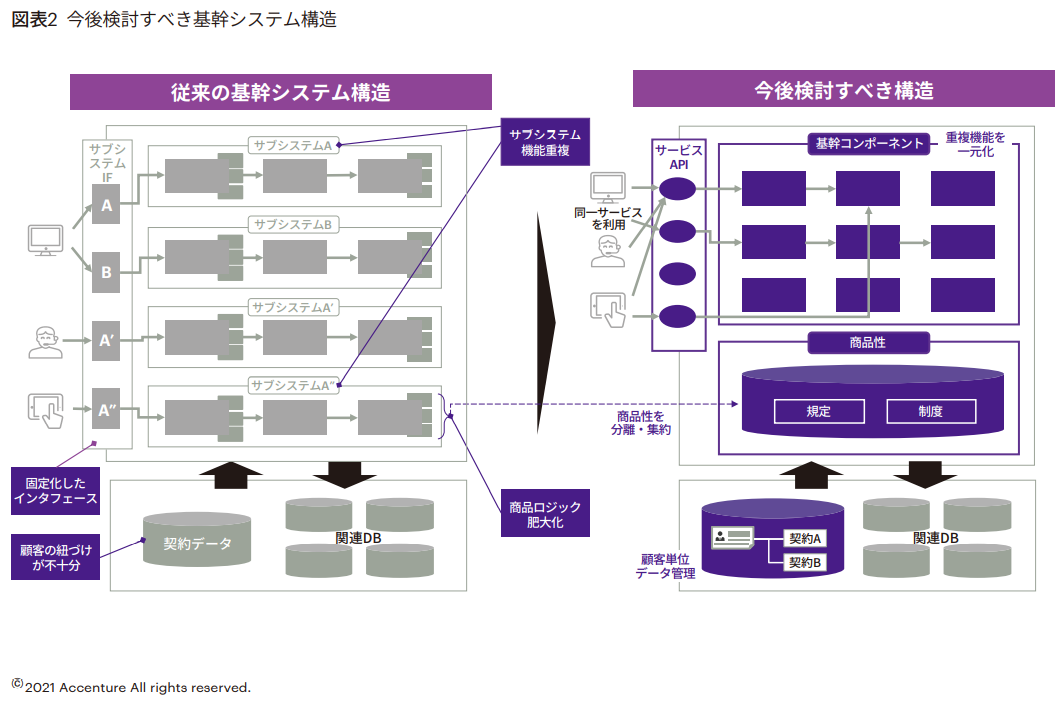

次に、ビジネスニーズの変化と基幹システムの課題を踏まえ、将来、基幹システムが備えるべきシステム機能・構造について考える(図表2)。

チャネル依存のない基幹サービスを活用した本社事務の削減

保険会社が提供するチャネルだけでなく、SNSなど顧客が利用するコミュニケーションツールや、顧客に近い異業種経由などで保険機能の提供が可能となるよう、基幹機能をサービス化するなど、チャネルに依存せず、顧客体験を踏まえて適所に機能配置可能なシステム構造を検討すべきである。

本社事務で活用される基幹機能が、顧客接点に提供されることで、顧客自身の手続きでデジタル完結し、本社事務のないオペレーションを実現できる。

アプリ構造改革による戦略商品展開

市場ニーズに対し、短期間かつ低コストでの商品展開を実現するためには、システムの複雑化・肥大化の原因となる、一体化した業務処理と、商品性・計算機能を分離し、既存ロジックの制約を受けず柔軟に市場ニーズを反映した商品開発が可能なアプリケーションアーキテクチャを検討すべきである。

商品ロジックなどによる複雑化・肥大化が抑止されることで、ビジネスプロセス変更の柔軟性が向上するとともに、短期サイクル・低コストが前提の戦略的商品の展開も容易になる。

契約単位手続きから顧客志向プロセスへの移行

従来の契約単位データの上位セグメントとして顧客や世帯情報を保持、顧客単位の機能構成を実現することで、保険会社目線で契約単位に保障や顧客属性を変更するだけではなく、ライフイベントで生じた変化に、顧客・世帯といった単位で向き合い、顧客に必要な手続き・保障を把握したうえで最適な対応をとることが可能になる。

契約管理システム上で顧客単位データ管理が実現されれば、顧客に提供する幅広い商品と、顧客が利用する健康サービスを紐づけ、保障と連動することで、よりパーソナライズされた保険を提供することも可能になる。

最後に

デジタル化によってビジネスモデルを変革するには、顧客や募集人との接点の改革だけでなく、基幹システムの構造にもメスを入れ、変化に応えられる基盤を備える必要がある。

基幹システムの整備には、新基盤の構築や、デカップリングなど様々な手段があるが、弊社が国内・グローバルで培ったナレッジを活用し、保険会社各社に貢献できると幸いである。

FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。