Other parts of this series:

長い間続いた国際金融規制強化•金利指標改革対応が2021年12月のLIBOR移行を以て一段落を告げる。これまで時間とコストの制約で最低限の対応しかできなかった金融機関の市場系システムは個別最適となっており、また、システムの複雑化•サイロ化によりコスト高になっている。

一方、金融業界のデジタル化及びグローバル化の加速により、金融機関が競争力をキープし続けるには、市場系システムの進化も余儀なくされている。最新の技術を活用し、新たなビジネス価値の創出につながるよう、コスト構造のスリム化、個別から全体へのシステム最適化を如何に推進するか、本稿ではその方向性と検討の観点を紹介したい。

金融危機後の国際的な金融規制強化と金利指標改革

2008年に発生した世界的な金融危機を受け、様々な国際金融規制が導入•強化されてきた。メインとなるバーゼルIIIは 2017年12月に最終化され、新型コロナウイルス感染症の影響を踏まえ、実施時期は2023年で合意されている。こちらを以て、世界金融危機後の国際規制改革は概ね完了、これまでの「規制の策定」から、「規制の実施」、「規制の影響評価」の取組みにシフトしている。

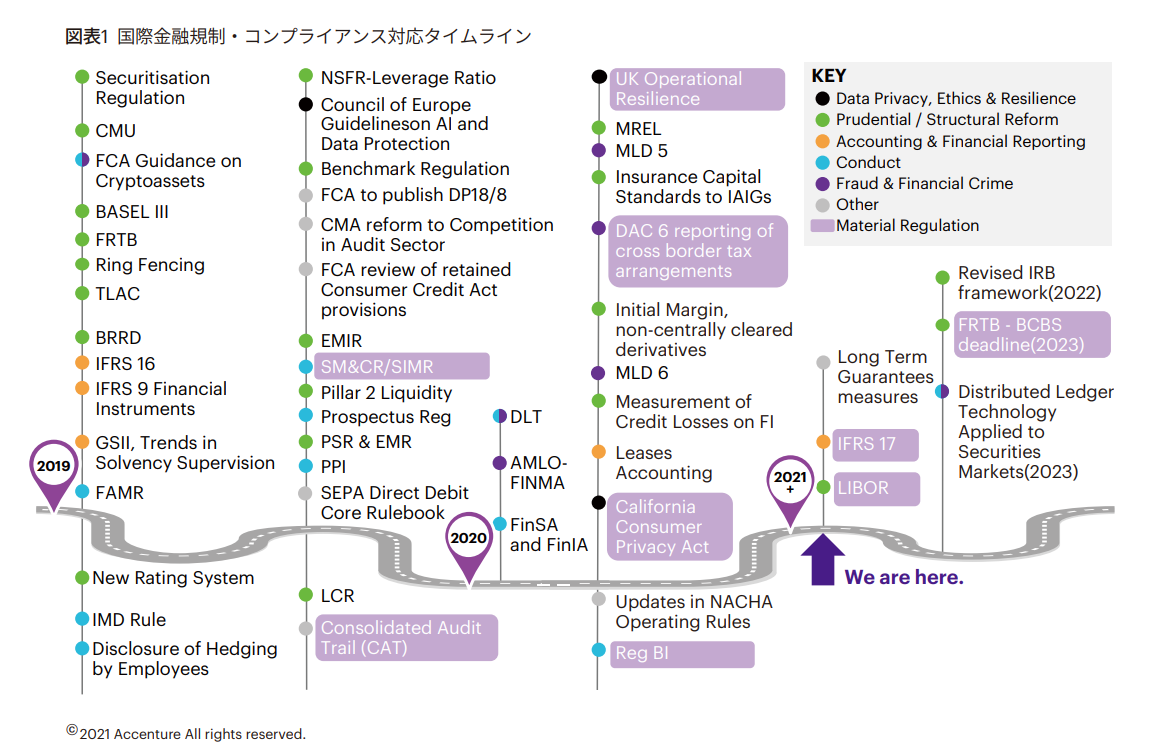

また、金利指標改革では、世界的に最も広く使われている金利指標LIBORについて、USDは2023年6月に延期されたが、それ以外の通貨は2021年12月に恒久的に公表を停止すると見込まれている。その代替となる金融指標への移行準備も最終段階に入りつつある(図表1)。

これまでの検討状況及び課題の継続対応

厳しく定められた時限の下、各金融機関は規制要件を充足するように対応を急いできた。金利指標改革を例にすると、リスク評価と時価評価モデルの再構築、業務プロセスの変更、契約書の修正およびシステム上の改修、広範囲にわたる膨大な作業を2021年12月までに対応を完了する必要があり、決して時間的余裕は無かった。

2020年に弊社が実施したポストLIBORに向けての準備に関するアンケートでは、調査対象となる金融サービス企業の76%は、規制の不確実性/明確化の欠如は、企業の移行努力を妨げていると回答している。

規制上の不確定性等により、その対応コストが右肩上がりに増えており、金融機関の多くは金利指標改革の対応に苦労している。同アンケートでは、調査対象の企業の大多数は、デジタル化、ビッグデータ分析、クラウド活用等革新的な技術が、移行をより効率的に推進できると考えているにも関わらず、調査対象企業の75%は、ポストLIBORへの移行に対して、最低限な対応しかしていない。

上記結果より、2022年以降ポストLIBORへ移行後、実運用に伴って、よりスムーズに業務運営するための追加対応が予想される。また、市場系システムにおいては、新商品•新ビジネスモデルに合わせたシステムの最適化、そして全体を踏まえたコスト構造の見直しが今後の継続課題と考える。

規制対応後の市場系システム再構築の方向性

前述のとおり、金利指標改革を含め2008年金融危機後の大規模な国際金融規制強化は最終段階を迎えようとしており、各金融機関の対応に追われる状況も終わりが見えている。この十数年の間に、金融業界では異業種、特にIT系企業の参入により、デジタル化とグローバル化が加速し、金融機関のビジネスモデルやプロセスの変革も余儀なくされている。結果として、これまで規制対応で個別最適化されてきた市場部門のシステムは今後、激化する市場競争の中で、速やかに多様化した顧客ニーズにこたえ、ビジネス効果の創出ができるのであろうか。

金融機関のシステムに求められるのはこれまでのビジネスサポートだけでなく、 新しいビジネス創出をけん引する役割が期待されるようになり、変更に対応できるスピード、アジリティが求められるようになっている。次のデジタル世代に向け、各金融機関は複雑化・サイロ化になっている既存システムをここ数年間で整理し、コスト構造を抜本的に見直しの上、新しいビジネスモデルを導入できるように最適化を実現しなければ、デジタル化された市場の中で競争力を喪失してしまう可能性がある。持続可能な成長のため、これを機に戦略的な市場系システムの再構築を検討すべきと考える。

市場系システム再構築に向けた検討の観点

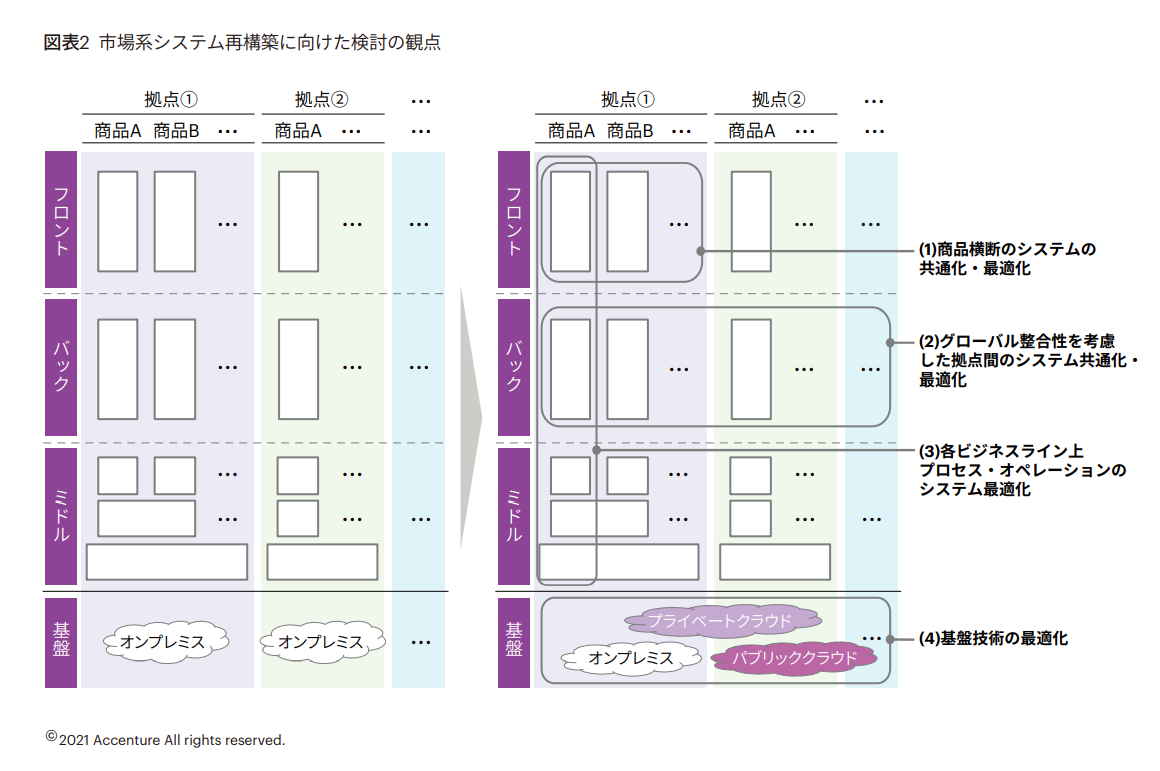

金融規制強化及び金利指標改革に伴うシステム改修は、前述したアンケートの結果通り、殆どの場合は個別システムでの最小限対応を選択している。この状況を踏まえ、コスト構造の改善を含め、個別から全体へのシステム最適化について、商品、グローバル整合性、ビジネスライン、基盤の4つの観点から検討したい(図表2)。

(1)商品

国内金融機関の市場系システムの多くは商品単位で構築されており、資金・為替・デリバティブ等で分かれている。しかしながら、金融庁で議論を進めている「機能別・横断的な規制管理」の動きを踏まえると、今後商品横断での管理、報告する枠組みが求められ、効率的な運用が「規制の影響評価」フェーズでは重要視される。また、複数システムにわたるデータの集計・管理はシステムコスト高の要因の一つであり、全商品の取引明細等のデータを一括で収集し、データの管理・加工・開示ができるような共通化機能の構築について検討すべきと考える。

(2)グローバル整合性

規制対応の際に、各国・地域で、国際合意した規制内容に対し独自の修正を加えたりするケースもあるため、金融機関の拠点間の対応がやむを得ず異なるのは事実である。更に、国内の金融機関は拠点単位でシステム構築しているケースが多 く、グローバル拠点間の規制に係るシステム対応がバラバラとなり、整合性を維持することが難しくなっている。

今後、規制管理・報告を横断拠点で求められるケースも増えると考えられる一方、グローバル化の更なる拡大に伴い、クロスボーダーによるビジネスが増加している金融機関にとって、国際的金融市場で競争力を強化する為に、商品に加えて、市場系システムの拠点間で共通化・最適化は今後重要な検討課題と考えられる。

(3)ビジネスライン

デジタルトランスフォーメーションの推進により、昨今ビジネスモデルと業務プロセスの変革が急速に進んでいる。今までの規制対応はその流れを阻害すべきではないと誰もが理解しているが、規制対応という性質上、実際システムに手を加える際に優先せざるを得ないケースも多々あった。

規制の枠組みが徐々に具現化されるとともに、デジタル化を促進するため、ビジネス観点で各ビジネスラインのシステム・オペレーションの最適化検討は重要である。弊社のグローバル事例では、バッグオフィス業務のアウトソーシングを活用し、システム及びオペレーション双方の見直しにより、ビジネスとITを融合させた業務効率化を実現でき、コスト削減にも貢献している。

(4)基盤

業務アプリケーションを支えるシステム基盤の技術が進化しており、特にクラウド活用は国内の金融機関でも年々増えている。ただし、既存システムの一部移行に留まることが多く、クラウドのフル活用による最大効果を享受できているところはまだ少ない。

日進月歩しているビジネス環境において、今後の新たなビジネスの創出の後押しとなるよう、IT側のアジリティ向上が不可欠とも言える。また、加速するグローバル化の視点からも、国・地域横断のビジネス展開には、クラウドの最大限の活用が求められると考えられる。中長期的な目線では、前述の商品、グローバル整合性、ビジネスライン観点の最適化を実現するには、クラウドを含めた基盤の最適化検討が重要となる。

最後に

十年以上にわたって対応してきた国際金融規制強化・金利指標改革は完了に近づき、金融機関の市場系システムを取り巻く環境の変化を踏まえ、コスト構造のスリム化と個別から全体への最適化を目指し、再構築を検討するフェーズになって いる。将来像及び実現アプローチの検討に際し、弊社今までのグローバル案件の経験を活かし、各金融機関に貢献できると幸いである。

※FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。