このシリーズの記事一覧:

COVID-19の影響により、顧客ニーズの変化が加速しており、商品・サービスに対して価値提供・金額など「実」が重視されるようになってきている。こうした「実」を伴った商品・サービス提供に際しては、パーソナライズが重要なキーワードとなる。特に生命保険業界では、自身の健康状態に応じたパーソナライズが重要となるが、センシティブな情報であるが故に、顧客自身の情報を生保企業に共有してもらうための明確なインセンティブが必要となる。

本稿では、上記のような障壁を突破したうえでパーソナライズされた商品・サービスが進展を見せた場合、ヘルスケアトレンドの変化も踏まえ、生命保険業界のビジネス構造にどういった影響があり得るのかについて考察を試みる。

変化する顧客ニーズ

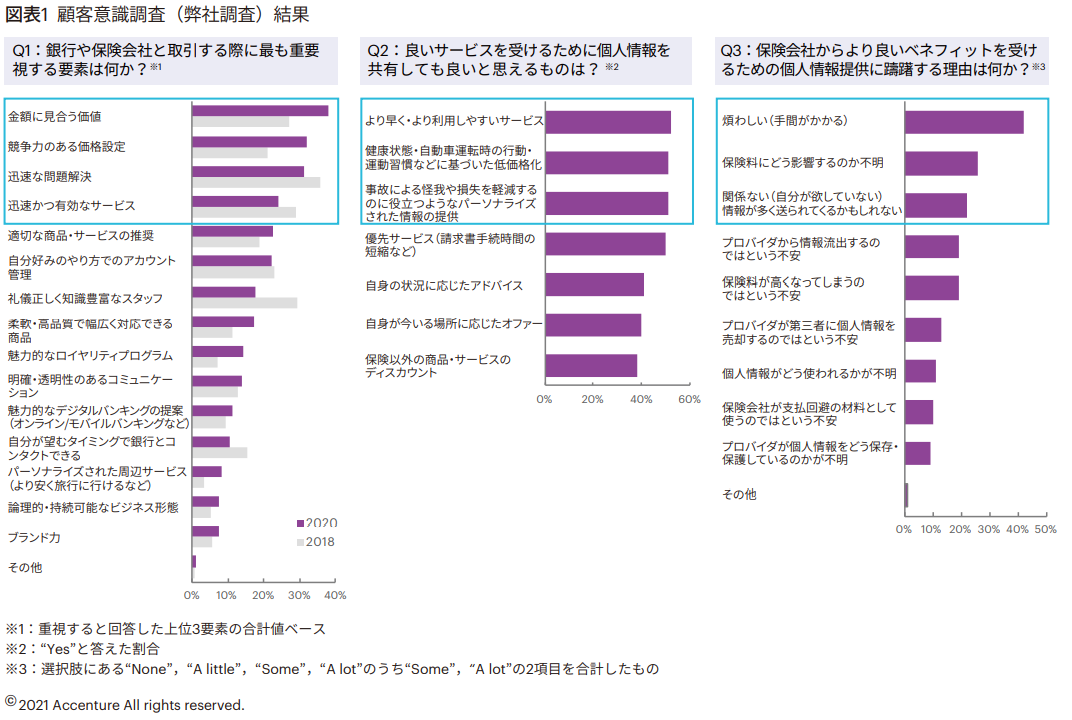

アクセンチュアが2018年・2020年に実施した顧客意識調査(世界28か国の銀行・保険サービス利用者を対象としたサーベイ。本稿で参照する日本における回答者数は両年とも約2,000人、性別は男女比が概ね半々、年齢は18歳以上。以下、「弊社調査」)から、顧客が重視する要素の変化をみていきたい(図表1)。

「Q1:銀行や保険会社と取引する際に最も重要視する要素は何か?」という質問に対し、2018年における上位3項目(重視すると回答した上位3要素の合計値ベース)は、「迅速な問題解決」・「礼儀正しく知識豊富なスタッフ」・「迅速かつ有効なサービス」だった。これが2020年における上位3項目では、「金額に見合う価値」・「競争力のある価格設定」・「迅速かつ有効なサービス」となる。2018年時点では営業職員との対面を前提に、いかに自分の問題意識に早く手を打ってくれるかが重視されているように見えるが、2020年時点では価値提供・金額など顧客にとっての「実」を重視するようになってきたと読み取れる。特に、「礼儀正しく知識豊富なスタッフ」については2018年時点では2位にランクされていたのに対し、2020年時点では7位にまで順位を落としていることが特徴的となっている。この大きな変化の背景のひとつには、COVID-19による金融機関-顧客の接点の持ち方の変化が挙げられる。COVID-19以前は対面を前提として、顧客の問題意識・ニーズを聞き取ったうえで営業職員が課題解決のソリューションを提案するという、対面の場で完結させる図式が多かったと思われる。一方で、COVID-19以降は対面営業に制約が出る中、顧客が自身の問題意識・ニーズについてインターネット上で調べたうえで金融機関とコンタクトを取るといった行動が増えていると思われる。このため、「人」ベースで繋がりを持ち自社商品を紹介するといった図式から顧客が様々な商品・サービスを事前に比較したうえで金融機関に相談するといった図式への移行が加速し、「実」を重視する項目が上位に上がってきているものと思われる。

顧客が「パーソナライズ」に求めること

2020年の弊社調査からは、顧客個人の情報に基づいてそれぞれの顧客に合った商品・サービスを提供する必要性も読みとれる。その内容をみると、「Q2:良いサービスを受けるために個人情報を共有しても良いと思えるものは?」という質問に対して、上位3項目は、「より早く・より利用しやすいサービス」・「健康状態・自動車運転時の行動・運動習慣などに基づいた低価格化」・「事故による怪我や損失を軽減するのに役立つようなパーソナライズされた情報の提供」となっている。特に後者2つの項目については、年齢が若い・収入が多い層ほどニーズが高いといった傾向が見られ、生命保険会社が加入ニーズを持ち始める顧客セグメントにより深くリーチするため、より高単価・高付加価値の商品・サービスを提供するために重要な要素になると思われる。具体的にどういったサービスを提供するかの検討は進めるべきではあるが、同時にいかにして顧客から個人情報を取得するか(個人情報を共有してもらえるか)についても重要な検討事項となる。

保険業界における個人情報取得の難所

しかしながら、保険業界、特に生命保険業界における個人情報にはヘルスケアデータなどのセンシティブな情報が数多く含まれる。顧客が個人情報の提供をためらう理由を2020年の弊社調査からみると、「Q3:保険会社からより良いベネフィットを受けるための個人情報提供に躊躇する理由は何か?」という質問に対して、上位3項目は「煩わしい(手間がかかる)」・「保険料にどう影響するのかが不明」・「関係ない(自分が欲していない)情報が多く送られてくるかもしれない」であった。保険会社が個人情報を取得することで、①パーソナライズされた商品・サービスの提供、②実績や顧客フィードバックの分析、③より良い形で顧客個人に沿った商品・サービスの提供といった好循環を生み出すためには、上記のような障壁を排除する必要がある。例えば、「煩わしい(手間がかかる)」・「保険料にどう影響するのかが不明」といった障壁に対しては企業として顧客情報を共有するメリットを明確にメッセージとして出す必要があり、メッセージの内容も「変化する顧客ニーズ」の章で述べた通り、提供価値や価格といった「実」の部分にどう反映されるのかをわかりやすく打ち出し、「手間をかけてでも自分の情報を共有したい」といったインセンティブ付けをする必要がある。

「パーソナライズ」の進展が生命保険業界のビジネス構造に与え得る影響仮説

国内生命保険業界(特に医療分野)においては、商品・サービスによる提供価値の範囲を「治療・保障」に重点軸を置いたものから「日常・予防」や「予後・介護」にまで広げる議論が進みつつある。顧客情報を基にしたパーソナライズが進展すると、こうしたサービスもより高度化するものと思われるが、パーソナライズが進展した後に、生命保険業界のビジネス構造にどういった影響が出るかを示したい(図表2)。

なお、この議論の前提として、「健康・疾病に係るリスクの変化」・「ヘルスケアデータの増加」・「AI等のテクノロジー・デジタル活用の推進」・「医療技術の進化」・「世帯動向の変化」といったヘルスケアトレンドの変化が進展する中長期的な将来を見据えることが必要となる。

~リスクの細化

ヘルスケアデータの増加やテクノロジー・デジタル活用の進展により、生命保険会社が顧客のリスクを詳細に知ることができると同時に、顧客も自身のリスクについて詳細に知ることができるようになる。このため、いわゆる低リスク層の顧客は死亡保障を除き保険加入インセンティブが減少し、高リスク層のみが保険加入することにより、従来の大数の法則が崩れる可能性がある。

また、個人の健康リスクが詳細に把握できることにより、あらゆる事態に備えた入院給付といった保障ではなく、個別疾患を個々に保障するといったニーズが顕在化する可能性がある。

このため、従来の利益構造が変化し保障以外での利益源泉を創出する必要が出てくることに加え、顧客それぞれの細分化されたリスクに応じた商品・サービスをAI等のテクノロジーを活用してわかりやすく顧客に伝える必要が生じるのではないだろうか。

~バリューチェーンの拡大

生命保険会社のバリューチェーンは、従来軸足を置いてきている「保障」に加え、健康状態など顧客の個別情報をベースとした「リスク判定」・「リスク抑制」・「アフターケア」といった領域に広がることが想定される。一方で、現在のヘルスケア業界でカバーしている部分も多いため、競合が生保業界のみならずヘルスケア業界全般に広がる可能性がある。このため、生保会社として一気通貫の独自経済圏を作る、既存プレイヤーと協業するといった、バリューチェーンの広げ方を検討する必要がある。

また、前述のように低リスク層はそもそも保険加入のニーズが低いため、保障商品を購入するインセンティブが無くなる可能性がある。このため、この層に対しては、保障商品ではなく川上・川下でのヘルスケアサービスのみでマネタイズする構造を作り出すことも視野に入れざるを得ない可能性がある。

おわりに

顧客ニーズの変化・ヘルスケアトレンドの変化など、生保業界を取り巻く変数が増えてきている。こうした中、そもそものビジネス構造を抜本的に変革する「英断」が求められる日も遠くない将来なのではないだろうか。

※FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。