このシリーズの記事一覧:

2023年6月に閣議決定された骨太方針2023にて、「2000兆円の家計金融資産を開放し、持続的成長に貢献する『資産運用立国』を実現する」との方針が発表された。

また、家計の預貯金を投資に振り向ける施策として、新NISAが2024年1月から始動している。

それに呼応するように、通称“オルカン”や“S&P500”といったインデックス型の投信に資金が流入する一方、富裕層向けのオルタナファンドには4か月で1800億円強の資金が集まるなど、盛り上がりを見せている。

一方、運用会社目線で見ると、必ずしもその恩恵に預かるほどの成長は実現できておらず、超えるべきハードルは多い。本稿では、運用会社が抱える課題と、それをどう乗り越えるかについて触れていきたい。

アセマネ会社のビジネスと業界トレンド

読者の皆様のご存知の通り、運用会社のビジネスは大別して一任ビジネス(B2B)、投信ビジネス(主にB2B2C)の2つに分けられるが、一任ビジネスは限られたパイの奪い合いであり頭打ち。一方、投信ビジネスは個人投資家の資金流入が継続しており、残高は伸長している。いかに資産運用立国の流れに乗って、投信ビジネスの残高を増強、収益を伸ばすかが各社のトップライン課題と推察する。

但し、その投信ビジネスについても、これまでと同様の戦い方では収益のジャンプアップはのぞめない可能性がある。

レッドオーシャンで戦うか、ブルーオーシャンで戦うか

これまでの主戦場は、伝統4資産(国内債券、国内株式、外国債券、外国株式)が中心であり、冒頭の“オルカン”・”S&P500“は外国株式を中心に組成されたインデックス投信だが、インデックス投信もアクティブ投信も、市場としてはレッドオーシャンであり、この市場で大きなシェアを得て、トップラインのジャンプアップをしていくことはかなりハードルが高い可能性がある。

一方で、オルタナティブ資産(プライベートエクイティ、プライベートデット、ヘッジファンド、不動産投資、インフラ投資など)については、個人投資家への普及はこれからであり、ブルーオーシャンと言える(一任ビジネスでGPIFを初めとしたアセットオーナーや企業年金では組み込まれている)。なお、米投資ファンドであるブラックストーンの日本の富裕層向けオルタナファンド(プライベートエクイティファンド)が日本において4か月間で約1800億円強集めたことは記憶に新しい。

また、米国の動きにも目を向けると、暗号資産ETF、トークン化ファンドなど、新規参入余地のあるマーケットは複数ある。

さらに、保険業界に目を向けてみると、変額年金の市場規模は伸長しており、変額年金のファンド運用部分の受託余地もある。

これらのマクロ動向を踏まえた上で、各社としてどのマーケットで戦うか、どの顧客層向けにどんなプロダクトを開発し、どのチャネルで売っていくか、が次の問いになるが、ビジネスモデル故のハードルを乗り越える必要がある。

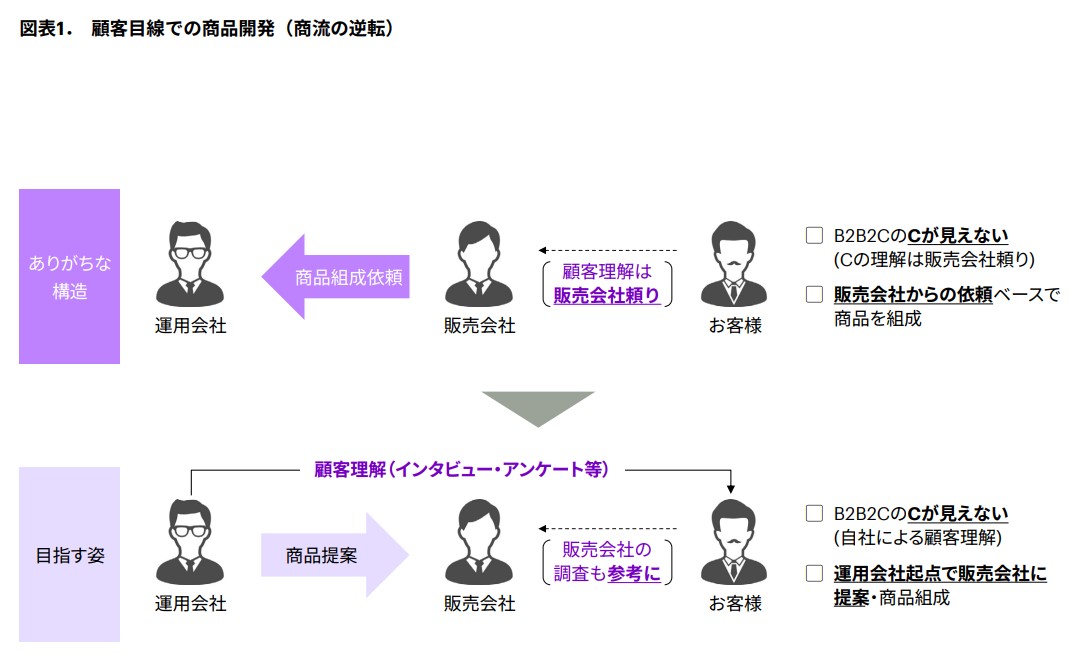

B2B2Cゆえに見えない”C”(販社リクエストでの商品開発)

運用会社各社の悩み・課題を伺うにあたり、よくいただくコメントが、「B2B2CゆえにCが見えない」ということである。

個人投資家といっても様々な顧客層が存在するが、運用会社サイドからCが見えないため、販売会社から依頼を受けた投信の組成を、個人投資家の顔が見えない中で進めなければならないというものである。

販売会社が十分なマーケットリサーチを行い、顧客の声の吸い上げをしている前提であれば、こうした商品組成も否定されるものではないが、運用会社としてマーケットをリードしていきたい、自社のトップラインのジャンプアップを積極的に図っていきたいということであれば、商流の逆転も一つの手となりうるのではないか。(図表1)

徹底した顧客理解に基づく販社への“逆”提案

例えば、富裕層といっても伝統的な顧客層であるビジネスオーナーや不動産オーナーもいれば、士業や外資系エグゼクティブといったプロフェッショナル、会社幹部といった次世代富裕層もいるが、それぞれの顧客像で資産構成に対する考えは異なるため、解像度を高めた顧客理解は一定必要である。

上記顧客像に対し、デプスインタビューや顧客アンケート等で、各顧客像の資産構成に対する考え方や、それらを踏まえどのようなニーズがあるのかを特定することで、どのようなプロダクトを組成すれば勝算があるかが明確になり、プロダクトの“当たる”確率が高まる。

この顧客像にこのようなニーズがあって今回このプロダクトが“刺さる”と踏んだ、といったことが明快な“逆”提案であれば、販売会社に対する説得力も増し、チャネル開拓やシェアアップにも繋がるはずだ。

顧客理解を踏まえたマーケティング・チャネル戦略の高度化

さらに、顧客像の解像度があがると、どのようなマーケティングで認知を高めるか、どのようなチャネルで営業をしていくかという指針がより具体化される。例えば、外資系エグゼクティブの場合、LinkedInなどのSNSの登録率が高く、SNSマーケティングによる認知向上余地があるし、職域単位での営業も実は効果が高い。

このように、運用会社から見えなかった”C”の解像度を高めることで商品戦略、及びマーケティング・営業戦略を高める道筋ができていくのである。

次章からは、トップライン向上に加え、いかにその原資を捻出していくか、コストサイドにも切り込んでいきたい。

土台であるファンド運営・ファンド管理の効率化

ファンド運営における生成AIの活用

いま、生成AIが注目を集めているが、運用会社におけるファンド運営・ファンド管理に対する親和性は高い。

営業における提案書の自動作成や、ファンドのリバランス案自動作成、ディスクロージャー業務における運用報告書のドラフト作成など、適用余地は大きい。国内でもPoCに着手するなどの取組が始まっているが、ユースケースの作成、PoCの実施、本格的な業務運用開始、の一連の流れを、スピード感を持って進めることが肝要である。

オルタナアセットの管理効率化

各社で、既に一任ビジネスでオルタナアセットの管理業務が相応の負担になっているものと推察するが、個人投資家へのオルタナファンドの組成・提供も促進していくのであれば、オルタナアセットの管理効率化は避けては通れない。

オルタナアセット管理ソリューションや、周辺のコミュニケーションインフラ含め、業務効率化の余地はあるため、今一度業務の可視化を行い、ソリューション適用も視野に入れた効率化策の検討をお勧めしたい。

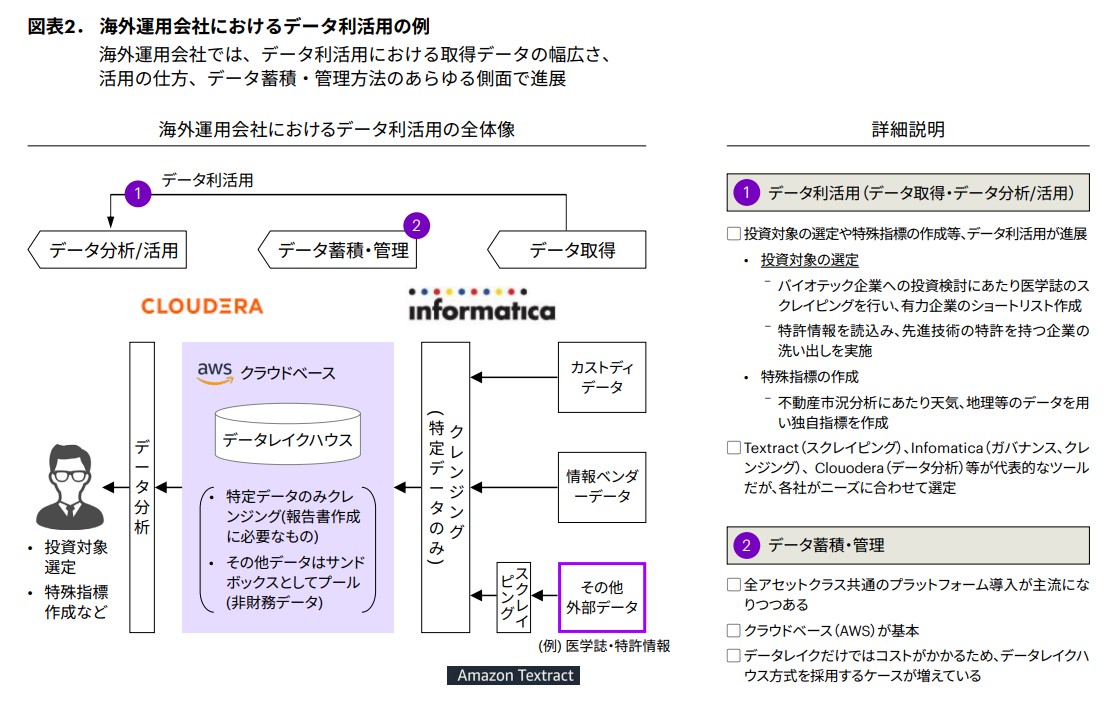

データ利活用によるαジェネレーション

ここまで、トップラインのジャンプアップに向けたポイントや、その原資捻出について述べてきたが、既存のファンド運営についても、特に海外先進プレーヤーのαジェネレーションを目的としたデータ利活用は参考としたいところである。(図表2)

例えば、投資対象の選定にあたっては、医学誌のスクレイピングや特許情報の読み込みで有力企業のショートリストを作成したり、独自指標の作成にあたっては、天気・地理データを活用するなど、利活用が進展している。

また、そのために必要なスクレイピング・クレンジング・データ分析のソリューションの導入が進展している。

まとめ

運用会社の成長に向けたポイントは、3点。資産運用立国の波に乗り、攻めの経営を期待したい。

1.“ブルーオーシャン”への参入、解像度の高い顧客理解に基づくプロダクト開発(トップライン)

2.生成AIの活用によるファンド運営の効率化や、オルタナアセット管理の効率化(コストダウン)

3.データ利活用によるαジェネレーション

FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。