このシリーズの記事一覧:

第2回 金融ウェビナー

近年、業務プロセスの効率化や現場負荷の軽減を目的としてRPA(Robotic Process Automation)を導入する金融機関はますます増えています。その大きな理由となっているのは、RPAが自動化ツールとして持つ次のようなメリットです:

- 従来の開発システムのように複雑なプログラミングなどのスキルを必要としない

- 24時間365日稼働可能

- 利用にかかるソフトウェアのライセンス費用が人件費の約1/3〜1/10と非常に低コスト

しかし、RPAが持つ潜在能力はこれだけではありません。こうしたメリットだけでも導入を進めるのに十分な理由となりますが、RPAは単なる自動化という枠組みを超えた可能性を持つツールです。金融機関が直面する業務改革のジレンマを克服する武器、ひいてはデジタル変革の推進力として、さらに重要な役割を果たすポテンシャルを秘めているのです。

業務改革・効率化のジレンマ

私自身のこれまでの経験から痛感するのは、業務改革の実現、中でも実行フェーズを成功に導くことの難しさです。多くのケースでは、特に3つの難問が立ちはだかります。

1つ目は、全組織レベルで改革を徹底させるのが難しいことです。日本の金融機関は多種多様な業務があり、細分化された商品・サービスを数多く展開しているため、コストとメリットのバランスを保ちながら効率化を進めるのは容易でありません。

2つ目は、従来型BPRの限界です。多くの金融機関はこれまで長きにわたって業務再編に取り組んでおり、既存のアプローチで効率化をさらに進めても、大きな効果を望めなくなっています。

そして3つ目は、現場が制約思考に陥っていることです。与えられた環境の中でできることはほぼやり尽くした中、今の業務と要員体制で何ができるかという思考の枠組みから抜け出せず、イノベーティブな取り組みが難しくなっているのです。

戦略ツールとしてRPAの秘めたポテンシャルが活きるのは、まさにこうした状況においてです。業務効率化に際して直面する上記のような課題を解消し、大きなブレークスルーを実現できるのです。

戦略的活用の主なメリット

RPAの戦略的活用で実現できるメリットはいくつかあります。その1つは現場余力の創出です。まず既存のフロント業務分野を対象として、短期間かつ小規模にRPAを実装することで、さらなる改革を進めるための時間と余力を現場に生み出すことができます。費用対効果の問題から、これまで自動化が困難であったノンコア領域では、特に大きな効果が期待できるでしょう。

また、今まで手をつけていなかった領域でRPAを活用すれば、効率化が実現するだけでなく、従業員のイノベーティブな思考にもつながります。RPAの導入によって生まれた余力を改革に振り向けることで、これまで現場が実行を諦めていたアイデアを実現できる可能性も高まるのです。これまでアクセンチュアが支援させていただいた事例でも、ミドルオフィス・バックオフィスの担当者が、24時間稼働可能というRPAのメリットを活かした効率化を実践し、生まれた余力で営業担当者に付加価値の高い取引先情報を提供するという取り組みが実現しています。

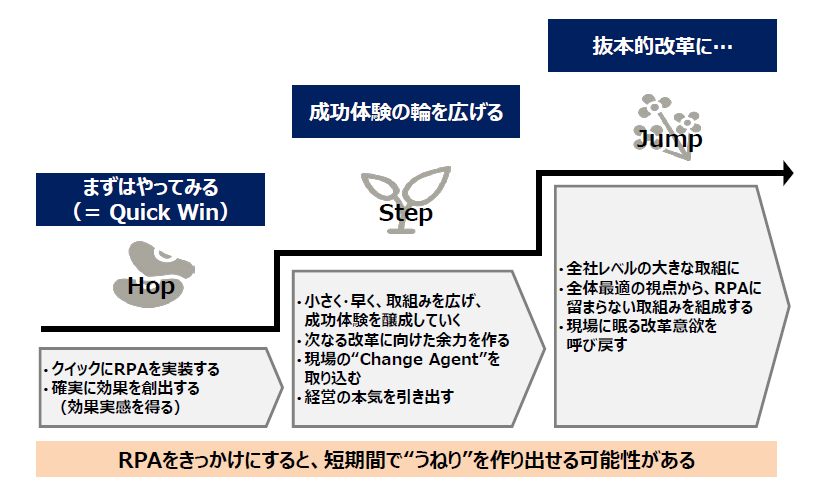

RPAは、全組織レベルのデジタル変革に向けた推進力を生み出すきっかけにもなります。改革が組織全体という大きな規模へ広がっていくためには、現場の支持とやる気が不可欠です。確実に効果を生み出し、実感を得ることができれば、従業員の改革意欲を高めることができるでしょう。小さな規模で容易に導入でき、すぐに自動化の効果を実感できるRPAは、改革への“うねり”を生み出す手段として最適です。フロント領域で小さく早く取り組みを広げて成功体験を積み重ね、現場にいるチェンジエージェントを取り込むことで、全社レベルの抜本的な改革実現に向けた流れを生み出すことができるのです。

Copyright © 2019 Accenture All Rights Reserved.

RPA導入に向けた実践面のポイント

金融機関がRPAを活用する際、特に重要なポイントとなるのは、最大の効果を得られる業務領域を特定することです。

RPA導入の際に、全組織レベルで従業員のアイデアを募るケースが多く見られますが、こうしたアプローチはお勧めしません。なぜなら、スピーディに導入し効果を生み出せるというRPAの大きなメリットを損ない、アイデアが選ばれなかった従業員のやる気を削ぐことになりかねないからです。

比較的容易に大きな効果を得られる領域を探し、効果が明白でわかりやすい分野で活用すれば、RPAがもたらす効率化のインパクトを他の従業員にも“宣伝”でき、改革の後押しになるでしょう。

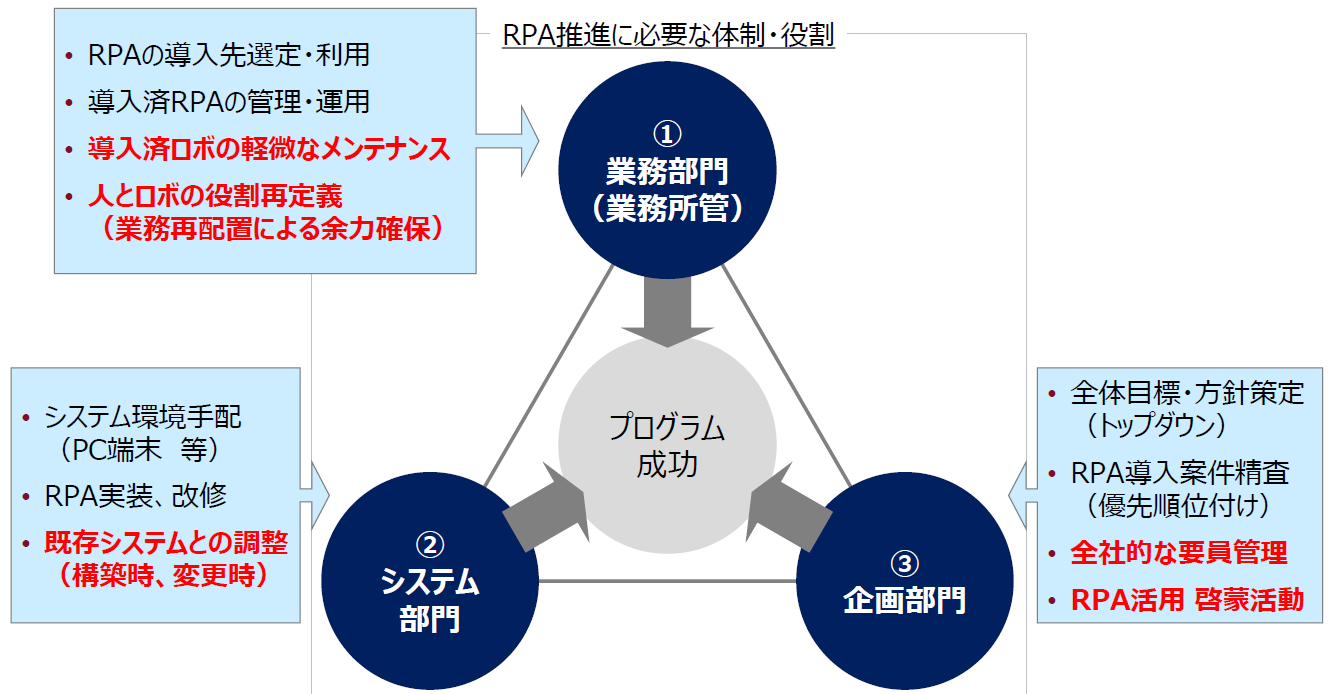

また、業務・IT・企画の3部門が連携しながら下記のような役割分担を行い、協業体制でRPA活用を進めることも重要です:

- 業務部門 – RPAの導入先選定・利用や導入後の管理・運用、人とロボの役割再定義など

- システム部門 – システム環境手配、RPAの実装・改修や既存システムとの統合・調整など

- 企画部門 – 全体目標・方針の策定や、全社的な要員管理、啓蒙活動など

それぞれの知見と強みを活かしながら、取り組み推進に必要な体制を構築することで、より効果的かつ戦略的なRPAの活用が実現できるでしょう。

低コストで使いやすいソリューションとして注目されることの多いRPAですが、ここまで解説してきたように、ポテンシャルと活用法を正しく理解すれば、抜本的な生産性向上を実現し、全社的なデジタル変革のうねりを創り出すことのできるツールなのです。

私が講演したウェビナーでは、動画で事例を紹介しながらRPAとOCRを組み合わせた活用法について詳しく解説しています。

*補足情報①:RPA活用事例:三井住友フィナンシャルグループ

三井住友フィナンシャルグループ(SMFG)と三井住友銀行は2017年4月、アクセンチュアによる協力の下で、業務効率と生産性向上を目標とした全社規模のプロジェクトを発足しました。

このプロジェクトを推進する上で、大きな鍵となったのがRPAの活用です。最初のステップは本社の様々な部門を対象に、不要なプロセスや重複機能を統廃合することでした。そして、業務量をどれだけ削減可能なのか従業員との情報共有を事前に行なった上で、RPAを使った業務改革をスタートさせました。

SMFGは、この取り組みにより初年度だけで100万時間の業務時間削減を達成。2020年までに、合計300万時間以上(約1500人分の業務量)の削減を見込んでいます。

RPAを活用したソリューションは、コンプライアンス・リスク管理といった各部門だけでなく、営業・企画部門の情報収集や支店支援機能、預金・融資・外為分野で大量の情報をプロセスする業務など様々な分野に導入されました。

この取り組みによって創出された時間と余力は、付加価値の高い業務の拡大や、従業員の働き方改革、将来的な労働力減少を見据えた配置転換などに活用される予定です。

*補足情報②:OCRの効果的活用に向けた鍵とは?

RPAの導入例として特に多く見られるのは、OCRとの組み合わせをつうじて、手書きの紙情報を電子データに変換するというケースです。しかし、必ずしも有効にそのポテンシャルを引き出せていない事例は少なくありません。

その大きな要因の1つとなっているのは、OCRの識字率へ過度にこだわってしまう傾向です。OCRの技術は現在も進化を遂げつつありますが、今後も識字率が100%になる可能性は低いでしょう。文字情報の質の問題等を考えれば、実用レベルで最大90〜95%というのが現実的な数字です。

OCRとRPAを活用する際に重要なポイントとなるのは、人による入力データチェックが不可欠という前提に立ち、識字率100%がない中でいかに効果を出していくかというアプローチです。こうした発想をベースに、OCRができる事とRPAの持つ良さを組み合わせれば、十分な効果を創出することは可能でしょう。