Other parts of this series:

第21回金融ウェビナー : 守るテストと攻めるテスト~既存領域のテストにかかる大幅な効率化とコスト削減と、デジタル変革実現におけるあるべきテストの姿

~第1回 創造的破壊(disruption)の進行と金融業界の現状~

日本の金融機関は近年、システム開発におけるテスト工程の領域で大きなジレンマに直面しています。テクノロジー革命が拡大し、デジタルシステムの存在がビジネス遂行上ますます重要となる中、テスト工程が加速度的に複雑化・大規模化し、金融機関のリソースに大きな負荷をもたらしています。特にコスト面では、億単位の開発予算の半分程度がテストに費やされるというケースも決して珍しくありません。その一方で、システム障害に対する規制当局の姿勢はますます厳格化しており、深刻度や影響の範囲に関わらず “障害ゼロ”を求める傾向にも拍車がかかっています。その結果、テストのコスト増加・プロセス長期化と、負荷増大によるテスト効率性・質の低下という悪循環が深刻化しているのです。

ではテスト領域で直面するこうしたジレンマを解消するために、金融機関はどのような取り組みを行うべきなのでしょうか?その重要なポイントの1つとなるのは、テストを“守るテスト”を遂行すべき領域、そして“攻めるテスト”を遂行すべき領域に分類し、それぞれ異なったアプローチで効率化・質向上に取り組むことです。本ブログでは、金融ウェビナー第21回の内容を、これら2つの領域で改革の鍵となるポイントについて全2回でお話します。

守るテストの要諦

メインフレームや顧客情報・口座残高・保険請求に関するデータを扱うシステムなど、金融業務の根幹を担う領域では、障害発生の回避を最優先に掲げてテストを実行しなければなりません。こうした領域でテストの効率化・質向上を図るためには、次の3つのポイントを押さえながら改革を進めることが求められます。

テスト範囲の適正化

全テストケースの実行(全走行)には莫大なコストと時間がかかるため、どの範囲までを対象とするのか的確に判断することが極めて重要となります。しかし障害の不安に駆られ、適切な判断が為されないまま必要以上のテストを行う金融機関が少なからず見られるのが現状です。本来であれば1分程度で終わる修正に対して、50人月あるいは100人月もかける、あるいは業務利用率がわずか数%程度の機能に多大なコスト・時間をかけてテストを実施するといったケースが後を絶たないのです。

またテストが遂行されるにつれて、品質強化テストといった様々なプロセスが新たに追加され、次のリリース時にはこれらがベーステストの一部として組み込まれる。そして、その積み重ねでテスト全体のボリュームが結果的にどんどん膨れ上がるといったケースも珍しくありません。どの領域において、どのような理由でテストを行うのか、そこで達成すべき目的は何か、といった根幹の部分を戦略的視野から再確認することが求められているのです。

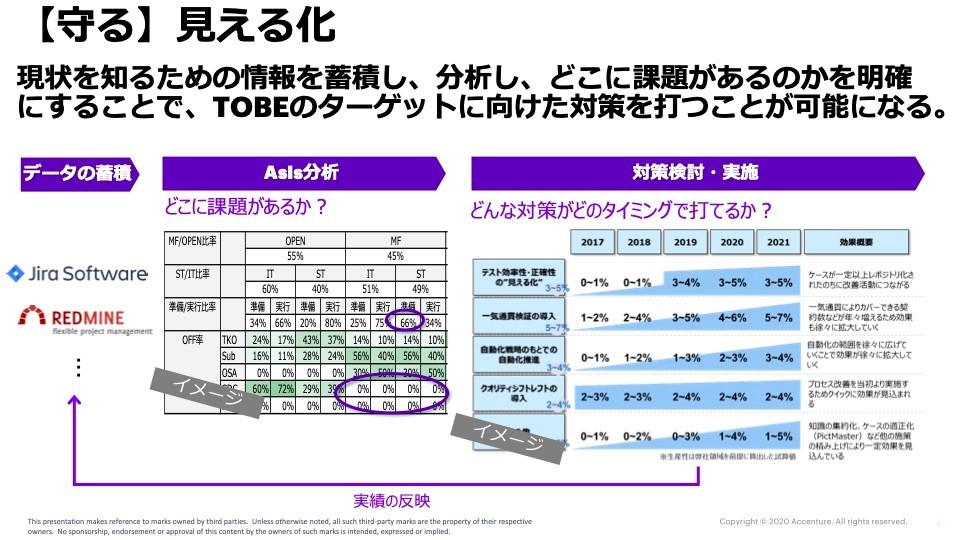

適切な評価体系と効果の可視化

そのための鍵となるのは、適切な評価体系と効果の可視化です。日本の金融機関の評価体系は減点主義的な傾向があるため、現場は品質低下に伴う責任問題を避けることをまず優先します。そのため、コストや効率性よりも品質の完璧さを重視してテストが実行されがちです。品質一辺倒でテストを評価し、障害の平均件数やバグ密度といった基準だけに依拠するのではなく、一定の障害が発生しても減点しない領域などを明確化。そういった領域では、逆にコスト削減を積極的に評価するといったアプローチも必要でしょう。

また効率化・品質向上には効果の可視化も不可欠です。開発コストの何割がテストに費やされているのか、その中でも大きな割合を占めるのは計画・準備・実行のどの段階なのか。準備にコストがかかっている場合、具体的には準備段階のどのフェーズなのか(例えば、ケース作成・データ準備など)。実はこうした問いかけへ明確な回答を示せる企業は多くありません。テストが開発工程の何パーセントを占めているのか全く把握していない、あるいは見積もりと実際の数字が全く異なるといった極端なケースも少なからず見られるのです。直面する課題や改善すべき点は、各企業・システムによって大きく異なります。まずは現状を知るための情報を蓄積・分析し、課題の在り処を正確に把握。その上で取り組みの方向性や対策を明確化し、効果的な改革に結びつけることが重要となるでしょう。

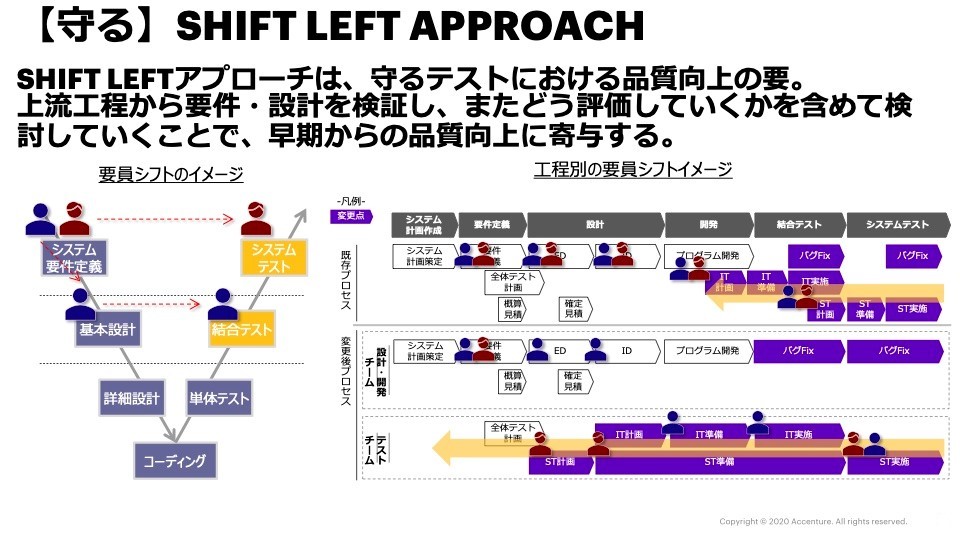

“シフトレフト”アプローチの推進

守るテスト領域で効率化と品質向上を両立するためにもう1つの鍵となるのが、“シフトレフト”と呼ばれるアプローチの活用です。上に挙げた2つのポイントは、特にテスト工程の効率化という面で有効な施策でしょう。しかしここで問題となるのは、効率化だけをいくら追求しても、品質の向上にはつながりにくいことです。また問題発見が工程の下流になればなるほど、対応に必要な工数は指数関数的に増加します。こうした点を踏まえて重要となるのが、システム開発の工程における上流部分から品質を作り込んだ上で下流のテスト工程に引き渡す、すなわち“シフトレフト”アプローチです。要件定義や設計・開発、評価方法などをテスト担当チームが上流工程で検証し、仕様・処理の問題点を洗い出しながら、テスト計画やコンディション設計を並行して進めれば、品質そのものだけでなくテストの精度も高めることができるのです。

ここまでテストの領域で国内金融機関が直面するジレンマと“守るテスト”で重要となるいくつかのポイントについてお話してきました。第2回では“攻めるテスト”に焦点を当て、改革の要諦について解説します。

補足記事:テストの専任化とCoEの重要性

テスト効率化・品質向上の取り組み全体に大きな影響を与える要因の1つは組織体制です。日本企業では、ともすれば部門・業務・システムごとに組織が分断されがちですが、これでは効率的テストと品質確保は困難といわざるを得ません。またシステム開発チームがテスト工程も担当すれば、プロセスの透明性・効率性という面で齟齬が生じ、品質低下のリスクが高まります。

企業全体として効率化・品質向上に取り組むために有効なのは、CoE(Center of Excellence)などの形で横断的テスト組織を組成するというアプローチです。独立した立場の専任組織・チームを作り、開発と並行してテストを行えば、より客観的な視点から精度の高い分析が可能となり、テストの長期化・複雑化につながる問題を特定・解消できるでしょう。またテストの専任化とCoEの活用を進めれば、次のようなメリットも期待できます。

- データ準備の負担軽減:後続フェーズでの利用を想定したデータマネジメントを実施。自動化ツールなどの導入によりさらなる効率向上。

- STシナリオの集約管理:STシナリオの集約によって工数の軽減が可能。システムごとに個別で行っていたテストを統一管理し、進捗や情報連携が実現できる。

- アウトプット品質の均一化:同位置品質基準でのアウトプットを作成可能。関連性のあるシステムのエビデンスやレポートを一元管理。

このアプローチはある国内金融機関ですでに活用され、プロジェクト開始から約1年でテスト工数の20%削減、システム開発コストに占める割合が約50%から30%に縮小、開発終了後の障害件数も33%減少するなど目覚ましい成果を上げました。この事例は、テスト専任化・CoEの設立というモデルが日本でも有効に機能することを明確に示しています。

今回のウェビナーでは、テスト効率化・コスト削減の要諦や、デジタル変革実現に向けたテストのあるべき姿、守るテスト領域・攻めるテスト領域それぞれで重要となるポイントなどについて、様々な事例を交えながら詳細にわたり解説しています。