このシリーズの記事一覧:

弊社では、千差ある顧客のモメントから金融ニーズをとらえつつ、商品への理解を育てながら成約へつなげていく「超高速マーケティング」を提唱している。

スマホを始めとするデジタル体験の中で、消費者が触れる広告数は膨大だ。これからマーケティングミッションを背負う皆さまの中にも、メールやオウンド・SNSに載せたメッセージが、顧客に適切に届くのか懐疑的な方もいるだろう。

本稿で取り扱うマーケティングは、いかに顧客へ広告を届けるかの手法ではない。顧客がブランドと出会い、双方向の会話を通じてブランドを理解し、シンプルで迷わない購入体験をしていく、その一連のプロセスを指している。

本稿では超高速マーケティングとは何か、その核心について触れていきたい。

本稿でわかること

・金融機関がこれから実行すべきマーケティングはどのようなものか。

・データドリブンマーケ・生成AI活用はよく耳にするが、何が出来るのか。

・何から始めればいいのか。マーケティング高度化の観点で、自社はどの程度成熟しているのか。

金融機関のマーケティングにおける課題

金融機関のマーケティングは、認知獲得やブランディング偏重の傾向が根強い。商品の特性上、マス広告では商品の魅力が訴求しにくく、法令や過去の当局指摘に従った表現を求められることから情報過多となるため、認知を目的としたコンテンツに陥りがちだ。しかしこれらブランディング中心のマーケティングでは、営業現場に直接的な効果をもたらすことはない。

顧客へパーソナライズされたメッセージを届けようと試みても、縦割りの組織構造からデータもマーケティングプロセスも分断されており、顧客理解もままならない。仮にデータが準備できても、属性情報や契約情報などの大量データを読み解きながらコンテンツに反映できるだけのケイパビリティもないといった具合である。

また、金融は顧客にリテラシーが求められ、購入の意思決定のために対人サポートが必要なケースがある。ブランドの魅力を感じながらも疑問を抱いた顧客を適切な回答へ導きつつ、捌ききれないものを営業職員へエスカレーションしていくフローが求められる。一方で、現実的にはリソースコスト制約のため、諦めざるを得ない。

こうした現状から、金融現場におけるマーケティングはマス向け大量投資による消耗戦になりがちだ。効率よく顧客の金融ニーズのモメンタムを捉えながら、理解を育み、営業現場と連動しながら成約していくマーケティングの在り方はどのようなものか。

超高速マーケティングとは

それは、マス向けの認知獲得を目的としたマーケティングではなく、超マイクロマーケティングの積み重ねである。1つのメッセージを全国一律フォーマットで提供する・誰にでも差しさわりがなくポジティブイメージが与えられる最大公約数的なアプローチから、顧客クラスタやデモグラフィック、オケージョン(起床、休憩、食事後などのシーン)に対応したバリエーションを量産し、メッセージを提供するものだ。

「マスマーケはリーチが取れるが、ROIは低い。マイクロマーケは効率的だが規模が確保できない」という定説に対し、マイクロマーケを積み上げることによりマス向けと同一コストで高い事業効果を創出することを目指す。規模拡大にあたってはバリエーション量産や顧客インサイト獲得などのボトルネックがあったマイクロマーケティングも、生成AIにより量産が可能になり、インサイト獲得から戦略企画、コンテンツ制作までを高速に回すことが可能になる。

一人一人の事情に呼応する形でのプロモーションが顧客のモメンタムを捉えた後、「このブランドは自分に合っているのか」と疑問に思う顧客を取りこぼしてはいけない。顧客が知りたいときに(24/365)、知りたいことを答える必要がある。リード化していないタイミングでの質疑を金融機関の人が全て担うことにはリソースコスト制約があるが、生成AIであれば応対可能だ。そして、顧客のブランドへの理解を育み、時に人と連携しつつ、同じデジタル導線から購買へつなげていくのである。

高速マーケティングで実現する4つの“コア”

コア1.即座に呼応する:“スピード”

従来、マーケティング施策の立案から制作、配信、効果検証には60日程度のリードタイムが必要とされていた。その過半を占めるのは、システムより抽出したデータ調査から施策企画、デザイン/配信設計してからの実制作だった。これらは人が過去の経験則と実績をもとにより確度の高い施策へ落とし込むプロセスであった。

しかし一人一人の事情やインタラクションに”即座に呼応”するには、マーケティングプロセスの圧倒的短縮化・高速化が必要である。徹底的なプロセスのトランスフォーメーションを行い、人がマーケティング計画さえ行えば、データ調査からコンテンツを生成するまでほぼ半自動的に完了する。これらにより、約20日のリードタイムで配信までを提供することが可能になるだろう。

コア2.一人一人に呼応する:“バリエーション”

パーソナライズされたマーケティングを実施するにあたり、仮のシミュレーションをしてみよう。マイクロマーケティングの前提となるコンテンツ制作のバリエーションがどの程度必要かの試算である。プロモーション対象ブランドを2商品、顧客クラスタを5-6パターン、オケージョン、デモグラフィック、チャネル、キービジュアルなどクリエイティヴパターンを3-5種類程度と見積もると、万を超えるバリエーションが必要となる。人が中心のクリエイティヴ制作においては運用制約となっていたが、生成AIにより技術的に量産が可能になった。

コア3.心の通ったデジタルコミュニケーションと営業社員との連携

顧客が金融商品を購入するには、商品理解を深め、リスクも理解したうえで決済を行う必要がある。そのため、マーケティング施策により顧客の購買意欲を高めつつ、冷静な理解と判断を促す必要がある。従来、それらの安心と納得は人が心の通ったコミュニケーションを通じて提供してきた。これを、生成AIエンジンを搭載した対話型UIにより提供するが検討できる。その振る舞いに、金融各社がそれぞれのセールストップ社員の振る舞い(ナレッジ、会話手法)を学ばせることで、顧客応対において格段の差別化を図ることができると考える。

コア4.一気通貫でのマーケティングプロセスと、他施策へのスケール可能性

本取組みにおけるマーケティングプロセスは、企画から配信までのプロセスではない。商品開発からプロモーション戦略・企画、顧客へコミュニケーションするまでの一連のプロセスである。大手P/Ferデータや消費者パネルデータからインサイトを抽出・企画を組成し、コンテンツを大量作成する。過去のmROIからメディアを常時最適なポートフォリオにしつつ、顧客との対話を行っていく。一連のプロセスに生成AIとTechを徹底的に組み込むことで、圧倒的スピードを生み出すことができる。また、PDCAにおいては顧客データを一気通貫で追う必要がある。接点のない匿名状態の顧客からフックしナーチャリングプロセスを経て成約していく一気通貫の流れである。過去マーケティングは、あらかじめ別部門が用意した顧客リストへ行い、資料請求や営業への面談までを追うなど、部門間の制約からトレースできるデータが分断されていた。しかし一連のプロセスを追うことで、どんな人がどのようなコミュニケーションを元に成約していくのかの成功パターンが蓄積されていく。その成功パターンは、対人チャネルにおけるネクストベストアクションへ活用するなど、スケールできる可能性がある。

結び

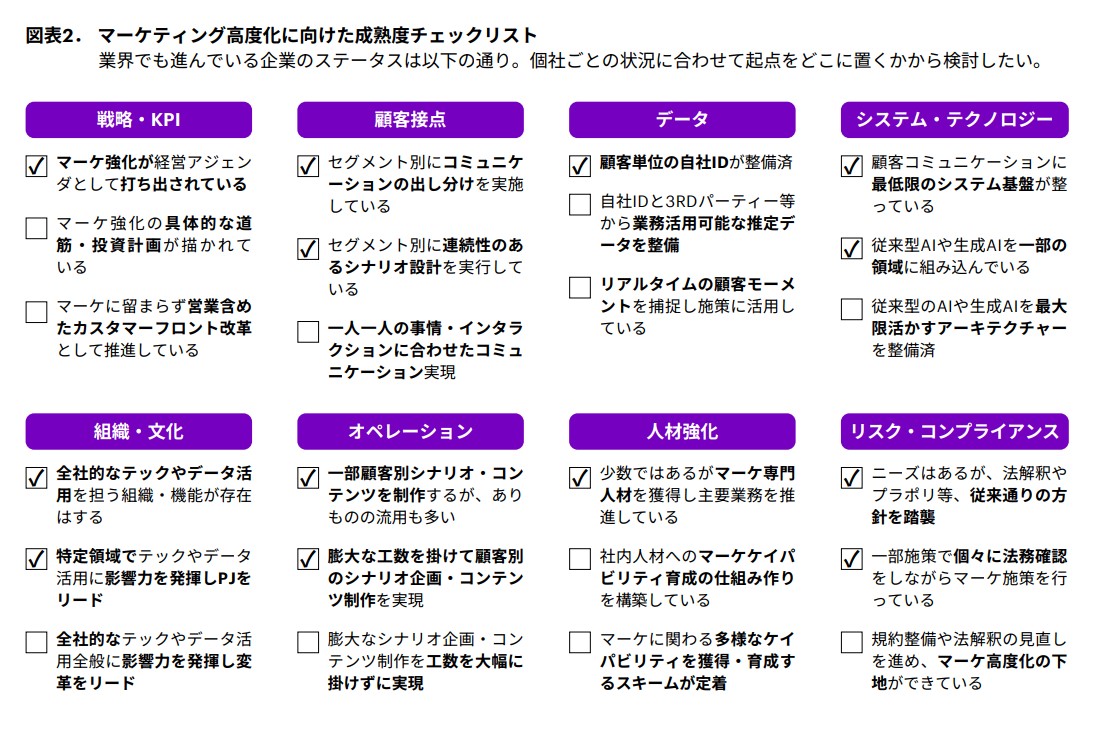

これからはマイクロマーケティングを重ねることで、マスマーケティングと同じ投資規模で効果を高めることが可能になる。しかし、実現にあたってはそもそもの自社データの整備がされているか、など準備すべきことがある。考察を踏まえたチェックリストを作成しているため、自社のマーケティング高度化に向けた成熟度を測る参考として頂きたい。

※FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。