ビジネスにおけるデータの重要性は既に広く認知され、多くの企業がデータ活用に対して投資を行ってきました。そして昨今では「メタバース」や「デジタルツイン」も登場し、データ活用の機運はより一層高まっています。

しかし、データ活用に投資しながらも、その効果を十分には感じられていない企業が多いのも事実です。「本当にデータは重要なのか?」「どうすれば成果実感を得られるのか?」――こうした問いに正面から答える時期が来ていると言えるでしょう。

今回の金融ウェビナーでは、「データの可能性~金融機関におけるデータとビジネスのあり方」というタイトルで、データを価値に変えるための要諦や変革の道筋を紹介いたします。

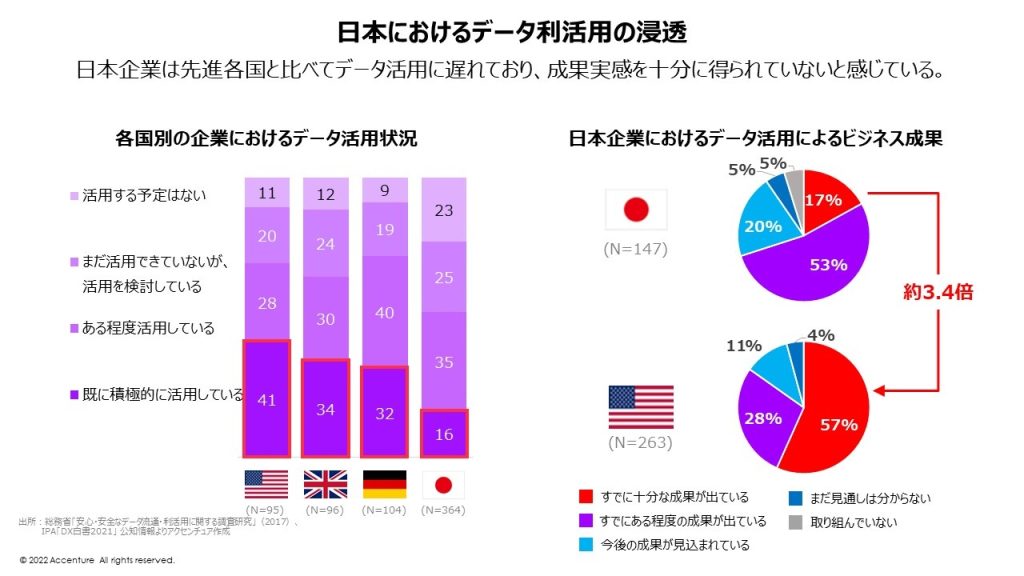

日本と海外におけるデータ活用の差異

データの活用度合いやビジネス上の成果実感については、国によって差があります。特にデータの活用が盛んなアメリカと日本を比べると、「既に十分な成果が出ている」と感じている企業の割合は約3.4倍も異なります。

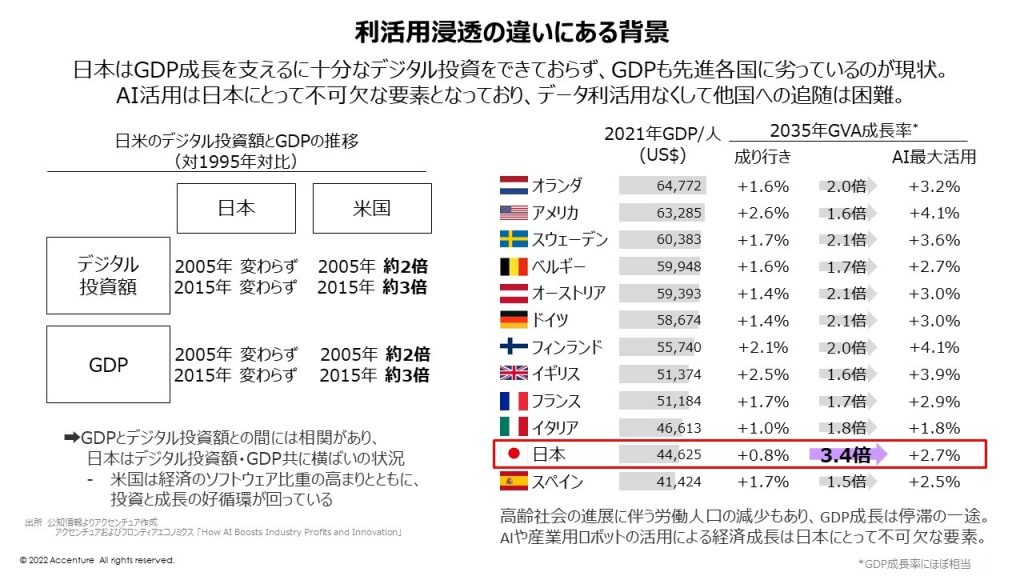

日本と海外との明白な違いはデジタル投資額の差です。アメリカは1995年対比で2015年に約3倍のデジタル投資を行い、GDPも約3倍に成長しています。一方、日本ではデジタル投資額もGDPも横ばいを続けています。高齢化や労働人口の減少が進む中、これから日本が経済成長していくためにはデータやAIを最大限に活用することが必要です。

さらに今後は、リアルタイムデータを中心としたデータ量の増加、Web3の進展、IoTデバイスの拡充によるデジタルツインの実現、量子コンピューティングによる計算高速化により、データの活用は今以上に広がっていくでしょう。

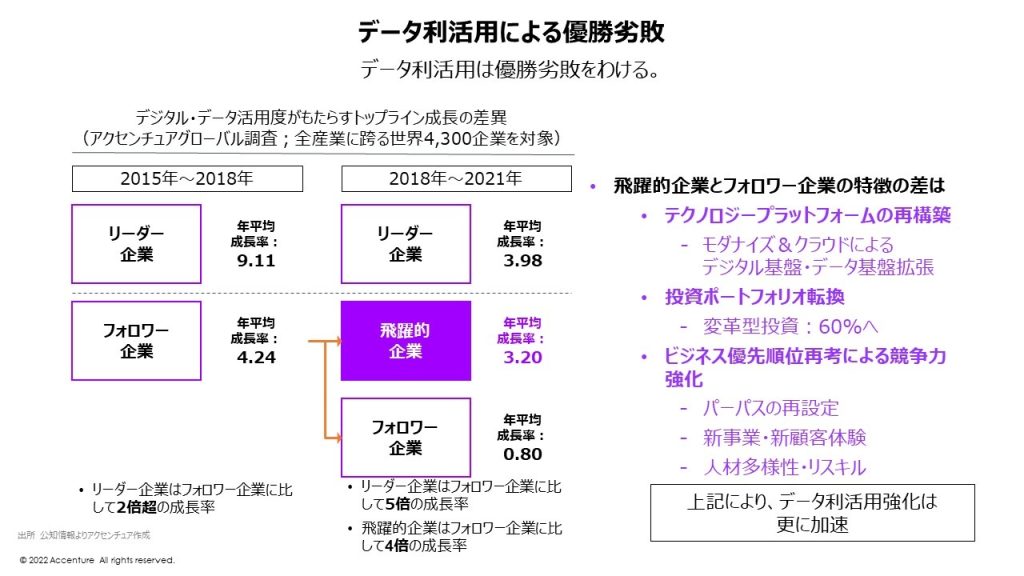

データ活用がビジネスの優勝劣敗を分ける

データの世界がますます拡大していく中で、データ利活用はビジネスの優勝劣敗も分けていきます。下の図は全産業における世界4,300社の企業を成長率によって「リーダー企業」と「フォロワー企業」に分けたものです。2018年まで成長率の差は2倍超だったものが、それ以降の3年で約5倍にまで拡大を続けています。

一方、「フォロワー企業」の中でも飛躍的な成長を実現している企業の特徴を見てみると、データを活用に向けてテクノロジープラットフォームの再構築、投資ポートフォリオの転換、ビジネス優先順位再考といった変革に取り組んでいます。

つまり「飛躍的企業」になるためには、データを活用し、事業や業務全体の変革に取り組むことが不可欠だと言えます。

個別のデータ活用では真の成果は得られない

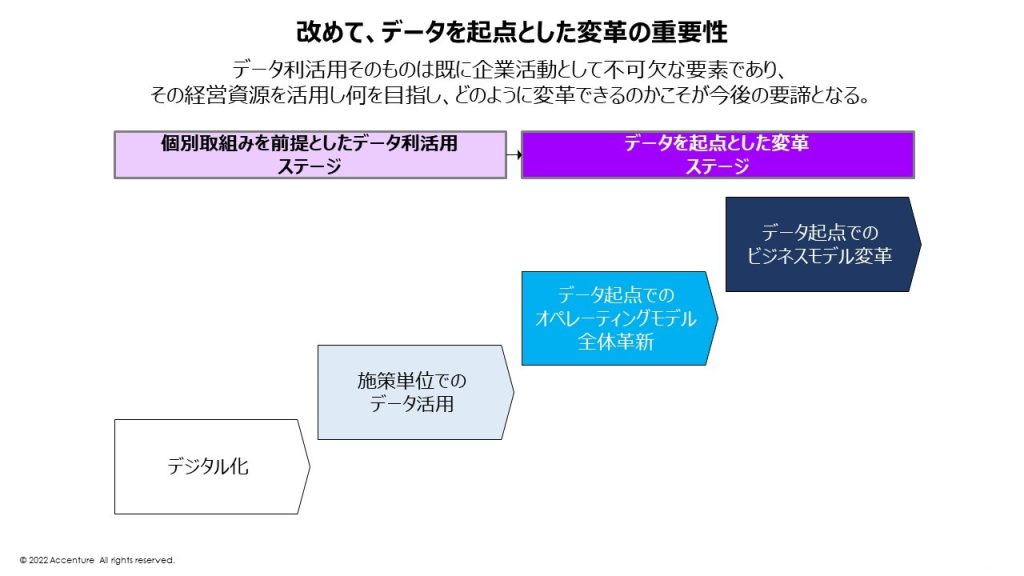

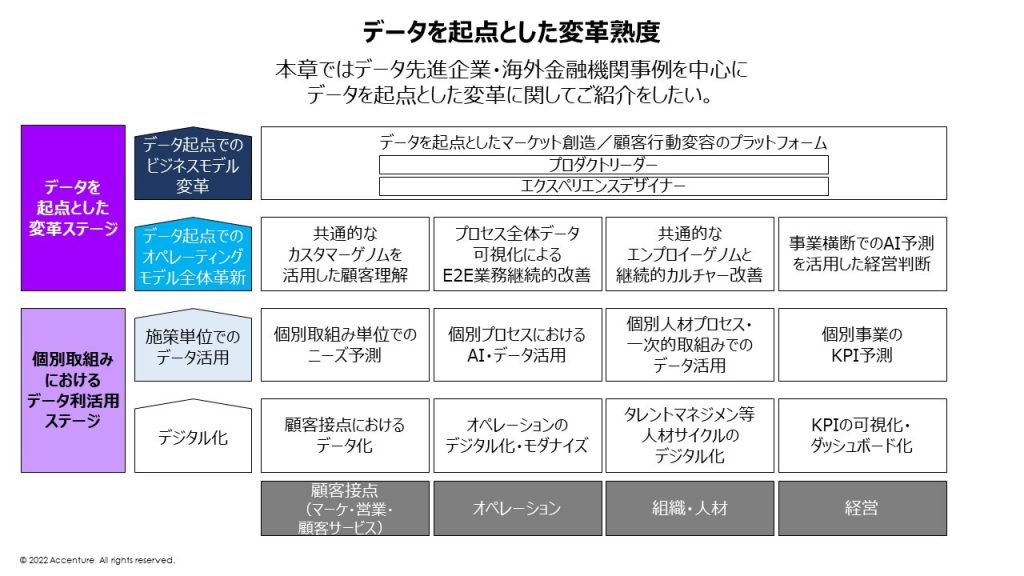

データ活用は大きく4つのステージに分けられます。日本の金融機関の多くがデータ活用の成果実感を得られていない理由としては、「個別の取り組みを前提としたデータ利活用」のステージに留まり、「データを起点とした変革」まで到達していないことが考えられます。

日本の金融機関が先述の「飛躍的企業」になるためには、既に取り組んでいる業務のデジタル化や施策単位でのデータ活用に留まらず、さらなる変革のステージに挑戦することが必要です。

日本の金融機関が取りうる変革の方向性としては、業務全体においてデータ起点の継続的改善を高速で繰り返す「オペレーショナル・エクセレンス」になるか、希少性のあるデータを獲得して差別化できるビジネスモデルを確立する方向が考えられます。

データ起点の変革を実行するためのポイント

先述したデータ起点の変革にシフトする上では、各領域で求められるケイパビリティも変わります。

まず投資判断基準の面では、ボトムアップからトップダウンの意思決定に変わることが重要です。現行システムの保守切れというタイミングでデータやAI活用を検討していては、どうしても個別の案件レベルに留まり、成果実感も縮小してしまいます。変革ステージにおいては、ビジネスモデルやオペレーティングモデル変革の一環としてトップダウンによる投資判断を行い、大きな成果を全員で目指すことが肝要と言えます。

次にテクノロジー基盤の面においては、すべてのシステムがデータ活用を前提にした構造に変わる必要があります。これまでのように情報系システムを起点にしたデータ活用では、分析に向かないデータが排出されてしまい、分析しようにも活用できないことが多々あります。すべての新規システム導入時には、業務要件だけでなく、データ活用要件も組み入れることが重要です。

人材面においては、データサイエンティストや一部の社員だけでなく、誰しもがデータ活用を意識することが必要です。データサイエンティストを採用して分析部門を立ち上げても思うような成果が上がってこないという理由のひとつには、すべての人が共通言語で話せていないという課題が挙げられます。業務部門もデータ活用の知識を持ち、一方のデータサイエンティストも業務知見を持つことで、より大きな成果創出につながります。

また、デジタル化は一度作って終わりではなく、高速で改善を続けていくことが重要です。データやAI活用も高度化を続けずに、継続的改善がなければ効果は限定されます。近年では「MLOps(Machine Learning+Operations)」が重視されるように、業務部門とシステム部門とデータ部門が連携しながら改善を繰り返していくことが求められています。

最後にもう一点、特に金融業界で障壁になりうるのが業界ルールや慣習への対応です。過去には顧客の属性や履歴データしか収集できませんでしたが、現代では顧客の行動データも取得できるようになっています。顧客起点の有用な判断に貢献できる一方、差別的な判断にならないように注意していくことが重要です。

データの重要性を再認識し、データ起点の変革へ

さて、冒頭の「本当にデータは重要なのか?」という問いに立ち返ると、海外では既に十分な成果実感を得ている企業は多く、既にデータ活用がビジネスの勝敗を二分しつつあります。さらに今後のデータ社会においては、データの重要性はさらに高まっていきます。

そして「どうすれば成果実感を得られるか」という問いに対しては、個別の取り組みではなく、データを起点にした変革を目指すことで成果が得られることが必要と考えています。そしてデータ起点の変革においては、これまでとは異なるケイパビリティを持ち、データ活用をビジネスの中核に位置づけることが重要です。