Other parts of this series:

決済領域はFintechの領域の中でも投資額が大きい領域で、異業種の参入が 激しい。国は政策でキャッシュレス化を強く推進しており、競争は益々激化する流れにある。新興国と異なり、日本では一人勝ちの状況は生まれにくく、複数の経路で複数の経済圏が出来ていくだろう。また、複数の経済圏が出来ていく過程で、様々な形勢の浮き沈みも起こるのだろう。そんな競争環境での生き残りをかけて各社が何に取り組んでいるのか、海外/国内、異業種/ 既存プレイヤーそれぞれの取り組みを紹介したい。

はじめに

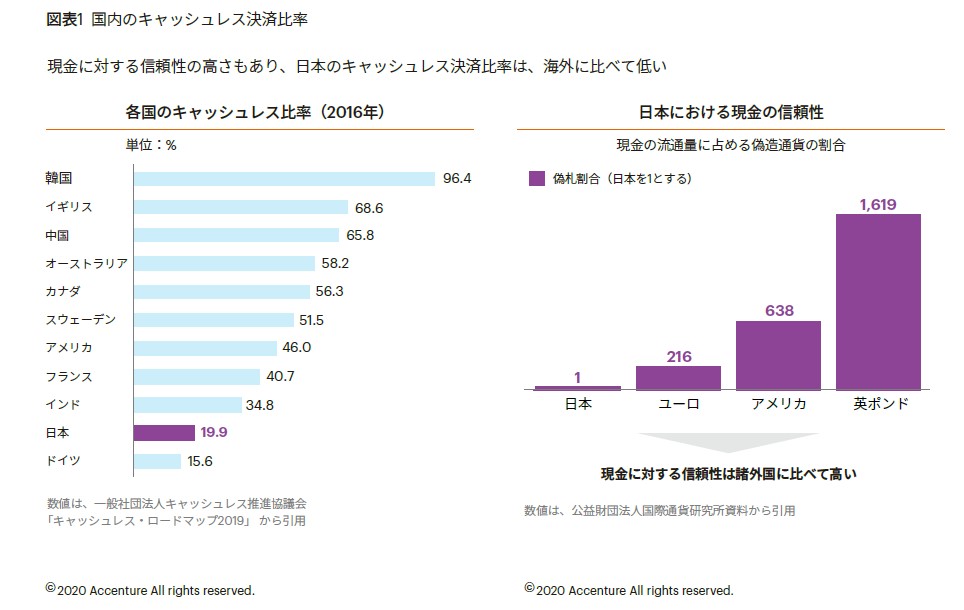

国内のキャッシュレス決済比率は2016 年時点で19.9%であり、40%~60%超の欧米や中国、90%に達する韓国とは差がある。偽造通貨の割合が他国に比べて極めて低く、引き出しや支払いにもそれほど困らないため、キャッシュレスへの強いニーズがないという事情もある(図表1)。

これまでの国内キャッシュレス決済は、クレジットカードの牽引により、爆発的ではないものの安定的に伸びてきた。また、近年は異業種の参入も相次ぎ競争が激化。Fintech投資の内訳を見ても、決済領域はウェルス&アセットマネジメントに次いで投資額が大きい領域であり、グローバル・国内ともその傾向は変わらない。

そういった民間の流れに加え、国も、少子高齢化に伴う生産性向上や、新産業育成等の必要性から、キャッシュレス化を強く推進している。キャッシュレス推進協議会が2019年に策定したキャッシュレス・ロードマップでは、国内のキャッシュレス決済比率を現在の20% から2025年までに40%に引き上げる目標が掲げられている。未来投資会議においても、キャッシュレス推進のための方針や規制緩和が議論されている。

これら国による推進の時間軸と並行して、デジタルに抵抗のない層の割合が増えていく人口動態の流れがある。国の政策と人口動態の流れが重なることにより、国内のキャッシュレス決済は、これまで以上のスピードで拡大していく可能性を秘めている。

そういった競争環境の中で、各社は何を考えているのか、主要プレイヤー達の動きを見ていきたい。

海外プレイヤー達の取り組み

海外については、GAFA、中国のIT企業、および既存のメガプレイヤー達の取り組みを紹介したい。

GAFAは、技術力を活かした独自の切り口で決済サービスを展開し、それぞれの圧倒的な利用ユーザに提供している。Appleはモバイル決済事業をいち早く開始したが、現在は自社カードを発行し、決済からファイナンスへとサービスを拡大している。モバイル決済では後発のGoogleは、音声認識技術を活用した決済サービスをインドで開始し、新たな可能性に取り組んでいる。Amazonは、決済を意識させない新たな購買体験を提供し、ECからリアル店舗へと領域を広げている。Facebookは仮想通貨の普及に取り組み、SNSユーザ向けにP2P送金サービスを提供している(図表2)。

中国では、現金の安全性と利便性が高くない状況下で、AlipayなどのQRコード決済が登場し、モバイル決済が急速に普及してきた。現在では、1つのモバイルアプリで生活全般に渡るサービスを総合的に提供し、各サービスと決済・金融サービスを繋げて大きな経済圏を形成しつつある。

既存のメガプレイヤーであるクレジットカードの国際ブランド達は、買収やアライアンスを梃に、決済と親和性のある領域への進出を志向している。VISAは、POS事業社を買収するなど、加盟店へのサービスを深掘ろうとしているように見える。MasterCardは、クロスボーダー取引に関する事業社を買収したり、新たな決済プラットフォーム作りにR3社と協業している。

国内における取り組み

では、国内企業の取り組みはどうか。消費者向けの決済ビジネスは、海外の取り組みを参考に様々な企業が一斉に参入し、激しい競争環境にある。また、法人向けでは、独自の切り口のサービスも生まれつつある。

消費者向けキャッシュレス決済は、クレジットカードや交通系プリペイドカードが牽引してきたが、Apple/Google Pay の参入、QRコード決済事業社の参入、インバウンド顧客の取り込みに向けた、海外で普及するType A/B規格の非接触決済の参入など、激しい競争が繰り広げられている。乱立するQRコード決済では、異業種ではPaypayに勢いを感じるが、金融機関による攻勢の行方も興味深い。一部で淘汰や集約の動きも見られるが、規格内の競争×規格間の競争という複雑な競争は、今後も続くだろう。

また、国内でも中国のように経済圏を形成する動きが加速している。Softbank グループは、PaypayおよびYahooカードで決済に参入し、ECサイト等のサービスと決済を繋げている。モビリティではトヨタと提携するなど、経済圏の拡充に向けた取り組みも始めている。

国内の金融メガグループの各社は、アライアンスを梃に、それぞれの切り口で決済領域での巻き返しを図っている。MUFGはAkamai社との協業で設立したGo-netにより、ブロックチェーンを活用した新たな決済ネットワークの構築に取り組んでいる。SMFGは、VISA、GMO Payment Gateway社と協業して、新決済システム・サービスの提供を開始。MHFGは、QRコード決済に参入し、地銀などと提携しながら利用者の拡大を図っている。

業界固有の課題解決を目指す法人向けの取り組みも活発だ。SMFG、コマツ、INCJは、中小建設業者を支援する金融プラットフォームの構築に取り組んでいる。これは、中小建設業者が抱える業務負荷やキャッシュフローの課題に対し、決済と金融を切り口に解決を図ろうとするもので興味深い。また、特定のコミュニティの課題に応えるサービスの例として、日本郵船がフィリピンのTDG、および弊社と協業して導入したMarCoPayがある。これは、船上での給与支払いや売買、母国への送金等に使われる電子通貨プラットフォームであり、船上という特殊な空間での現金決済・保管の不便さやリスクに応えている。

今後のポイント

このような競争環境で生き残っていくためにどのような視点で取り組むべきか。重要なポイントが3つある。

1つ目は、顧客目線を徹底して具体性な課題に応えるサービスを提供することである。一口に顧客と言っても、消費者も年代・性別・国籍・所得等により様々であり、加盟店も個人事業主から大企業まで様々である。企業間取引においても業界毎に課題は異なる。これら多種多様な顧客に向けて全体的なサービスを考えるのではなく、セグメント毎の顧客をしっかりと分析し、具体的な課題に立脚したサービスを考えることが重要ではないかと思う。既存サービスの維持・改善に長く取り組み、組織構造もそれに合わせてきた既存金融機関にとっては、大きな視点・思考・行動の転換が求められる。

2つ目は、決済データの利活用方法を模索・試行することである。現時点では決済データの利活用方法や範囲は限られている。しかし、異業種・新興企業が決済データを蓄積しはじめ、5GやIoTにより蓄積されるデータが質・量ともに増えてくることにより、決済データを含めたデータの利活用への模索・試行が本格化すると思われる。プライバシーへの配慮の必要性など不確定な要素も多いが、新たな利活用方法を見つけ、サービスの提供に繋げられるかどうかが、今後を左右する可能性を秘めているだろう。

3つ目は、サービスの提供力を高めるために、適切な相手とアライアンスを組みながら進めることである。やりたいことが浮かんでも、それを1社で提供するには、必要なスキルが幅広く、またコストや時間もかかりすぎるため、適切な相手をスピーディーに選んで協業する力も、重要な要素になってくる。

さいごに

国内のキャッシュレス決済の競争はまだ途上ではあるが、サービスの淘汰、異業種・新興企業と金融機関のアライアンスが具体化するなど、新たなステップに入りつつあるようにも感じる。一人勝ちの状況は生まれにくく、いくつかの経済圏で分け合う形になるだろうし、それらの経済圏が出来るまでの経路も1つではなく、試行錯誤の中で形勢が入れ替わりながら進んでいくだろう。下克上の戦国時代のようだが、それだけに可能性を秘めたおもしろい領域である。

※FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。