金融ジャーナル 2020年2月号P68~P71 掲載記事のご紹介

日本の金融機関では、顧客が直接利用するモバイルなどの領域を中心に、クラウドコンピューティング(以下、クラウド)を活用したシステムの構築が一般化してきた。当初、安価なインフラ活用という認識で始まったクラウドだったが、ここ数年の急速な技術進歩の中で、その位置づけを変え、近い将来金融機関の経営を大きく左右する可能性を持ち始めた。クラウドの活用は、CIO(最高情報責任者)に任せておくだけでは十分ではなく、経営全体で広くその将来を理解し、先手を打つべき時期に来ている。

初期のクラウド

セールスフォース・ドットコム(以下、SFDC) が営業支援アプリケーションをクラウドでサービス提供を始めてから20年、アマゾンがアマゾン ウェブ サービス(以下、AWS)としてITインフラサービスをクラウドで提供し始めてから14年になる。気軽かつ簡単に、初期投資を抑えてシステムを構築できるインフラとして、これらのサービスの有効性は評価され、ビジネスとして急拡大した。

SFDCは、短期でのシステム開発、柔軟な変更の取り込みなど、金融機関のIT部門の課題 を解消するユーザー主導のアプローチが受け入れられ、2010年代に入り非常に多くの顧客ベースを獲得し、クラウド発展に大きく寄与している。

AWSも、システムインフラのコスト削減の実現手段として、Lift & Shift形式(オンプレミスのシステムをそのままLiftして、クラウドへShiftさせることでコスト削減が可能)を提唱し、非金融機関ではフルクラウド(社内全システムを完全クラウド化)の実現を成し遂げた企業も生まれている。

この初期のクラウドにおける手軽さとコスト削減のイメージは、クラウドの発展・拡大に大きく貢献した。一方で、「クラウド=ユーザー主導システム」または「クラウド=システムインフラの仕事」という見方が定着してしまい、特に金融機関では、クラウドの本質を見誤らせる状況にもなっている。

技術の進展

当初のクラウドは、インフラとしてのハードウェアリソースをネットワーク経由で提供するAWSのような形態か、パッケージソフトウェアをネットワーク経由で提供するSFDC のような形態であったが、この20年で大きな 技術的進展を遂げてそのサービスが多様化している。これには、オープンソースという仕組みが大きく貢献している。オープンソースは世界中のさまざまな企業、個人が新技術の基礎となるプログラムを公開し、相互にブラッシュアップを図り、高度化・実用化を推進している。オープンソースによる技術は、クラウドという公共性の高い世界と親和性が高く、オープンソースによってクラウドの技術革新は加速している。

クラウドは、技術革新によって、インフラだけでなくデータベースやWebサーバー機能も提供するプラットフォームになり、シス テム開発者は初期導入や維持管理作業などの負荷を軽減させることが可能になった。これ は、システム開発という本業に人的資源を集中したい小規模のIT部門には大きなメリットである。また、そのサービスはこれまでの大手ソフトウェア会社から提供されるものに比べて安価であり、使用した分だけ課金され るモデルとも相まって、小さく始めたいベン チャーや実験的に案件を進めたいデジタル時代にマッチした。

また、近年ではクラウドネイティブという考え方が広がり、クラウドの特性を生かしたシステムの作り方がクラウド技術の中心になっている。その中核が、コンテナ技術と呼ばれるもので、システムのマイクロサービス化に不可欠な技術である。マイクロサービスとは、これまでの金融基幹システムのような巨大な一つのシステムではなく、小さな機能の集合体でシステムを構成させようというもので、絶対的信頼のメインフレームで巨大な一つのシステムを動かす発想から、小さな機能を小さなコンテナの上で必要な分だけ動かし、問題があれば別の小さなコンテナ上の小さな機能で代替するという発想である。そのため、メインフレームに比べて個々の信頼性に劣るクラウドも、システム全体で同等レベルに上げられるのである。また、機能改修においても、全体でしっかり品質を確認せざるを得ない巨大システムに対して、小さい機能単位で完結するため、品質確認の範囲が局所化され短期間に改修を完結させることが可能になる。そのため、不確実で柔軟性が求められるデジタル時代の要請に応えられる技術として注目されている。

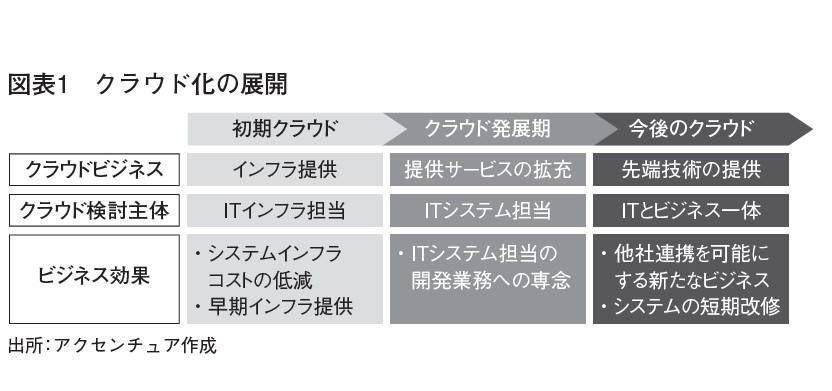

これらのクラウド技術がIT技術の中心になってきたことで、これまでと逆転の現象も起きている。従来のパッケージ型ソフトウェアで通常提供してきたものをクラウドへ転用するという流れから、クラウドに最新の機能を先行実装し、その後に通常提供し、最新版はクラウドで先に提供されるという流れだ。つまり、クラウドを避けると技術の観点からも後れを取ることと同義になっている。その結果、当初インフラの安価な選択肢だったクラウドが、システム構築の主要技術に代わってきているのである。(図表1)

現在のクラウドの流れ

技術の進展もあり、金融機関においてもクラウドの導入が最近加速している。実際に、上述の最新技術をフル活用した事例がアクセンチュアでも多数出始めており、デジタル領域における標準的な技術として定着しているといえる。例えば、ふくおかフィナンシャルグループの金融サービスプラットフォーム「iBank」の取り組み、さらには、2021年創業予 定の、勘定系システムをフルクラウドで実現する新銀行「みんなの銀行」構想の高信頼性・高性能性も、最新のクラウド技術が支えている。また、第一生命保険のスマートフォン専用の健康増進アプリ「健康第一」でも、クラウド技術が短期間の機能改修を可能にしている。また、マイクロソフトのオフィス系ソフトウェアのクラウドサービスであるOffice 365が金融機関の多くで採用されており、その導入に際し、ネットワークやセキュリティーなどの検討がなされている。そのため、多くの金融機関でクラウド適用の最初の一歩が始められる状態にはなってきている。

ただし、クラウドの本格適用に向けてはさまざまなチャレンジも伴う。一番大きいのはIT要員のスキル育成である。これまでの分業型(ユーザーとの要件担当、開発担当、インフラ担当など)による専業の体制から、アジャイルに代表される機動的な開発の進め方では、IT人材の多能化が求められる。クラウドでは、マイクロサービスという小さい機能単位にシステムを組み替えるため、各機能に対して一人が要件調整から開発、時にはインフラの要素まで理解して進めることになり、多能化が求められる。これが実は、早期機能改修の肝となるため、真のクラウド活用に向けた最重要テーマとなる。そのため、技術的なコストに加えて要員育成コストも含めると、クラウド活用に向けて必要な投資は小さくない。IT部門でビジ ネスケースを成り立たせるのが困難になるケースも多い。したがって、IT部門に任せた状態では、本来のクラウド活用に向けて大きな舵を切ることが十分でなくなるリスクがある。

今後の展開

今後の金融ビジネスでは、クラウドの特性が重要になるのだろうか。銀行業界の例で見ると、決済ビジネスに新規参入が相次ぎ、その先にある融資や資産管理の領域を見据えて、業界の垣根を超えた連携・提携が起きている。当然ゼロから機能を作り上げるのではなく、これまでのビジネスで蓄積しているIT資産を活用して、新規ビジネスを作り上げることになる。いわゆるオープンバンキングとして、自社のIT機能を他社と連携することになる。

仮に融資の機能を提供する際に、深夜11時から朝3時までは機能が使えないというサービスレベルは、提携する非金融の世界から見ると異質である。当然、コマース系の会社は24時間稼働していることを期待している。また、新たなサービスの企画に対応するために、提携企業から1ヵ月後の機能開放を期待された際、 従来の進め方では半年後の対応になってしまうことも起こる。これでは、他の提携先を探しますという残念な結果につながってしまう。いわゆる、経済産業省の提唱する「2025年の崖」におけるデジタル化への障壁である[1]。 実は、システムの仕組みだけがネックでは ない。先方から要望されたものを企画部門が整理しIT部門に依頼、IT部門でシステムの要件として企画し予算を見積もり社内の投資稟議に上げる、ここまでで1ヵ月かかることもある。つまり、金融業界でのクラウド化においては、システムの仕組みによる問題に加えて、「社内の組織役割や各種プロセス」がネックに なる。どんなにクラウドを活用して柔軟で短期 改修を可能にするシステムを用意しても、社 内プロセスが旧来のままでは意味がない。ク ラウドを本当に活用するためには、IT機能だ けではなく、ビジネス部門との組織的な役割の見直し、さらに、社内プロセスそのものを迅速化することが必要であり、これもCIOだけに任せておいてはいけない要因である。

まずは

では、何から始めたら良いのだろうか。自社 のビジネス環境を踏まえた今後のビジネス展 開が検討されている場合には、現状の「ITシス テム」、「IT部隊」、さらには「IT部隊と呼応す るビジネス体制」が、今後のビジネス展開にネックになることがないかを検証すべきである。その際、先端技術がクラウドから生まれる実態を踏まえて、クラウドの活用が十分に検 討されているか、経営レベルで確認しておく必要がある。経営目線で、自社ITに関する課題をしっかり理解することが重要である。

また、クラウドの活用や他社連携の加速を進めるにあたり、大きな課題になりうるのが セキュリティー対策である。ファイヤーウォールといわれる壁で外の世界から隔離することでセキュリティーを担保することは、クラウドやオープンバンキングのような他社連携が当然の世界では、もはや十分なセキュリティーと は言えなくなる。特に困難なテーマが脆弱性対応といわれるもので、ソフトウェアにセキュリティー上の欠陥が見つかった際にその対応を短期に施すための仕組み全般を指す。この仕組みが正しく機能するためには、自社のシステムの「どこに」「どのソフトウェアが」「どういうバージョンで」動いているかを把握しておく必要があるが、数千というシステムを持つ大手金融機関では容易なことではなく、管理していてもその欠陥対応の作業工数が膨大になる。これまで、セキュリティー対策は利益を 生まないため投資として劣後されてきたが、他社連携が生き残りの策である場合には、セキュリティー対策は必要条件に格上げされてくる。 経営者は、CIOにITを丸投げするのではな く、セキュリティーを含めた現状のITの実態を正しく把握し、CIOと主に中期的な視点で計画を立てて進めていく必要がある。一朝一夕に理想的なIT環境は得られず、その巧拙が将来の金融ビジネスを大きく左右しかねない。

※1 2020年1月4日、 経済産業省 2018年9月7日, DXに向けた研究会「DXレポート ~ ITシステム『2025年の崖』の克服とDXの本格的な展開~(サマリー)」、 https://www.meti.go.jp/shingikai/mono_info_service/digital_transformation/pdf/20180907_01.pdf