このシリーズの記事一覧:

マーケットや顧客の変化が加速し不確実性の増すビジネス環境の中で、本邦金融機関では変化に追随・先手を打つための様々な取組みに着手している。

一方で、マーケット・商品・顧客といった第一線との接点機能の改革深度に比して、財務・経理、リスク管理、コンプライアンスといった管理機能の改革は大きく遅れていると言えるであろう。変化に対応し成長を成し遂げる枠組み構築と実務への落とし込みを司る管理機能を、次世代の姿に変革するには、「第一線との協業の実現」「テクノロジーの徹底活用」が要諦と考える。

進展する全社・全行の構造改革の中で、2020年が第一線と対をなして管理 機能の生まれ変わりも加速する改革元年となることを期待したい。

管理機能変革は周回遅れ

昨今、「Disruption」という言葉を聞くことが少なくなった。「Disruption(創造的破壊)― 変化する経済活動に呼応して金融機能がテクノロジーや異業種参入によって、これまでと異なる機能範囲やサービス提供形態に生まれ変わること」。これらの金融機能の変化は複数実現しており、「Disruption」による変化はもはや所与のもの、というのが金融プレーヤーの共通理解ではないだろうか。多極化するグローバル経済、データビジネス、キャッシュレス進展などに応じた金融機能の変化は常態として認識されたと考える。

個々金融機関においても、これらの変化に合わせて、さらに先行すべく様々な取組みを開始している。一方、変化する金融機関を支える管理機能(財務・リスク管理・コンプライアンス等)は、マーケット・商品・顧客といった第一線との接点機能の変化の大きさおよび速度と比して、周回遅れあるいは手つかずの状況と言えるだろう。

約5年前にロボティクスを活用した自動化が脚光を浴び始めた際に、「10-20年後に無くなる」職業・業務機能の上位に、会計士・税理士や財務・経理機能が挙がっていた。その後、金融機関においても効率化の取組みは開始されているが、これら管理機能で大幅な変化を達成した金融機関はごく少数であり、多くの金融機関が検討に着手したばかりの状況であろう。

不確実なビジネス環境に対応できる経営判断のスピードや現場の即応力の構築など、変化への対応力を全社・全行横断で実現するには、その枠組み構築および実務への落し込みを司る管理機能の生まれ変わり・再構築は不可欠である。

管理機能変革の要諦

マーケット・商品・顧客との直接接点の乏しいこれら管理機能において、再構築を進めるには、①第一線との協業の実現、および、②テクノロジーの徹底活用、が要諦と考える。

① 第一線との協業の実現

これからの管理機能には、これまでの組織に閉じた役割から、全社・全行の方向づけに関与することが求められる。また、規制・法令に基づくルールを決めて発信する一方通行のコミュニケ―ションから、マーケット・商品・顧客と対面している実業部門との協働や吸い上げ・還元といった双方向の働きかけも重要な役割となる。

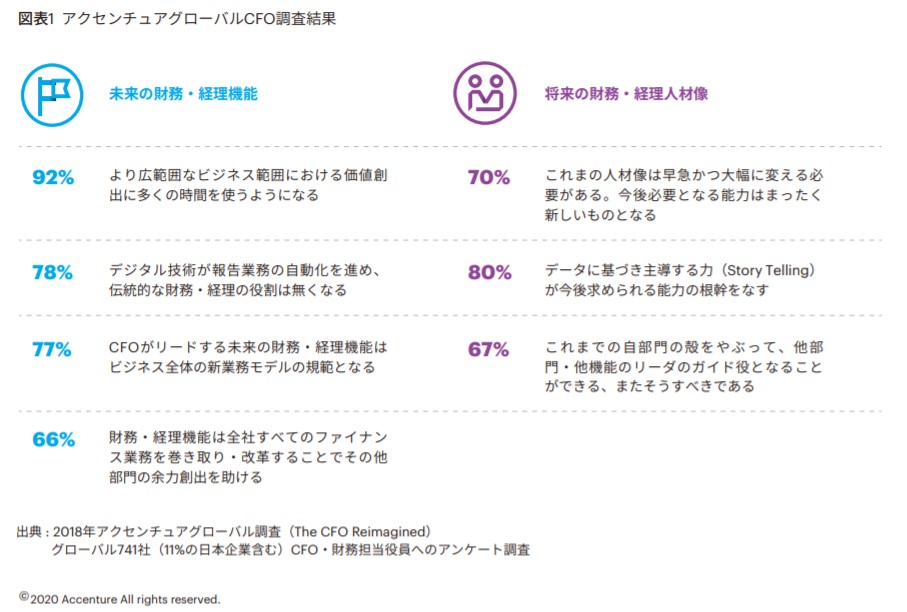

弊社は2018年に11%の日本企業を含むグローバル741社へのCFO・財務担当役員へのアンケート調査を実施した(図表1)。

本調査によると、将来の財務・経理機能の役割として、より広範なビジネス領域での価値創出に時間を使うことや、全社の新業務モデルの規範となるべき、との考えを持つCFOが多数いることが伺える。

新たな役割への移行を達成するにあたり、管理機能に従事する人材も変化が求められる。同調査でも財務・経理機能への期待として表れているとおり、これまでの定型業務は極小化し、広く全社とマーケット・顧客接点機能との協働・働きかけへの移行が企図されている。内外報告資料作成やルール点検業務などの定型作業を省力化し、計画策定・分析、あるいは他部署との協働・支援業務への注力の移行である。

財務・会計、リスク管理、コンプライアンスといった管理機能に携わる人材は、現在も全社を俯瞰する視点、データを扱い客観的事実に基づく判断を促す思考を備えている。すなわち、人材不足と言われているデータ分析リソースの源泉とも言えるのではないか。

変化の激しい経営環境において、全社俯瞰・データに基づく客観的な判断の強みを活かし、これまでの部門に閉じた役割から、第一線との協業を果たす役割に変化する。今後の管理機能への期待は高い。

② テクノロジーの徹底活用

テクノロジーの活用も新たな管理機能への再構築には不可欠の要素と言える。

ロボティクス、AI、アナリティクス、クラウドといった新たなテクノロジーの採用は、第一線機能にとどまらず管理機能も対象として開始されているが、当該管理機能では、大きな成果を達成する、これまでと違った姿になることはこれからのステージにある。一方で、海外では、テクノロジーを活用し大きな成果をあげている金融機関も既にある。ある先進事例を紹介する。

~グローバル金融機関の先進事例

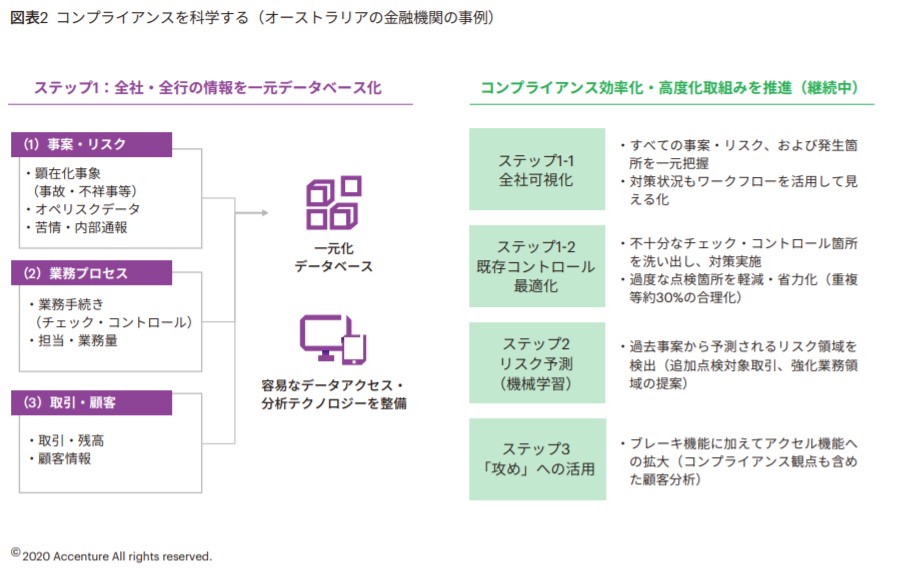

弊社はオーストラリアの金融機関にて、コンプライアンス機能の改革を支援している。同国では過去の不祥事(金利・手数料の過剰徴収、不正融資、金利の不正操作、AML対応不備等)より、金融監督当局からコンプライアンスリスク・顧客保護の徹底が指導されてきた。そして、経済環境見通しの不透明さや収益環境の悪化からこれら強化策を最適コストにて実施する必要があった。

この支援において、弊社は支店・コールセンター等、顧客接点の第一線で起こっていることを全て一元データ化し、アナリティスク・機械学習といったテクノロジーを活用することで、業務効率化のみならず業務高度化、業務の定期的な見直しを達成すべく、プロジェクトを推進している(図表2)。

第一段階では、規制違反およびその発生が懸念されるインシデント、顧客からの意見や苦情に加えて、第一線での各種手続きやプロセスをデータ化し、過去および現在発生しているそれらの事案を全行ベースで可視化するとともに、チェック・コントロールの不十分な箇所は強化、コントロールが過度と判断されるところは軽量化することに取り組んできた。過去の当局指摘等から積み上げてきたコントロールのうち、約3割を重複や時限超過とし合理化対象とした。

第二段階では、これら状況可視化データに加え、顧客情報、取引履歴、業務担当者情報を組み合わせた機械学習を通じて今後起こりうるリスクを予測する取組みに着手している。また、これら一元データを活用し、コンプライアンス等のリスクを低減・予防する「守り」のみならず、コンプライアンスリスクを含めた多面的な観点から貸出等を推奨できる顧客 を見出す「攻め」への活用にも着手した。

金融ビジネス変化において、テクノロジーの活用は不可欠な要素であり、管理機能においても将来の姿を見据えた徹底活用に取り組む時期にきている。

おわりに

財務・経理、リスク管理、コンプライアンスといった管理機能は、マーケットや顧客からの接点が少ないことから変化意識の波及が遅く、大きな変革にはこれからのステージにある。

マーケット・商品・顧客接点のみならず管理機能の構造を変えることも、不確実性の増す金融業界で成長を成し遂げるには不可欠の要素と考える。

2020年が、管理機能も含めた全社・全行の構造改革を加速し変化する金融業界での成長を確たるものにする、管理機能改革元年となることを期待したい。

※FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。