このシリーズの記事一覧:

本稿では、顧客が優れたDX(デジタルエクスペリエンス)を提供する企業を選んでいること、その裏腹としてDXに沿って、事業の境界が薄まり、つながりを強めていることを考察する。

これを受け、DXを起点として金融機関の変革を構想し、実現するための要点を論じる。

中心的な主張は、金融機関は「顧客とデジタルを起点とする」考え方にシフトすべきである、ということだ。

すなわち、顧客を深く理解し、選ばれ満足されるDXをデザインし、それを一直線に実現するメカニズムを、金融機関の中枢に埋め込むべきである(=DXドリブン)。

近年のデジタル化の潮流は、顧客のデジタル体験(デジタルエクスペリエンス、 DX)という切り口からみると、よく理解できる。

顧客は、優れたDXを提供する企業を選んでいる

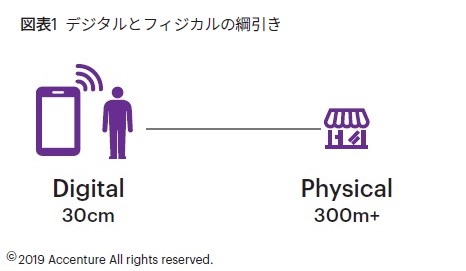

デジタルとフィジカルの関係を綱引きに例えてみよう(図表1)。いつでも・どこでも手元のスマホで完結する体験と、 300m以上先の店舗に行く体験。どちらが選ばれやすいかは明らかだろう。

そのことは、企業価値にも表れている。 DXに強みのある企業が、時価総額トップ10企業のうち7社を占める(マイクロソフト、アマゾン、アップル、アルファベット、フェイスブック、アリババ、テンセント)。

デジタルシフトの特徴は、短期で一気に形勢が変わることだ。ドイツのモバイルバンクN26は、立上げから2年で欧州各国に普及し、250万口座を開設。Yolt、 TINK、Fintonicといったローカルなプレイヤーも、数年で30~50万人規模のユーザーを獲得している。

日本の金融業界でも、DXへのシフトは着実に進んでいる。あるメガバンクは、 3年間で支店を2割程度削減する計画の途上だ。国内ナンバー1証券会社は、ネット証券に口座数で抜かれつつある。

DXに沿って各種事業の連携が進んでいる

アマゾンで広告を見て、商品が気に入り、ワンクリックで買うと、半日後に配達されてきた。このDXを裏側(企業目線)からみると、広告・小売・決済・物流という異なる事業を顧客体験に沿って1つのサービスにまとめているということだ。

金融に対する異業種の参入も増えている。通信、小売、不動産等の事業者が顧客とのタッチポイントを活かして、決済、融資、保険、証券といった事業に弦を伸ばしている。

そこで顧客が選んでいるのは、顧客にとって自然なDXを提供する事業者だ。ある小売事業者は、シンプルなDXで若い顧客に訴求して、難しいとされる投資商品の販売を軌道に乗せつつある(あえて絞った商品×自社カードでお得×操作性の高いUI)。

一方、別のある事業者は、携帯ショップの待ち時間に保険を勧誘することを試みたが、不調だった。ビーチで売れるのは浮き輪であってタイヤではない、というわけだ。

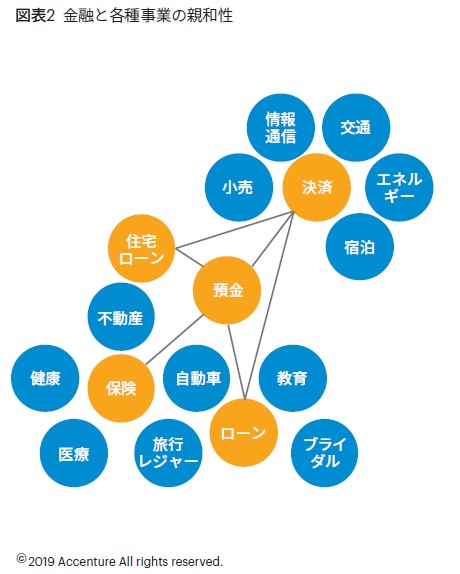

顧客が優れたDXを選ぶならば、DXに沿って親和性のある事業領域が結びつくのは自然な流れだ。金融は日常体験のあちこちに存在するので、隣接する事業との繋がりをますます強めていくだろう(図表2)。

DXを起点に考えるべきだ(DXドリブン)

金融機関は従来、オペレーションや規制を起点に発想する思考が強かった。事業の採算が悪いためオペレーション効率を上げるとか、規制対応にリソースを傾注する等の発想だ。この結果、顧客目線でのサービス刷新を劣後し、顧客から選ばれなくなるという致命的なリスクを見逃してきた。

顧客に選ばれるには、DXを自由に・速く・大量に発想し、スジの良いものを選り分け、迅速にサービス化し磨き上げていく考え方にシフトしなければならない。

以下では、DXを構想し実現するにあたってのポイントを説明する。

① DXの構想

顧客インサイト:

顧客から選ばれるDXをデザインするには、顧客について独自のインサイトを持つことが重要だ。

帰納的アプローチでは、顧客の属性や行動データから、探索的に、「実は、人は」というパターンを見出す。これは、変数が多く脳力の限界を超える場合や、直観的に気づくのが難しい事象を発見するときに有効だ。ただし、相応の量の分析用データが必要となること、イノベーションは必ずしも過去データからのみ導き出されるわけではない(iPhoneのように)こと、が留意点だ。

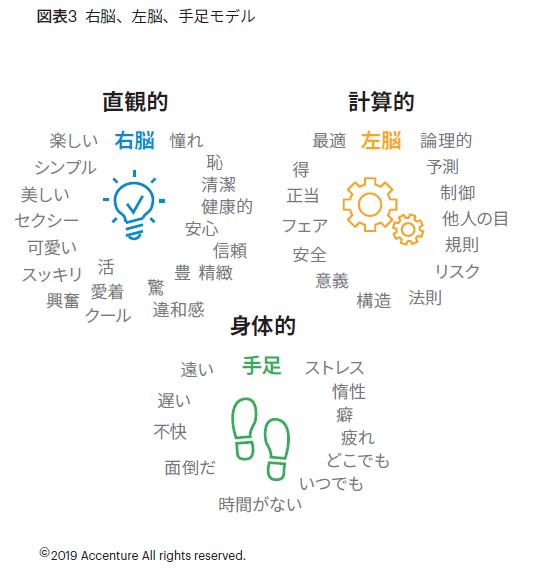

他方、演繹的アプローチでは、「およそ人なら」という観点でインサイトを抽出する。一例として、筆者が参画するプロジェクトでは、「右脳、左脳、手足」というフレームワークを作り、DXの設計と検証に活かしている。およそ人の右脳に響き、左脳に認められ、手足が嫌がらないDXかどうか問うのだ(図表3)。

進化心理学によれば、人は直観でファストに感じ取り、理性でスローに判断する。また一般的には回避できる面倒なことは好まない。アマゾンが選ばれるのはなぜだろうか?「何でも揃い(右脳)、お得で(左脳)、ワンクリックですぐに届く(手足)」からだ。裏を返せば、あらゆる不快、損、不便は、DXの改善機会となる。

デジタルとヒューマンのシナジー:

顧客理解とともに、デジタルの本質理解も重要だ。デジタルが得意なこと、デジタルではできないこと(技術進化により極小化されていく)、ヒューマンが得意なことを見極め、最適に組み合わせる。デジタルがヒューマンを、ヒューマンがデジタルを相互補強し、魅力的な体験を演出する。

成功の共有と強化ループ:

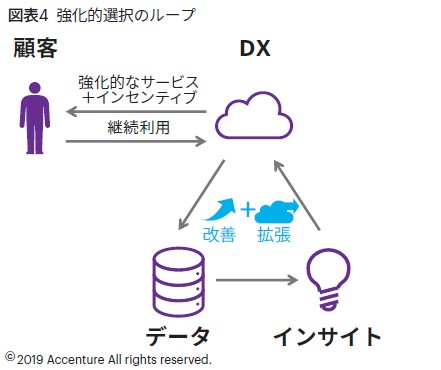

自社と顧客の両方が成功し、それが続くことが重要だ。DXにおける武器は、データとインセンティブだ。顧客にサービスを提供するなかでデータを取得し、インサイトを抽出、サービスを改善、拡充していく(「どのようなデータがあればサービスを強化できるか?」「そのデータをどう獲得するか?」が重要な問いとなる)。さらに、インセンティブを組み合わせることで顧客の選択行動をますます強化する(図表4)。

インセンティブの経済圏は既に拡大を続けているが、今後はエコシステム内でデータアセットを共有し、それぞれのサービスを強化・拡充するデータ経済圏も広がっていくだろう。

② 構想の実現

変革プログラムの最適化:

実現しやすいDXから手をつけるのはうまくない。顧客目線で、どのDXをどのタイミング・順序で提供すべきか。自社目線で、どうビジネス展開していくか。両面から最適化を図るべきだ。

組織のワンベクトル化:

ゼロベースで構想したDXを実現するためには、新たな収益モデル、規制対応、アライアンス等を「組み立てる力」が必要になる。一見厳しい収支や規制をやらない理由にするのではなく、成り立たせるスキルと前向きなマインドが求められる。

デジタル変革組織の成功事例をみると、経営による変革組織のバックアップ、変革組織と現業部門の切り離し、現業部門との円滑な連携が共通的条件となっているようだ。

複眼的なKPI:

ありがちな罠は、短期的なPL/CFにこだわるあまり、実現や成長の芽を摘んでしまうことだ。前述のように、ディスラプトは顧客に選ばれなくなることで起こる。まずは、顧客を爆発的に増やし、それを基盤にさらなる一手につなげ、 PL/CFを追いつかせる。短期的には、獲得ユーザー数や満足度等のKPIを重視し、PL/CFは中期的なポテンシャルでみるべきだ。

終わりに

デジタル化の時代の主語は顧客だ。顧客に優位なDXを提供できなければ、ディスラプトされる。今こそ顧客とデジタルを起点に変革を構想し、実現することが求められているのではないだろうか。

※FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。