「人間中心」のビジネスモデルへの転換

フィンテックの登場や異業種からの相次ぐ新規参入によって始まった金融業界の変革は、すでに新たな段階に差し掛かっています。多くの銀行がテクノロジーに依存した戦略を見直し、銀行本来のビジネス(本業)のデジタル化に取り組もうとしています。

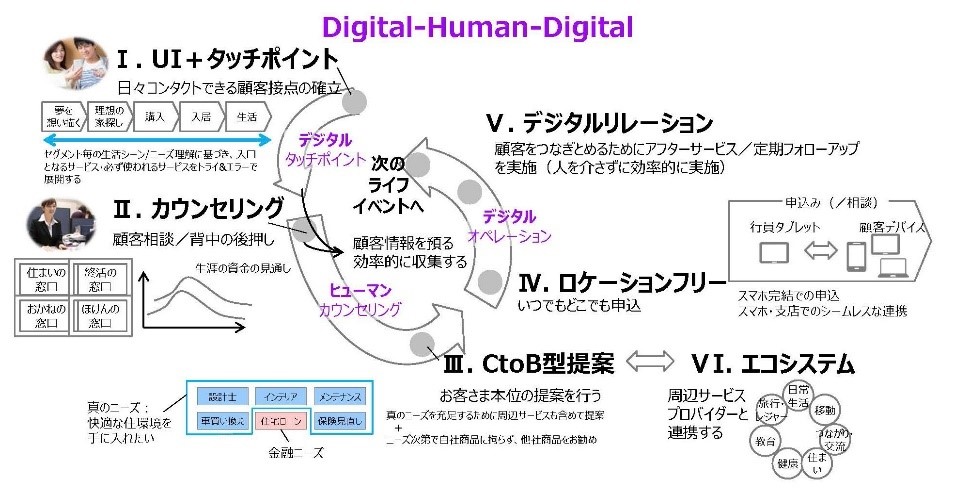

アクセンチュアが提唱しているのが、「デジタル・ヒューマン・デジタル(DHD)バンク」というコンセプトです。DHDは人間にしかできない新たな付加価値を追求する“人間中心”のビジネスモデルです。事務的な領域は極限まで自動化し、顧客との対話に多くの時間を費やす。これにより顧客の新たなニーズに対する気づきが生まれ、サービス・商品のコモディティ化という悪循環から脱却し、持続的な競争優位性を確立することができます。

すでに海外では本業のデジタル化に向けた改革がスタートしています。これらの取り組みはデジタル・ディスラプトとコスト改革の両輪で行われています。

まず、デジタル・ディスラプトの観点でみてみましょう。海外の市場で成功を収めている銀行の多くが最優先の課題としているのが、顧客体験の刷新です。彼らは既存のテクノロジーを効果的に組み合わせることで新たなサービスを実現し、顧客から高い支持を得ています。わずか30秒でローン決済を完了できるポーランドの銀行のサービスは、その代表的な例だといえます。この他にも、スマホアプリを使って6分間で口座を開設できるサービスを開始し、わずか1年で30万件だった顧客の口座数を100万件にまで伸ばしたブラジルの中堅銀行の例もあります。

コスト改革については、最大のコストセンターである店舗事務を効率化して、プロフィットセンターへと転換することが大きなテーマとなります。「店舗こそが銀行本来のサービス」という旧来の発想は通用しません。デジタルを活用して店舗の事務作業をゼロにすることで、多くの人員が事務負担から解放され、顧客との対話に注力することができるのです。

海外の主要銀行は、こうした改革をトップダウンで推し進めています。これによりバックオフィスや店舗業務の人件費を大幅に削減し、60%前後を推移していたOHR(Over Head Ratio:業務粗利益に対する経費の比率)を30%台にまで圧縮する計画を推し進めている事例も報告されています。

デジタル変革を阻む要因とは

日本の銀行業界において、DHDの実現に向けた本業のデジタル化はまだ道半ばの段階です。アクセンチュアの独自調査によると、国内の銀行が顧客向けに提供しているスマホアプリの評価は5点満点中ほぼ1点台に低迷しています。ネット専業やフィンテック企業のマホアプリの評価が平均して4点台であること考えると、日本の銀行のデジタル変革がいかに遅れているかがわかります。

では、DHDを目指す上で日本の銀行は何が必要なのでしょうか。考えなければならないのは、デジタル変革を阻む要因は、ビジネスモデルや戦略の欠如だけではないということです。どのような変革の推進においても、伝統的な組織の壁、長年改修を続けてきたレガシーシステムの壁が立ちふさがります。変革を前に進めるためには、まずこれらの壁を打ち破らなければなりません。この課題に答えてくれるのが、「ツー・スピード・アプローチ」です。

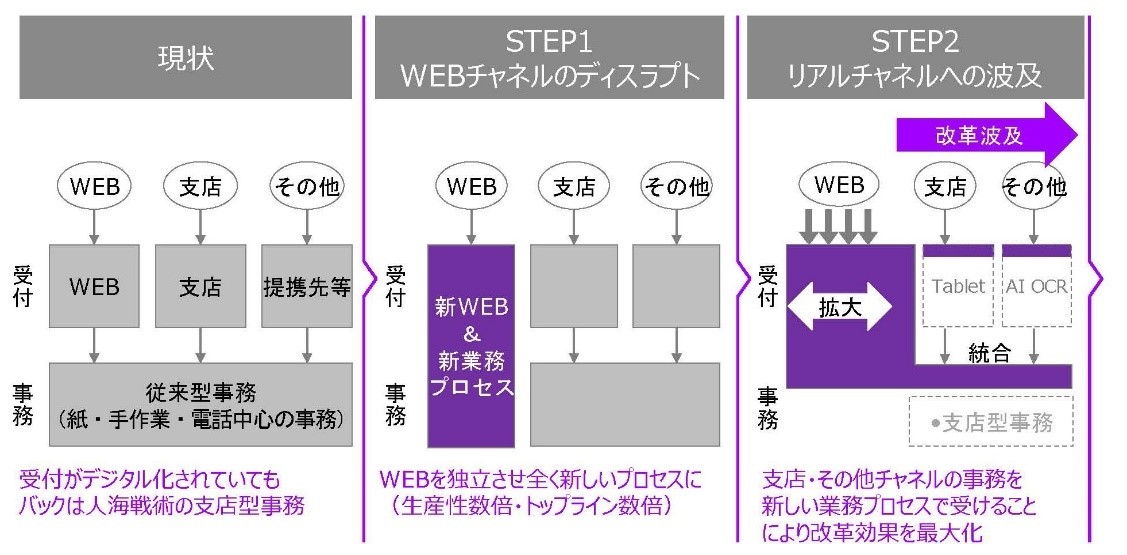

新たなプロセス、新たなシステムを構築するためには、古い仕組みに囚われていてはいけません。ツー・スピード・アプローチは、サイロ型組織やレガシーシステムに引きずられることなく、最短距離で理想に近づくためのアプローチです。例えば、生産性を高めやすいWebのチャネルを切り出し、フロントだけでなくバックも全く新しいプロセスとして再構築します。これにより価格競争力が生まれ、拡大するネット市場でのシェア獲得が可能になります。従来のリアルチャネルについても、新しいプロセスとの統合によって大きな成果を生み出すことができます。

これらの新たなプロセスは、ロボティクスなどの最新テクノロジーを活用すれば、レガシーシステムとの連携も可能です。ツー・スピード改革は、組織の壁、レガシーシステムの壁、Webとリアルのギャップを解消する手段として、日本の銀行のデジタル変革を後押しする有効なアプローチなのです。

Copyright © Accenture. All rights reserved.