昨今デジタルトランスフォーメーションの流れが加速し、金融機関においてもテクノロジーを活用したビジネス展開や業務改善が盛んに行われている。例えば、モバイルに代表される顧客向けのフロントシステムなどにパブリック・クラウドが当たり前のように使われるようになってきた。しかしながら、基幹系システムを中心に、多くのシステムが未だにオンプレミスで稼働している。ビジネス部門からの高いアジリティ要求に対して、既存システムのパブリック・クラウドへの移行が次世代ITへの大きな布石になると考えられる。本稿では、パブリック・クラウドの移行をいかに進めていくべきかについて論じたい。

クラウド活用の動向

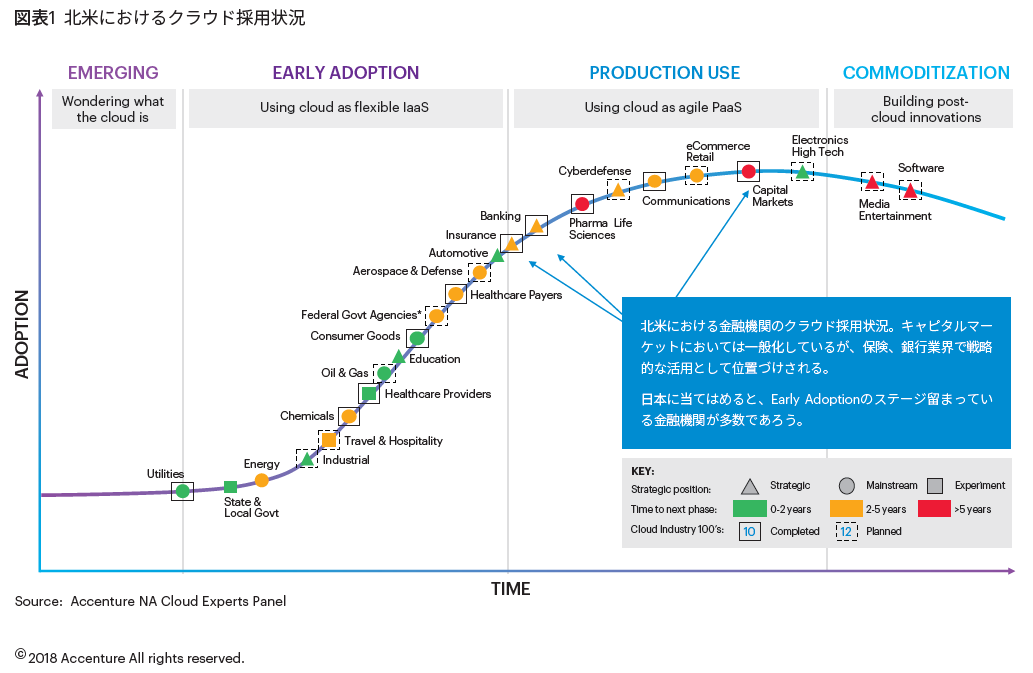

アクセンチュアグローバルの調査によると2020年までに世界中の約90%の企業でプライベート・クラウド、パブリック・クラウド、ハイブリッド・クラウド(プライベートとパブリックの併用)等の形態でのクラウド活用が進んでいくと言われている(図表1)。

日本の金融機関を取り巻く環境

日本国内の金融機関に目をむけても、新商品・新サービス導入や既存システムの更改の際にSaaS型アプリケーションの導入が検討の選択肢に挙がっており、クラウド活用が一般化してきていると言える。しかしながら、新規ビジネス(新商品・新サービス)展開時やマーケティング・アナリティクス分野でのクラウド活用は盛んである一方で、全社レベルで見てみると基幹システムのクラウド化・クラウド環境への移行までには至っておらず活用領域が限定されているのが現状であろう。全社的なクラウド活用は、既存システムやデータの移行のハードルの高さもさることながら、加えて、業務を支えるツールを含む全面的なオペレーティングモデルのトランスフォーメーションを伴うものになるからである。

デジタル時代のビジネススピードに応えるには

ビジネススピードが高まるデジタル時代において、ビジネス実現の手段として既存システムの拡張や、データ連携の必要性から開発スピードについていけず、ボトルネックになりがちな既存システムの限界を突破する解決手段が必要であり、クラウドの活用がひとつの解になり得るだろう。自明ではあるが、クラウド活用によるメリットを挙げる。

①ビジネス立上げの早期化の実現(俊敏性の確保):クラウドサービスのポータル画面から必要なITリソースを選択し、数クリックのみで利用開始が可能。サイジングも必要分のみの確保でよく、調達、構築テストに係る人件費の削減が可能

②従量課金モデルによるコスト削減:従前の最大キャパシティの確保が不要であり、使った分のみ課金されインフラコストの削減が可能。インフラコストの変動費化によりROA改善を実現

③ いつでも撤退可能:ビジネス要件に応じて、数クリックで利用終了が可能。不要な損失を防止

④ EOS/EOLからの解放:数年おきに対応していたHW/SWのEOS/EOL対応コストの低減が可能

⑤運用負荷の軽減:クラウド業者が提供するマネージドサービスを活用することでIT運用業務から解放され、開発者はアプリケーション開発に専念することが可能

ビジネス部門からの要望に応え、スピード感をもってサービス提供を行っていく、デジタル時代のビジネス展開においては、クラウドの活用がすべての前提になり得るだろう。日本の金融機関にとっても、ビジネスにクラウドをどう適用していくかが重要なキーであり、避けては通れない道である。

日本の金融機関の現状と打ち手

弊社がこれまで推進してきたプロジェクトの経験を踏まえて、日本の金融機関におけるクラウド活用状況を整理するとともに、活用にむけてのステップを定義した。

ステップ1. コスト効果の早期創出(クイック・ウィン)

日本の金融機関におけるクラウド活用は4パターンに分類することができる。いずれもITコスト削減の享受が可能となっている。

①SaaS活用型:SFDCやOffice365などクラウドサービスの活用によって既存システムのクラウド化を実現

② ストレージ活用型:金融機関に適用されるリスク関連規制への対応のためクラウドストレージ活用により繁閑に応じて資源の利用をコントロール

③デジタル領域活用型:AI、IoT、ブロックチェーン等の新しいテクノジー活用時にクラウドを利用。また大量データを活用した分析のためのビッグデータ基盤の構築やサンドボックス環境を用いて効果検証等に利用

④モダナイゼーション型:メインフレームのクラウド移行やEOS/EOLへの対応によって、ITコスト削減、および開発・運用の効率化を実現

④モダナイゼーション型を除くと、①から③のいずれのパターンもクラウドの限定的な適用に留まっている。また、クラウド活用成熟度モデル(図表2)と照らし合わせても、活用レベルは初期段階に留まっていると言える。

一般的に金融機関は、自社サービスの信頼性担保のため他業界よりも厳しい法規制遵守が求められており、クラウドサービス利用の足かせになっていると言える。

ステップ2. アジリティ向上へ

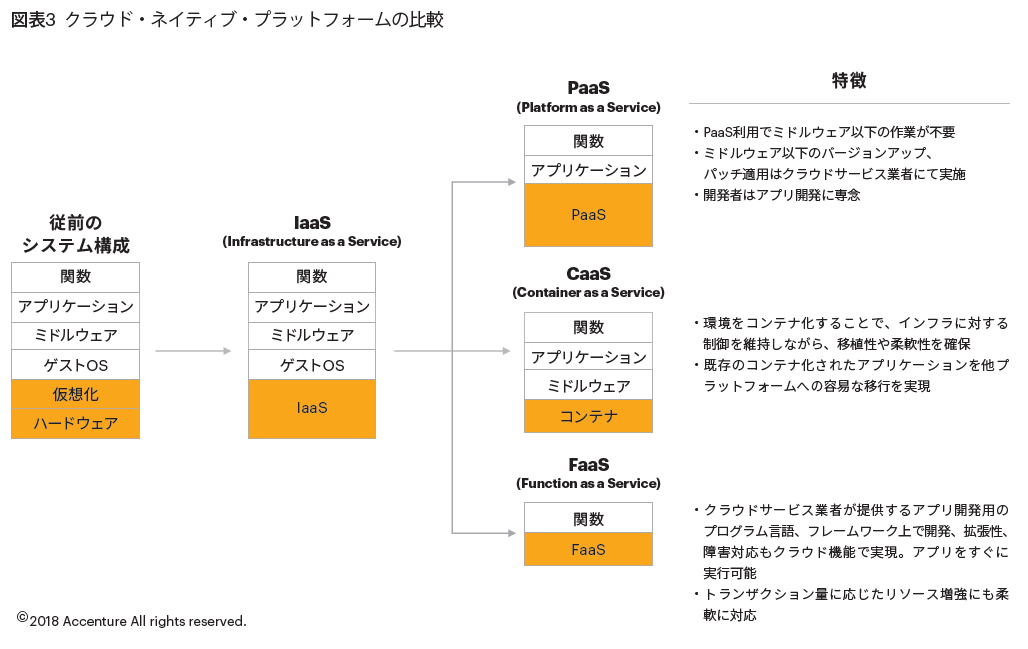

次なるステップとして、SaaSやIaaS利用からさらに進んで金融機関がクラウドサービスの持つ利点を享受していくには、クラウド業者の提供する技術を採用し、DevOpsやマイクロサービス等を最大限に活用できるクラウド・ネイティブ・ププラットフォーム(図表3)を構築していくことが重要になってくる。

具体的には、PaaS、DockerやKubernatesに代表されるコンテナ技術、コンテナ・オーケストレーション技術であるCaaS、マイクロサービスの実行基盤であるFaaSなどのクラウドを積極的に採用する必要があると考えられる。

例えば、PaaS利用の場合、インフラ、 DBMS、ユーザインタフェースなどのシステム開発手段となるツールや開発したシステムを運用するための環境はインターネットを通じてサービス提供され、ミドルウェア以下の作業が不要となる。ミドルウェア以下のバージョンアップ、パッチ適用はクラウド側で実施されるため、開発者はアプリ開発に専念することができる。

このようなサービス活用により、運用負荷軽減に加え、DevOpsやプログラミング・レスのシステム開発が可能となる。またこれらのサービスは、デジタル時代のIT技術であるAI、ブロックチェーン、 API、IoT等との親和性も高いため、コンテナ技術、オーケストレーション技術、マイクロサービス実行基盤の確立等が今後のビジネスの成功の成否を分けると言っても過言ではないだろう。

ステップ3. あるべき姿へのチャレンジ

クラウド活用のためのプラットフォームが確立できたら、実現するビジネスに合わせて最適なプラットフォームを都度選択することが可能になってくる。

各社で実現すべきゴールは異なるだろうが、あるべき姿の一部としてクラウド活用が含まれているはずである。あるべき姿に至るまでには、次世代ITのあり方、ソフト面のトランスフォーメーションも合わせて検討することが必要である。

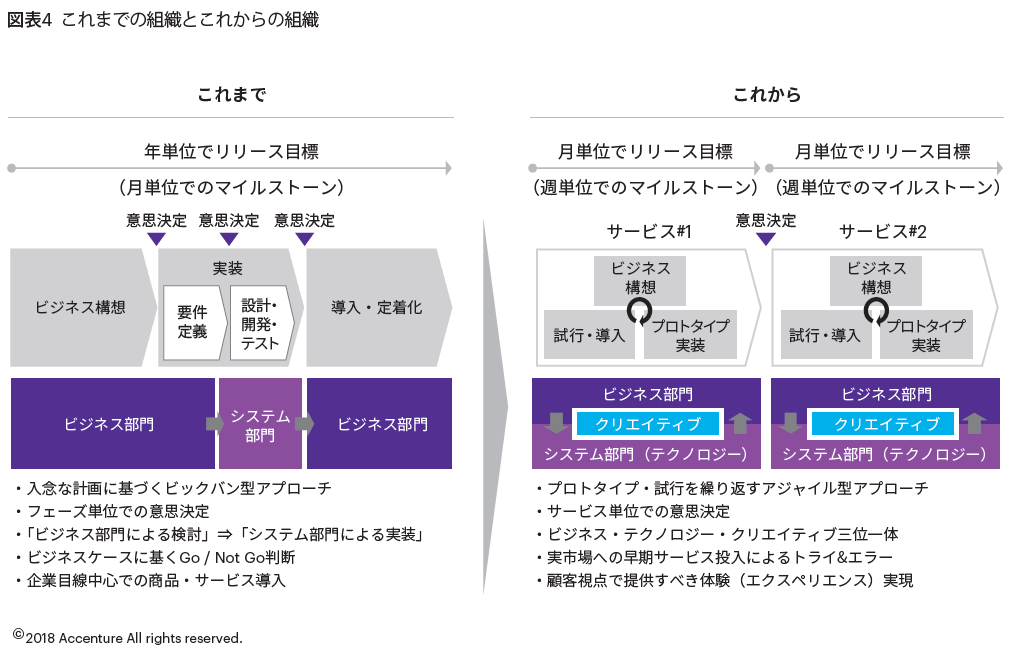

具体的には、クラウドの持つスピードと柔軟性を当たり前に活用するために、プロトタイプ・試行を繰り返すアジャイル型アプローチやサービス単位での意思決定を受け入れる組織の構築、新しいテクノロジーやアプローチを受け入れて適応できる文化の醸成、人材の育成などである(図表4)。

最後に

これまで見てきたとおり、デジタル時代を生き抜くには、クラウド活用を組織の常識として、クラウドサービスを使いこなしていくこと、新しいクラウドサービスにタイムリーに適応していくことが求められる。組織のトップマネジメントが、クラウド活用を前提としたビジネス・サービス展開する方針を示し、組織全体に浸透させて活動を推進することが求められる。