Other parts of this series:

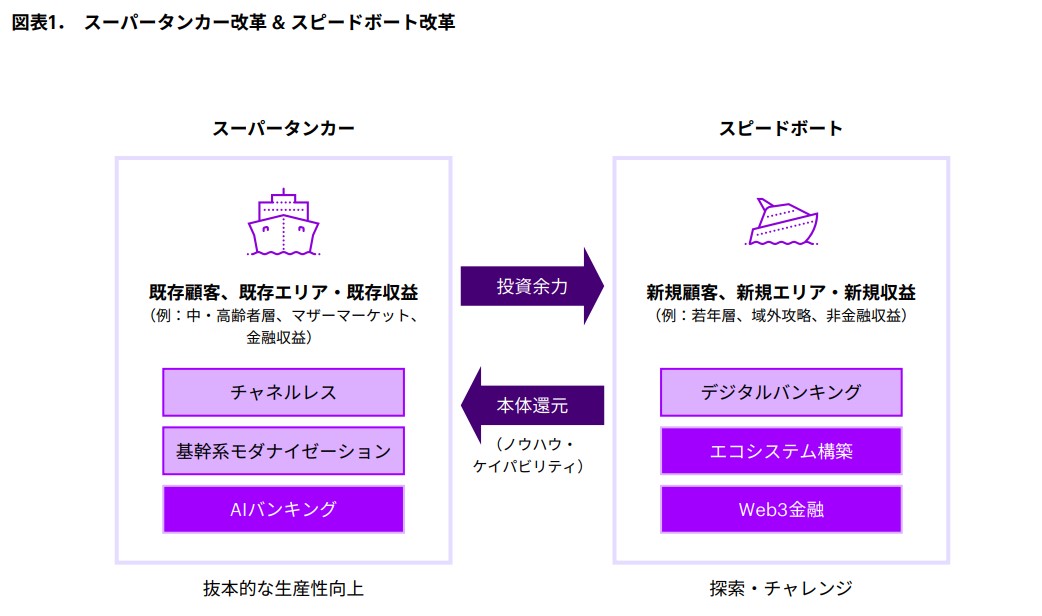

“スーパータンカー”と“スピードボート”⸺伝統的な銀行は言わば“タンカー”と言える存在だ。誤解を恐れずにいえば、「信頼感や安定感」に長けるが「燃費や機動力」に課題を残す。持続的成長には、“スーパータンカー改革(既存事業・既存収益源の抜本的な生産性向上)”と“スピードボート改革(新規事業・新規収益源へのチャレンジ)”の2つの変革アジェンダに取り組むことが肝要だ(図表1)。

ここ数年の弊社のプロジェクトケースをみると、「チャネルレス改革」「基幹系システムモダナイゼーション」「デジタルバンキング」などが主戦場だった。

本稿では、ここ最近主戦場になりつつある「AI」と「エコシステム」、注目を集めつつある「Web3」の3つの変革アジェンダについてご紹介したい。

スーパータンカー改革 : AI

好機到来

AIによって最も大きな影響をうける業界が銀行業だ。弊社の調査によるとAIによる影響が大きい業務の割合は、全業界の平均値が40%であるのに対し、金融業では66%に上る。銀行の人材ポートフォリオはおおむね「1割が企画」「2割が管理」「3-4割が営業」「3-4割が事務」となっている。これまで効率化の主戦場は「事務」にあったが、AIは「事務」のみならず「企画」「管理」「営業」の在り方も大きく変える。AIの進展は銀行の在り方を大きく変える好機でもある。

銀行におけるユースケース

顧客サービスから業務活用、銀行内だけでなく地域・エコシステムを巻き込んだ活用まで様々なユースケースが想定される。例えば以下のようなAIを相棒とした働き方へ進化する。

① コンシェルジュAI : AIが個客のコンシェルジュとなる。行員や他チャネルと連携し要求に応える。

② バンカーAI:法人顧客の事業・財務分析、競合分析などを実施。行内のベストプラクティスを取り込み提案ソリューションを提示する。

③ FP AI:顧客のニーズや資産状況等に応じて、適切な運用手法や商品をタイムリーに提案していく。

④ プランナーAI:経営ダッシュボードをもとに経営課題・改善分析やレコメンドを実施。銀行内外の情報収集や企画書作成を担う。

⑤ エンジニアAI:システム開発工程における作業を代替し、システム開発の生産性をあげる。

AI活用で先行した銀行はセキュアなGenerative AI開発環境や活用ノウハウを中堅・中小法人顧客に還元することも想定できる。特に地域金融機関は、地域全体のAI活用やDX推進に貢献する役割が期待されよう。

いかに加速するか

AI活用による抜本的な生産性改革には次の2つの視点が欠かせない。

(1)業務・システムにAIを組み込む:単に「Generative AIを行内で使える環境を用意した」では競争力につながらない。既存の業務・システムにAIを組み込むことで初めて仕事のやり方が変わる。また、得意分野が異なるAIが存在する点や技術革新の凄まじさを踏まえると、複数のAIを着脱可能な形で銀行の業務・システムに組み込むことが重要だ。この点、弊社では「AI-Hub」という基盤の構築を推奨している。データや他システムとの連携部分など差別化の源泉となる部分は自行内に保持し続ける形でAIの進化を享受しなければならない。

(2)経営課題を起点とする:先行する銀行では、AI活用環境構築のPoCやいくつかのユースケースの実装が進められている。これ自体大きな意義を持つものだが、AI活用が目的化しないよう経営課題に起点をおいた全社改革に昇華することが重要だ。例えば「リテール事業のROEをX%改善する」「経営意思決定のスピードを倍にする」「本部企画人材の半分を新規事業開発に振り向ける」など、重要な経営課題に対し「AIの活用でどういう世界が描けるか」の議論こそが重要になろう。

スピードボート改革:エコシステム

基盤整備からビジネス拡大へ

冒頭に触れたように「デジタルバンキング」「基幹系システムのモダナイゼーション」がここ数年のホットトピックとなっていた。これらの取り組みの中で多くの銀行がAPI基盤の整備を進めている。これは記帳・決済処理を担う勘定系システムから分離した形で新たなデジタルサービスを実装するための工夫といえる。APIなど基盤整備を終えた銀行は、“デジタルならでは”のサービスで違いを創っていく時機にある。「支店の補完」「金融商品の提供」を前提にしたこれまでの「インターネットバンキング」と一線を画し、「デジタル完結(ロケーションを問わない)」「金融+非金融の提供(エコシステム形成)」を急がなければならない。

2つのアプローチ

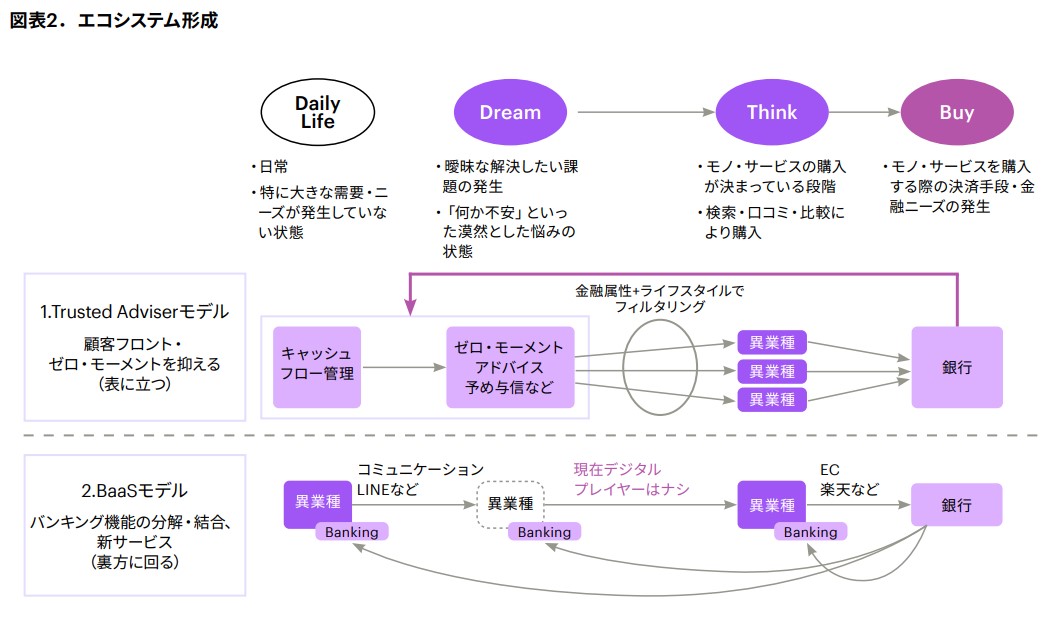

エコシステム形成による「金融+非金融の提供」には2つのアプローチがある。(図表2)

(1)Trusted Adviser モデル:1つ目は、銀行が表に立つアプローチ。銀行は顧客の代理人となり金融のみならず顧客の課題解決にあたる。

例えば個人顧客の住宅購入タイミングでは、住宅ローンの提供のみならず、最適はハウスメーカーの紹介など快適な住まいを手に入れるお手伝いをする。法人顧客の販路拡大・調達コスト削減・人材育成などの経営課題に対してDXソリューションと金融サービスをバンドルして提供する。

このモデルは特定の生活圏・商圏で大きな法人・個人の顧客基盤を有する地域金融機関に親和的なモデルだ。

個人顧客の金融を超えた本質的なニーズに応えるには地域の企業が持つサービスとの連携が欠かせない。地域の中堅・中小企業の販路拡大や人材確保の悩みには個人ニーズとのマッチングや企業同士のマッチングが欠かせない。個人DXの進化と法人DXの進化の先に地域活性化への貢献があるといえよう。

(2)Banking as a Serviceモデル:もう1つは銀行が裏に回るモデルだ。例えば銀行は大きな顧客基盤を有する非金融事業者に対してシームレスな形で「預金」「為替」「融資」を提供する。弊社の事例では、中堅・中小企業でも投資対効果を享受できる製造業向けERPソリューションの導入ができるようになってきている。「ERP導入を融資する」「ERPに蓄積される企業活動の情報を活かしてタイムリーにファイナンスを提供する」などより付加価値の高いサービス提供が実装可能となってきた。BaaS加速には、クラウドの積極活用によりシステムのスケーラビリティーを確保すること、本業融資自体の競争力を磨くことが重要となる。

スピードボート改革:Web3

Web3は脅威か

各種統計をもとにした弊社の分析によると、暗号資産(約243兆円)は法定通貨(約10,500兆円)の約2%と既に一定規模に達している。2030年には法定通貨の7.5%相当に拡大すると予測される。

Web3の技術的バックボーンであるブロックチェーンはインターネット上にデータの出所・真正性・価値を確立する。Web全体に信頼のレイヤーが生まれ、Read(情報取得)・Write(発信)に加えOwn(価値の所有)が可能になる。

そのため、これまでの銀行の提供価値の低下(“Bankless”)が危惧されている。例えば、VISAのCrypt linked Cardは暗号資産Walletとカードを紐づける。実店舗の支払い時においてはVISAが即座に法定通貨に両替する。加盟店は仮想通貨と意識する必要がなく、利用者は法定通貨を保持する必要がない。これはWeb3を経済活動の場とする人々には“Bankless”が現実のものとなりつつある一例だ。

変化への備えを

Web3を取り巻く現状は「暗号資産のボラティリティーの高さ」「投機目的での参加」「法整備・税制整備の遅れ」「なりすまし・詐欺」「秘密鍵の管理」などの課題を抱えており、アーリーアダプターの利用にとどまっている。今後キャズムを超えていくには「ユーザーフレンドリー」「持続的価値創出」「安心安全」「Web3技術の必然性(Web2を代替するインパクトの大きさ)」「他技術との相互補完」などが欠かせない。銀行は次の2点に備えていく必要があろう。

(1)Web3経済圏での根源ニーズへの備え:マネーフローの分散・Web3経済圏の拡大が予見される中、暗号資産を起点に「預かる」「増やす」「使う」「貸す」「借りる」「守る」といった金融機能提供をどう果たすか。

(2)新たなWeb3金融の模索:「地銀共同でWeb3世界と地域社会をつなぐWalletを提供する」「顧客企業のサプライチェーンDX、財務・経理DXに金融を組み込む」など、ブロックチェーンテクノロジーによってはじめて実現できる新たな価値をどう創造していくか。

Web3は、”Bankless“が脅威となり従来の銀行の装置産業的な優位性が失われ行くことを意味する。一方Web3マーケット拡大は好機でもある。Web3型資金調達、Web3型産業支援などアドバイザー型ビジネスへのシフトが一層求められよう。

※FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。