このシリーズの記事一覧:

前回のブログ記事では人口の高齢化、マクロ経済の停滞という長期的要素からリスクにさらされている日本の生命保険業界の全体像を考察しました。今回は低金利環境の継続という3つ目の長期的要素とともに、2022年3月期決算(2021年度)の概要も踏まえて生命保険業界のトレンドを考察したいと思います。

商品セグメント:第三分野が成長の牽引

近年の日本の生命保険市場は、2018年度をピークとして保有契約保険料収入(年換算ベース)は過去4年間で年-0.9%のマイナス成長、金額にして7,418億円減の縮小傾向にある一方、保有契約件数は一千万件増の年+1.7%の増加傾向にあります。これは既存契約の消滅又は解約による減収が、新規契約による増収を上回ったことを示唆すると同時に、新規契約一件あたりの保険料収入が減少(一件あたりの年換算保険料:2018年度平均12.7万円から2021年度平均9.3万円に減収)したことを表しています。

そこで商品を掘り下げて考察することにより、このトレンドの根底にあるダイナミクスの理解を進めたいと思います。生命保険市場を①生命保険、②第三分野(医療保険・がん保険・介護保険等)、③個人年金保険の3グループに区分して保険料収入を分析したところ、過去6年間(2016年度/21年度)で個人年金保険は年-2.2%のマイナス成長、生命保険は年+0.3%という低成長の一方で、第三分野は年+2.7%の堅調なプラス成長をみせていることがわかりました。このことから第三分野が近年の生保市場成長の牽引役になっていると言えます。

出典: 生命保険協会統計を基にアクセンチュア・リサーチ作成。第三分野には、医療保障給付(入院給付、手術給付等)、生前給付保障給付(特定疾病給付、介護給付等)、保険料払込免除給付(障害を事由とするものは除く。特定疾病罹患、介護等を事由とするものを含む)等に該当する部分の年換算保険料が含まれる。

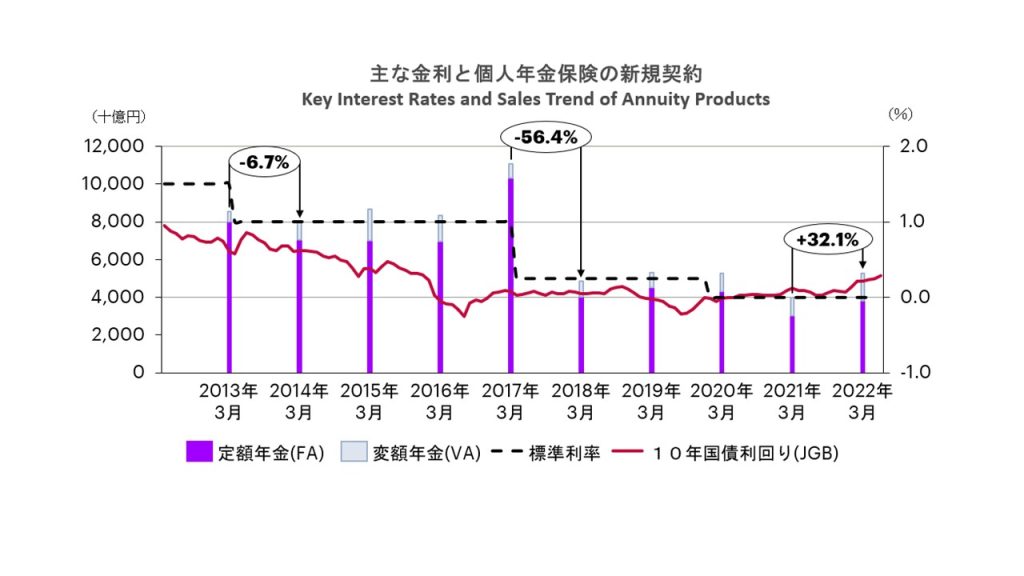

近年の貯蓄性の高い商品、なかでも個人年金保険のマイナス成長の背景の一つには、2016年1月に日本銀行がマイナス金利付き量的・質的金融緩和を導入するとともに、10年物国債金利の当時目標(概ねゼロ%程度)が示されそれを実現するように実施された国債の買入オペ(公開市場操作)があります。10年国債の金利は一時期マイナス金利まで降下し、国債金利と連動した一時払型商品(含む定額年金および終身保険)の売上減少は、こうした金利の低下とともに商品の魅力が当時失われたと考えられます。また保険会社にとっては低金利環境下で契約者に高い利回りを保証することは運用リスクとなるため、2016年から2017年にかけて生命保険各社は貯蓄性の高い商品の販売を休止又は予定利率を下げる等の対応をしました。

金融庁が示す標準利率は、責任準備金を計算する際に用いる運用利回りの前提で、10年国債利回り等を参照として決定されます。1996年の標準利率2.75%から、1999年4月に2.0%、2001年4月に1.5%、2013年4月に1.0%、2017年4月に0.25%、そして2020年1月には過去最低の0.0%にまで下がりました。標準利率が引き下げられる時には、生命保険各社が定める予定利率も連動する場合が多く、予定利率の低下は保険料の値上げとして反映され、とりわけ2017年度における個人年金保険の新規顧客獲得の逆風(前年比-56.4%)になったと考えられます。2022年2月以降10年国債の金利が0.2%超えの上昇傾向が見られるため今後の生命保険業界への影響について注視していきたいと思います。

出典: 生命保険協会統計、財務省、金融庁情報(2022年6月末時点)および標準利率変更当時の記事を基にアクセンチュア・リサーチ作成。年間(4月1日~翌年3月末日)の新契約金額。個人年金保険の新契約金額は年金開始時における年金原資。10年国債利回りは一か月平均値。

保有契約保険料の減収傾向については前述のとおりですが、新契約保険料収入が2016年度をピークとして21年度まで年-11.0%のマイナス成長をしていることに起因しています。商品区分別でみると、過去6年間(2016年度/21年度)で生命保険は年-11.0%、第三分野は年-4.2%、個人年金保険は年-18.2%といずれもマイナス成長です。とりわけ2020年度は、新型コロナ感染症(COVID-19)の感染拡大により生命保険各社は対面募集の自粛を行ったこと等を背景として、新契約保険料収入(年換算保険料ベース)は全体的に減収(対前年比-17.8%)しました。2021年度は社会経済活動の再開とともにV字回復に近い回復(対前年比+15.5%)を見せたものの、生命保険、第三分野、個人年金保険のいずれも、新型コロナ感染症(COVID-19)感染拡大前の水準には戻っていません(対2019年度比-5.0%、新契約保険料収入978億円減)。

出典: 生命保険協会統計を基にアクセンチュア・リサーチ作成。

以上、日本人口の高齢化、マクロ経済の停滞という長期的要素に加えて、低金利環境がとりわけ生命保険および個人年金保険の成長に陰りを落としてきました。他方で第三分野において各保険会社は高齢化に伴う医療および介護ニーズに対する商品やサービス開発を進めるとともに、新型コロナウイルス感染症(COVID-19)に対する多様な取組み[1](例:医療保険機関以外での療養による入院給付金の支払い(みなし入院)、災害死亡保険金の支払対象とする改正)を通して社会的責任も担っています。このように現在は第三分野が日本の生命保険業界の牽引役を担っていると考えられる一方で、前回のブログで述べたとおり生命保険市場(全体)に関しては、2010年をピークとする人口の減少とともに保険普及率(GDPに対する保険料の割合)も減少傾向にあります。さらに第三分野の新契約保険料収入自体も2018年度をピークとして停滞していることから予断を許しません。そこで生命保険各社ならびに第三分野を取扱う損害保険各社も同様に新規の保険市場を開拓し続ける必要があると言え、競争が激しくなる分野になることが考えられます。

第三分野保険の成長とリスク

生命保険各社が活路を見出そうとする中、新型コロナウイルス感染症(COVID-19)を対象とした新種の医療保険も発売されました。後にオミクロン株の爆発的流行に伴い、保険金支払が当初の想定を遥かに上回り保障内容の維持が困難になったとして、新型コロナウイルス感染症罹患時の既契約保障内容を一部減額する措置を行った事例があり、それに対して所轄の財務局は保険業法に基づく業務改善命令を出しました。本事例が示唆することは、第三分野における新商品開発の可能性の一方で、保険引受(アンダーライティング)、商品開発に係る内部管理態勢および保険会社の資本力(支払い能力)を含む経営リスクの管理ならびに消費者から保険会社に対する信用リスクの管理の重要性だと言えます。

以上、第一回と第二回のブログでは日本の生命保険業界に影響を与えている長期的要素から成長リスクを考察しました。次回は、新型コロナウイルス感染症(COVID-19)が消費者にもたらした影響と保険ビジネスへの示唆について考察したいと思います。

本稿執筆にご協力いただいたSchlieker, Andreさんに感謝を申し上げます。

[1]生命保険協会「新型コロナウイルス感染症への 生命保険業界の対応に関する報告書」2022年4月

-1024x576.jpg)