このシリーズの記事一覧:

「Banking is necessary, banks are not.」とビル・ゲイツが話してから四半世紀、銀行がAPIで提供する金融機能を利 用して、非金融事業者が金融サービスを展開するオープンバンキングの動きが国内外で一層加速している。欧州はPSD2に基づく各国法整備の下、取り組みが先行。本邦にお いても改正銀行法により銀行各行はAPI提供を事実上課さ れ、Fintech等による金融サービス展開の容易化を企図した「金融サービス仲介業」の創設が検討されるなど、国策としてオープンバンキングの推進が図られている。

銀行がオープンバンキングを自らの価値向上につなげるには、単なる従来機能のAPI提供に留まらない新たな金融機 能の提供モデル(Banking as a Service、以下BaaS)を実現する必要がある。

欧州ので状先況行するオープンバンキング

欧州では、金融機能を提供する銀行とそれらの機能を利用する非金融事業者のいずれもオープンバンキングを大きなビジネスチャンスと捉えており、取り組みが先行している。

- BBVAはAPIマーケットを立ち上げ、サードパーティーに対し自行+外部サービスのAPIやサンドボックス環境を提供している。多数のサードパーティーがBBVAの金融サービスを自社サービスに組み込んで利用する状況を作り上げており、BBVAは他社サービスをチャネルとして活用することで自社サービスを幅広く展開することに成功している。

- Raisinは欧州各国の銀行が提供する定期預金を比較するマーケットプレイスを展開しており、銀行各行が提供するAPIを活用することで、単なる預金の比較に留まらず、資金の預け入れや残高の管理をシームレスに行うことができる利便性の高いサービスを提供している。既に100億ドルを超える預金を仲介しており、欧州最大規模のFintechへ成長している。

このように、自社の強みと他社の価値を融合した優れたサービスを提供する銀行やFintechが成長しており、オープンバンキング市場は年率25%の成長が期待されている[1]。

日本でも改正銀行法の施行から間もなく 2年が経過し、いよいよオープンバンキング市場が本格的に立ち上がることが期待され、銀行は従来型の自社完結型のBankではなく、エコシステムの一員として金融機能を提供するBankingサービ スプロバイダーへの変革が求められている。

BaaS提供により生まれるビジネスポテンシャル

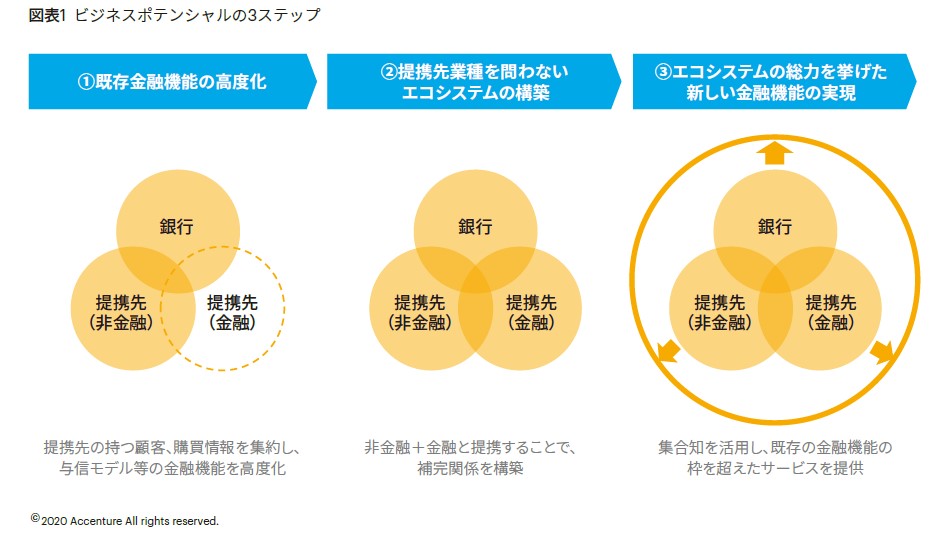

前項の欧州における成功事例に見たように、銀行がBaaSを提供するにあたっては、BaaSを取り巻くオープンバンキングエコシステムに対して、機能でなく価値を提供することが重要であり、この点は日本のオープンバンキング市場においても変わりはない。本稿では、銀行がBaaSを通じて提供可能な価値として3つのビジネスポテンシャルをご紹介する。

① 既存金融機能の高度化

1点目は、提携先事業者との情報共有による既存金融機能の高度化である。

例えば、融資は一般に顧客体験として購買行為と組み合わせることが容易であり、提携先事業者目線では極めてニーズが高い機能であるが、消費者目線では「必要があっても絶対に借入れはしたくない」という利用者が過半数を占め[2]、大きな心理的ペインが存在している。

個々の提携先事業者が膨大に蓄積している顧客情報を、BaaSをハブに集約・統合することができれば、断片的な情報が価値ある情報へと昇華し、従来アクセスできなかった情報に基づく新たな与信モデルの提供が可能となり、提携先事業者はデータの活用やマネタイズが可能となる。

こうして実現する新たな与信モデルは、安心(理解)して安全(リスクコントローラブル)に融資を受けられる顧客体験を重視した融資スキームや、審査に伴う負担感軽減を通じて消費者のペインを和らげ、BaaSを通じた提携先事業者による融資の積極展開につながる。

②提携先業種を問わないエコシステムの構築

2点目は、非金融業界だけでなく金融業界すら含めたエコシステムの構築である。BaaSの提供先は必ずしも非金融事業者に限らない。

銀行と競合関係にあるFintechは、ベンチャーという性質上幅広くサービスを提供するというよりは特定のサービスに事業を集中する傾向にあるが、QR決済やロボアドバイザーといった単体のサービスでの成長には自ずと限界がある。そうした限界をブレークスルーするためのパートナーシップは銀行とFintechの双方にとって大きな可能性を持つ。また、同じ銀行同士であったとしても、それぞれが得意とする商品・サービスを融通しあうといった相補関係を築くことは十分に可能である。

業種を問わず、それぞれの強みを活かしたエコシステムを構築し、拡がりのあるビジネス展開を模索することが、銀行と提携先事業者の双方にとって新たな収益源の獲得につながる。

③エコシステムの総力を挙げた新しい金融機能の実現

3点目は、BaaSプラットフォームを共有するオープンバンキングエコシステム全体の力を活用して、既存の金融機能の枠を超えたサービスを提供することである。

ホテル利用におけるデポジット、不動産賃貸契約における敷金、病院への入院や手術時の身元保証など、企業が消費者の信用度を正しく把握することができないことに起因して、消費者が不便・不満・不安を強いられる構図は世の中に数多く存在している。

従来、こうした場面においては金融機関が提供する保証サービスが一定の役割を担ってきたが、これに代わる機能として、オープンバンキングエコシステムを構成する事業者がそれぞれ一定ルールの下に消費者をスコアリングし、企業間で有機的に消費者の信用を補完するといった仕組みが考えられる。従来銀行が担ってきた機能をオープンバンキング全体で担うという発想であり、この延長線上には、エコシステムの集合知を提供して対価を得る情報銀行といった形態も視野に入る。

こうした仕組みを実現することができれば、オープンバンキングは世の中に広く偏在する「不」を根本的に解消し、より良い社会のために大きな役割を果たす可能性がある。

システム構築上の論点

なお、BaaSの提供にあたっては、こうしたビジネスポテンシャルの実現を支え るシステム基盤に関する検討も必要である。

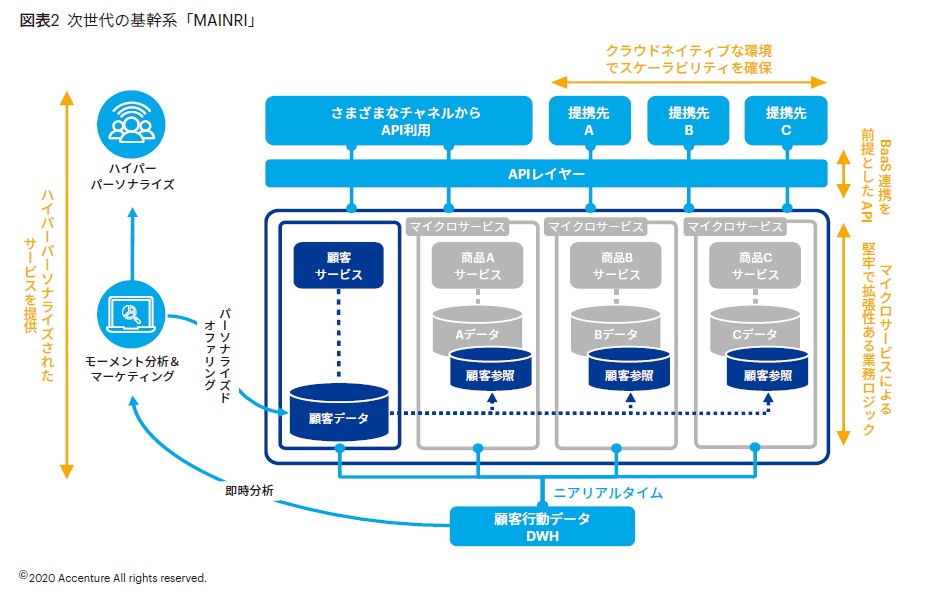

システム面で特に考慮すべきポイントは、エコシステムの拡大に伴って利用者数やトランザクション量が指数関数的に増加した際にシームレスに拡張できるスケーラビリティと、従来のメインフレームに劣ることのない堅牢性を同時に確保することである。

クラウド環境は、スケーラビリティの確保については従前から優位性がある反面、堅牢性に関してはオンプレミスの冗長化環境に一歩及ばない面もあったが、近年クラウドベンダーがサービスのセキュリティ向上や日本国内での複数リージョンの整備といった対応を進めてきたことで、クラウドを金融の本丸の領域でも十分に活用できる環境が整ってきている。

このようにクラウド環境が大きく変化する中、弊社はビジネスの拡張性と堅牢性を担保する基盤として「MAINRI」というフルクラウドの次世代基幹系システムの開発を進めている。MAINRIは、マイクロサービスを前提とした処理アーキテクチャを持ち、柔軟な商品管理やハイパーパーソナライズを実現するための仕組みを具備し、BaaSとして提携先事業者へ機能提供することを前提としている。

ふくおかフィナンシャルグループが開業準備を進めているデジタルネイティブバンク「みんなの銀行」[3]は、MAINRIを基幹系として採用し、銀行機能をBaaSとして幅広く提供することを計画している。弊社は、MAINRIの開発だけでなく、ビジネス面の検討においてもご支援をしており、オープンバンキングについても検討を進めている状況にある。もし、オープンバンキングやみんなの銀行の取り組みにご関心があれば、弊社のみならず、みんなの銀行サイドも含めた意見交換の場を設けることも可能である。ぜひお声がけをいただければ幸いである。

出展

*1 Business Insider – How banking-as-aservice(BaaS) works and industry outlook for 2020

*2 全銀協 – 銀行カードローンに関する消費者意識調査

*3 ふくおかフィナンシャルグループ – 「みんなの銀行設立準備株式会社」の設立について

※FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。