最も重要な金利指標の一つであるLIBORが2021年末に廃止されることが議論されている。

LIBORを参照する商品は多岐にわたり、広範な業務影響が発生する。さらに、代替の金利指標への移行方針は未確定の部分も多く、プロジェクト運営においては難しい舵取りが求められる状況にある。

移行を確実に成功させるために、弊社の考える実効的移行アプローチを紹介する。

また、金融機関は多くの規制対応、制度変更が求められ、膨大な対応コストが必要となっている。本稿では、LIBOR移行を機に今後の規制対応コストを最小化する仕組みについて考察する。

迫るLIBOR廃止

ロンドン銀行間取引金利(LIBOR)を2021年末までに廃止することが英国の金融行為規制機構(FCA)を中心に議論されている。

LIBORのインプットとなる銀行間の無担保調達マーケットが縮小していること、不正操作を確実に防ぐことができない仕組みであることが理由である。

それにより、LIBORが公表されている5通貨に対し、代替となるリスクフリーレート(RFR)の選定・開発が各国で進められている。

しかし、同じ金利指標でもRFRはLIBORと大きく性質が異なる。例えば、LIBORはターム物金利(1ヵ月、1年など)が公表されているが、RFRは翌日物金利のみである。また、LIBORは貸出先の信用リスクが反映されているが、RFRには反映されていない。

そのため、業務上、システム上ともに現在の仕組みをそのまま利用して更新することは出来ず、大規模な移行が求められることとなる。

LIBOR移行の難所

LIBOR移行の推進において下記2点で特に困難が想定される。

① 広範な商品、業務への影響把握

LIBORを参照する取引の残高は260兆ドルにも達し[1]、その商品種類は店頭デリバティブ取引、変動利付債券、法人向け/一般顧客向けローン、預金、ABSなど多岐にわたる。

LIBOR移行においては、このような広範な商品に対して、プライシングモデルの変更、契約書の更改などの対応を進めなくてはならない。また、これらを踏まえた顧客への説明も重要な準備項目となる。そのため、自社の取引、契約、業務、

収益、システムへの影響を網羅的に把握することが必要となる。

しかし、契約書はPDFや紙であることも多く、契約条文を全て確認するためには多くの人手がかかる。

また、LIBOR参照取引は今後圧縮が進み、残高が変動する中で、何度も影響把握を求められることが想定される。

② 移行方針策定における意思決定

他のグローバル規制対応・制度変更と比較しても、LIBOR移行は意思決定が難しい案件になると想定される。

まず、前述①の通り、対象商品が幅広く、複数の事業部門に跨る意思決定が必要となる。また、金融に関わる殆どの子会社・関連会社がLIBOR廃止の影響を受ける。多くのステークホルダーが存在する中で、投資戦略の方向性、対応優先度の決定、リソースの配分などを決める必要がある。

また、RFRへの移行方針(ターム物金利の作成方法など)は業界全体としてコンセンサスが必要であり、未だ固まっていない。そのため、複数の移行シナリオが想定される中で意思決定が必要という面でも難しさを伴うであろう。

実効的な移行アプローチ

この難所をどう克服すべきか。

① テクノロジーの活用による影響把握自動化

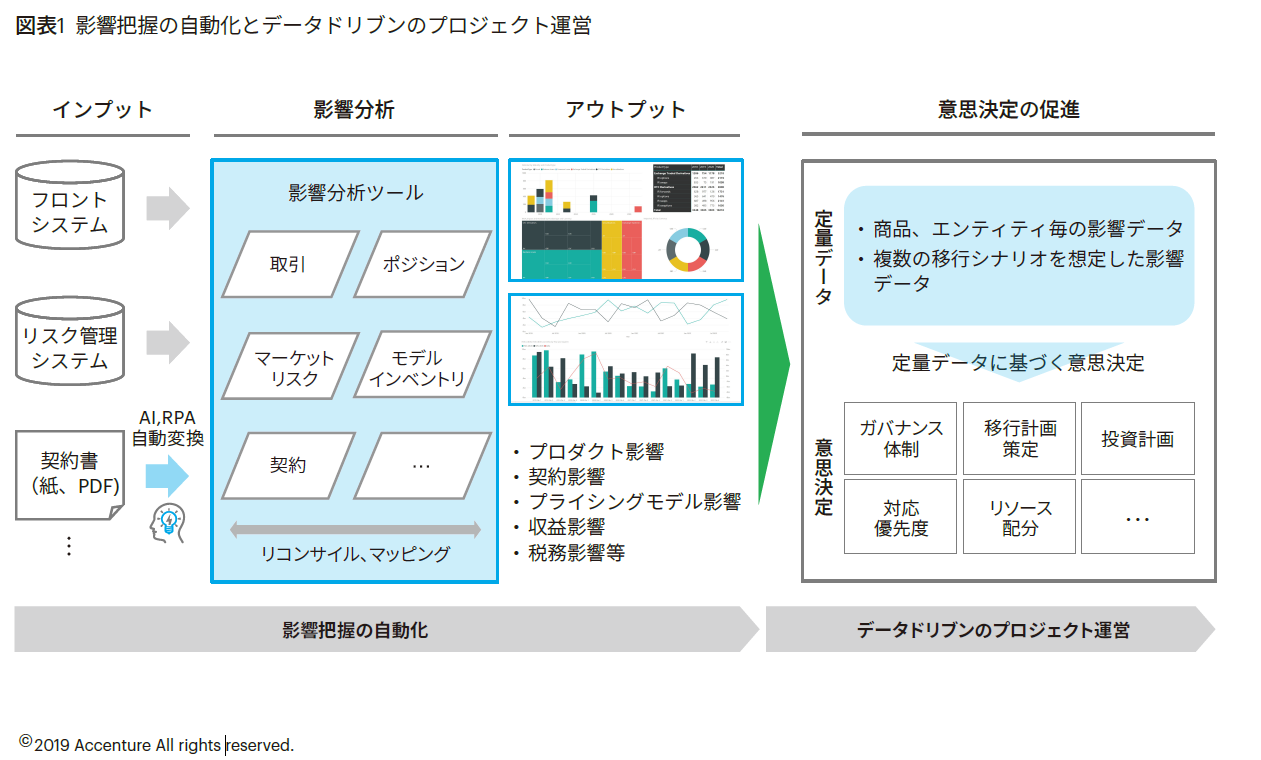

まず、タイムリー、且つ一貫した影響把握結果を得られるよう、自動化された手順の確立が有効である(図表1)。

弊社ではプロダクト、収益、契約書などへの影響を自動算出、可視化する分析ツールを準備している。本ツールは「トレーディング勘定の抜本的見直し(FRTB)」で作成されるリスクデータをインプットに利用するなどの考慮をしており効率的な自動化が可能となる。

また、紙・PDFの契約書データはAI・RPAによりキーとなる情報を自動抽出し、構造化されたデータに変換することが可能である。これを分析ツールにインプットすることで、データ化から影響把握までの一気通貫した自動化を目指すことも出来るであろう。

② データドリブンのプロジェクト運営による意思決定の促進

データドリブンのプロジェクト運営体制構築が意思決定促進に有効と考える。

まず、プロジェクト体制構築において、影響分析結果に基づくことで、適切に分科会を設定し、バランス良く関係者を巻き込むことが可能となる。また、定量的データを示すことで、子会社、関連会社のプロジェクト参加意欲を適切に引き出すことも出来る。

計画策定においても定量的データは必須となる。例えば、複数の移行シナリオが考えられる中で商品毎、業務毎の対応優先度を定め、リソースを配分することが求められる。その際、各シナリオにおける定量的な影響を都度把握、比較することにより適切な意思決定をサポートすることが可能となる。

難しい意思決定が求められるLIBOR廃止においてこそ、データドリブンのプロジェクト運営が有効であろう。

規制対応エコシステム

① 規制対応コストの高まりと重複

金融機関の規制対応コストは高まり続けている。収益に対する法規制対応コストは2017年から2022年までの5年間で4%から10%まで増加するという調査[2]もある。規制の数が増加したという側面もあるが、金融機関による規制対応のアプローチにもコスト高の原因があるのではないか。

LIBOR対応は、金融機関が直近取り組んできた一連の対応、例えばIFRS対応、バーゼルIII規制対応、アンチ・マネーローンダリング対応(以後、AML対応)と類似している。金融機関は影響分析、データ集約化を中心としたシステム準備、ガバナンス態勢構築などをどの対応においても実施してきた。

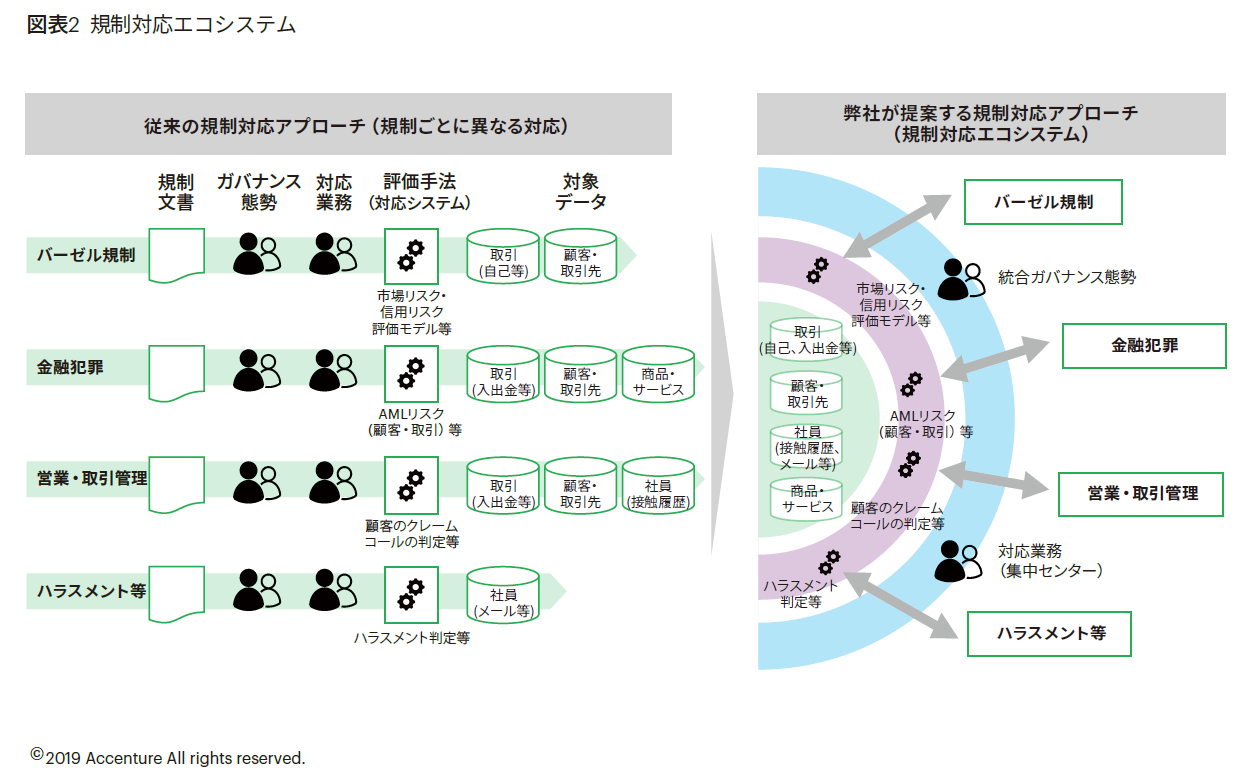

多くの金融機関では規制対応を個別に行ったために、投資の重複やシステム・ガバナンス態勢が乱立し、コスト高を招いているのではないだろうか。

② 規制対応エコシステムの構築

金融機関の経営管理上のリスクは、取引、商品・サービス、顧客・取引相手先、社員の4要素に紐づけられると考える。収益、資本、市場・信用・流動性リスクなどはそれら4要素を測る評価手法であり、LIBORはその評価手法のインプットの一つである。

4要素に関係するデータを1つの基盤上に保持し、各評価手法を組み合わせた仕組みを構築する。これが全ての経営管理上のリスクを評価できるだけの網羅性を有していれば原理的にはあらゆる規制対応が1つの仕組みで対応可能となる。この仕組みを規制対応エコシステムと呼ぶ(図表2)。

このエコシステムを中心に、規制の影響を受けるビジネス部門、規制を統括するリスク管理・コンプライアンス部門、全社ガバナンス態勢を統括する経営層が対話することにより、コスト最適化を図りながら経営管理上のリスクを低減できるようになる。

③ 最後に~LIBOR廃止対応から始める規制対応エコシステム

LIBOR廃止対応を一過性の対応にとどめることなく、規制対応エコシステム構築の第一歩としてはどうか。

例えば、前述の紙・PDFの契約書を取り込んだデータベースは、取引のデータ基盤となり、他の規制対応で活用できる。 IFRS第9号は特定の契約条件によりキャッシュ・フロー要件を確認し、金融資産を分類する。その契約条件はデータベースで判定可能である。また、AML対応として貿易金融の各種書類を取り込むことにより疑わしい取引検知の高度化も可能となる。

LIBOR廃止対応は、金融機関に新たな規制対応コストを強いるものである。テクノロジーの活用により効率化を図ると共に、規制対応エコシステムの構築につなげることにより将来的な規制対応コストを圧縮する仕組み作りの青写真を描くべきではないだろうか。

[1] 出典「The Economist, LIBOR’s administrator proposes an alternative to the doomed rate, January 25, 2019

[2] 出典「Financial “News Compliance costs to more than double by 2022” Lucy McNulty, April 27, 2017