Other parts of this series:

現在資産運用業界は、様々な環境変化にさらされている。

- 不確実性の高い市場環境

常にバブルの兆候、世界経済の失速や異なるタイプの経済危機が発生するリスクが内在しており、市場の環境変化は急速になっている。 - 委託報酬率の低減圧力の高まり

他社との競争の激化、新規参入企業、および価格モデルの変更等により、委託報酬率の低減の圧力が強まっている。 - 投資家の嗜好変化

投資家は新たな収益機会を求め、オルタナティブ投資、ESG投資などの新商品への関心が高まっている。年金運用では、確定給付制度から確定拠出制度への移行に伴い、確定拠出向け商品の拡大に向かっている。 - 変化する規制

近年資産運用業界もシステム上重要であるとの方針に基づき、投資家保護を強化し、金融システムに対するシステミックリスクを軽減するための規制が強化されている。

このような環境変化が起こっているにもかかわらず、日本の資産運用業界では、環境変化に対する変革の歩みは遅い。このままでは日本だけが取り残される懸念があることから、環境変化に対する対応力をつけることが急務と考える。

本稿では、資産運用業界が取るべき対応のうち、「情報」の活用に焦点を当て、データ活用デジタル基盤について紹介したい。

1. 情報活用・デジタル化に向けた負の遺産

非効率かつ拡張性のないシステム構成

資産運用業界、とりわけ日本の資産運用機関では会社規模の制約上大きなシステム投資が出来ておらず、フロント業務やバック業務などで一部パッケージシステムを導入しているものの、ポートフォリオに関するパフォーマンス測定やエクスポージャー分析については各部署で構築したツール類(ExcelやEUCなど)が広く使われている。

これらのツール類は特定資産で利用されているため、全てのアセットクラスに関する情報を統一のフォーマットで参照することが出来ない。また、機関投資家向けのレポート作成には、これらの分断されたシステムとツール類から様々な情報を収集しているため、膨大な時間を費やしており、業務が非効率化している。その結果、運用リスクやコストが増大、ひいては顧客に対して、誤った情報を提供してしまうリスクも内在している。

新規ビジネスへの対応力欠如

オルタナティブ投資やESG投資など新たなビジネスを展開しようとした場合、既存のつぎはぎのシステムやツール類では拡張性がないために更なるシステム投資が必要となる。

前述の通り、システム投資の制約から、大規模なシステム投資は難しく、手対応もしくはEUCでの対応が必要となり、さらなるシステムや情報の分断が引き起こされている。

進まぬデータ活用

現状散在する情報を統合して分析・評価するニーズは高いものの、そもそも情報が不足している、データの構成が複雑である、複数のシステムやツール類から情報を取得し、分析・評価できるデータに成型する作業が必要になるなど、データを十分に活用出来ていない。

2. 次世代資産運用ビジネスに求められるデータ活用デジタル基盤

資産運用業界を取り巻く環境や課題に対して、各資産運用機関では、魅力ある新商品の企画力向上、デジタルツールやグローバル標準パッケージの活用、ガバナンス体制の強化、人材育成など、様々な対応が求められている。

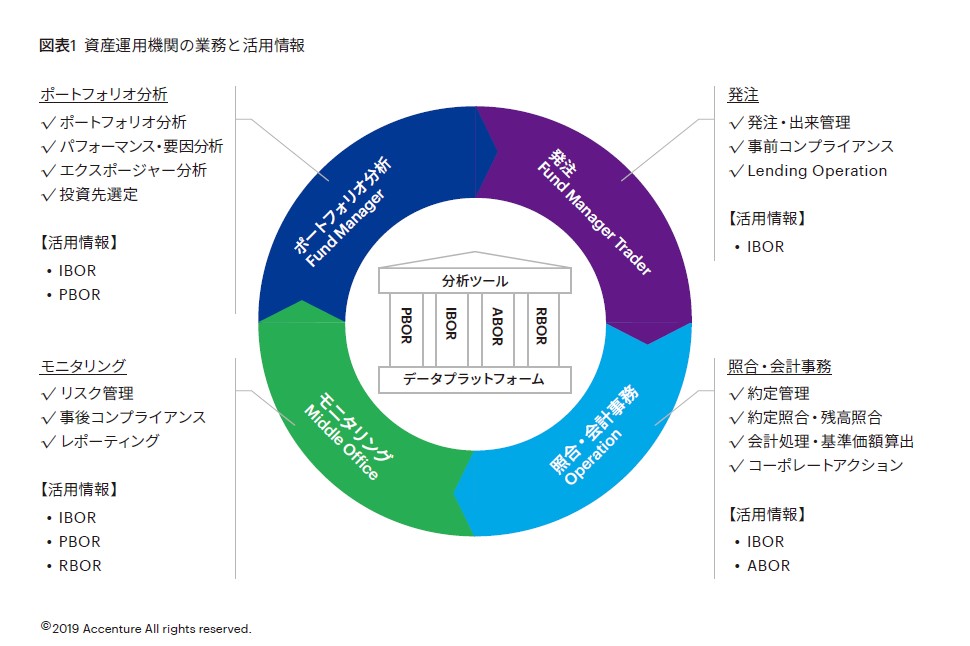

なかでも、資産運用機関にとって、迅速かつ適切な投資判断にはタイムリーで信頼出来る正確な「情報」が重要との観点から、ここでは「情報」の活用に焦点をあて、次世代資産運用ビジネスに求められるデータ活用デジタル基盤について述べる。

「生きた」情報の定義

資産運用機関にとって情報は「命」である。投資環境の変化に迅速かつ適切に対応するために、その情報が、タイムリーでかつ信頼できる正確な「生きた」情報でなければならない。資産運用機関では、投資判断に資する情報として、以下の情報を管理することが有用である。

IBOR (Investment Book Of Record)ポートフォリオにおける最新のすべての取引情報とポジション情報等、ファンドマネジャーやトレーダーが投資判断に必要とするポートフォリオ情報

ABOR (Accounting Book Of Record)日次での確定したマーケット情報、取引情報に基づくポートフォリオにおける確報ベースの会計情報

PBOR (Performance Book Of Record)すべてのアセットクラスに関するパフォーマンス測定情報

RBOR (Regulatory Book Of Record)規制当局向け開示情報、内部コンプライアンス情報など、規制・リスク・コンプライアンスに関する情報

将来導入・拡張予定のシステムを考慮しつつ、無用な「死んだ」情報がないかを判断し、管理すべき有用な情報を識別することが重要である。システムを構築する前に、「生きた」情報を可能な限りシステムに集約させるという思想の下、有用な情報を識別する事前検討を行うことが効果的である。

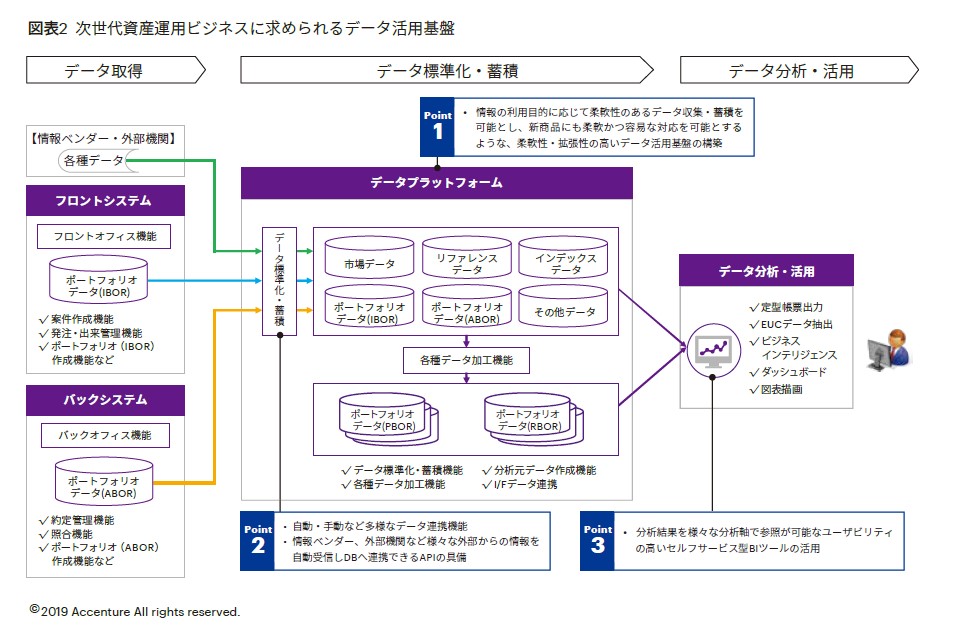

柔軟性・拡張性の高いデータプラットフォームの構築

前述の通り有用な情報を識別した上で、急速なスピードで変化する投資環境を正しく理解し、迅速かつ適切な判断を行うためには、これらの情報を分析し、将来の市場予測につなげていく必要がある。そのためには、分析の元となる膨大な情報をデータとして一元的に蓄積出来るデータプラットフォームを構築することが重要である。

データプラットフォームには、以下のような機能が必要となる。

• 即時性が求められる情報や正確性が求められる情報など、情報の利用目的に応じて柔軟なデータ収集・蓄積を可能とし、新規ビジネス、新商品への対応や、新たな切り口での分析が実現出来るよう、柔軟性・拡張性の高い仕組み

• 情報を分析可能なデータに正規化し、

ヒ ストリカルに格納することで情報の分析・将来予測が可能となることから、様々な情報を取得し、正規化した上で分析に役立つデータ体系で蓄積を行う機能

• 様々な情報ベンダー、外部機関や社内の他システムなどからの情報を自動的に受信できる標準I/Fを備え、自動連携だけでなく手動連携など、多様なデータ連携を行う機能

セルフサービス型BIツールの活用

データ活用デジタル基盤には、業務に近いユーザ部門が直感的に操作でき、分析結果を様々な分析軸で参照が可能なユーザビリティの高い分析ツールを備えておくべきである。

従来型BIツールは高度なITスキルを必要とし、仕様変更に多くの開発と時間を必要としていたため、知りたい情報がタイムリーに入手できない場合が多く、迅速な判断ができず機会損失が発生する場合もあった。

投資環境の変化に対して迅速な対応を行うためには、従来型BIツールではなく、より業務に近いユーザ部門主体でデータにアクセスでき、直感的に操作できるセルフサービス型BIツールを活用することが必要である。

ユーザが分析用レポート、EUCや画面を無尽蔵に作成してしまうとその後の管理が難しくなる。そのため、BIツールに関するルールを制定し、ユーザ部門に周知・徹底した上で、BIツールを維持・管理していくことにより、データの有効活用と自由な参照・分析の双方の実現が可能である。

3. 最後に

資産運用機関が企業および市場に対して投資を行なうことにより、企業および市場が活性化される。企業の成長、ひいては市場全体の持続的成長に対して、資産運用機関が果たすべき役割は大きい。

昨今投資環境の変化スピードは急速である。企業の成長、市場の持続的成長・底上げに貢献していくためには、急速な投資環境の変化に対しても迅速かつ適切な対応を行なうことが資産運用機関に求められている。

人材育成、組織体制の強化など、やるべきことは多いが、迅速かつ適切な投資判断の基礎となる「情報」の活用が資産運用機関にとって重要であり、この情報を有効に活用しうるデータ活用デジタル基盤の構築が急務と考える。

弊社では、資産運用業界において、豊富な海外の先端事例の実績を有しており、テクノロジー、データによる構造変化をもたらす経験を有している。前述の次世代資産運用ビジネスに求められるデータ活用デジタル基盤は、既に海外で展開されている構想であるが、今後は日本の資産運用機関に対しても積極的に展開をしていきたい。

※FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。