このシリーズの記事一覧:

- 真の「生産性向上」と業務プロセス再構築、そして人の重要性海外先進事例に学ぶデジタル変革実現の鍵とは? ~ウェビナー

- RPAの要諦と次なるデジタル変革への挑戦 ~ウェビナー

- 「アンバンドル」から「社会構造変革」へ:日本におけるフィンテックの将来的可能性 ~ウェビナー

- 来たる“創造的破壊”の波に向けた、保険ビジネスのあり方とは ~ウェビナー

- デジタルウェルスマネジメントがもたらすアドバイスモデルの転換 _真の顧客本位の実現に向けて ~ウェビナー

- コーポレート領域でのデジタル技術導入による変革効果の限界と打開策–RegTechを中心とした効果創出の仕組みづくり ~ウェビナー

- HUMAN + MACHINE:ビジネス変革における第3の波に日本企業はどう立ち向かうべきか ~ウェビナー

- ブロックチェーンは金融ビジネスをどう変えるか、何が可能になるのか~ウェビナー

- デジタル変革のあるべき姿 – 伊予銀行様DHDバンクを例に ~ウェビナー

- デジタル変革の鍵を握るCloud活用をどう進めるべきか – 金融業界における成功の要因 ~ウェビナー

- 真の顧客起点型ビジネスモデルの追求 –2つの主導権争いと鍵となるテクノロジーの展望~ウェビナー

- デジタルトランスフォーメーション(DX)における人材活用・リスキルの進め方とは~ウェビナー

- 顧客を知り、顧客に応え、顧客と共に育てるビジネス ー 2019年消費者動向調査を踏まえて ~ウェビナー

- Beyond RPA -RPAは期待した効果を出せたのか?これまでの総括と求められる次なる一手:第1回 RPAの特性と活用推進の鍵 ~ウェビナー

- BEYOND RPA -RPAは期待した効果を出せたのか?これまでの総括と求められる次なる一手:第2回 求められる次の一手と2つの方向性

- 第1回 グローバルのイノベーションにみる保険の新たな姿 _今だからできるサービスと日本への示唆~ウェビナー

- 第2回 グローバルのイノベーションにみる保険の新たな姿 _今だからできるサービスと日本への示唆~ウェビナー

- Bank4.0時代に向けた銀行変革 - “破”銀行、“創”銀行:第1回 Bank4.0時代の到来と国内金融機関への影響~ウェビナー

- Bank4.0時代に向けた銀行変革 - “破”銀行、“創”銀行:第2回 Bank4.0時代の“銀行”と実現に向けた鍵~ウェビナー

- 顧客価値と企業経営_Design Pivot 新しいデザインとの向き合い方 第1回 金融機関に求められる新たなビジネスデザイン~ウェビナー

- 顧客価値と企業経営_Design Pivot 新しいデザインとの向き合い方 第2回 新たなデザインとの向き合い方

- デジタルビジネスを加速させる次なるステージの組織運営と人材活用 _デジタルトランスフォーメーション(DX)のその先へ:第1回ディスラプションの進行と金融業界の現状~ウェビナー

- デジタルビジネスを加速させる次なるステージの組織運営と人材活用 _デジタルトランスフォーメーション(DX)のその先へ:第2回 変革へのロードマップ(1)オペレーティングモデル・シフト~ウェビナー

- デジタルビジネスを加速させる次なるステージの組織運営と人材活用 _デジタルトランスフォーメーション(DX)のその先へ:第3回 変革のロードマップ(2)リソース・シフトとワーク・シフト

- 守るテストと攻めるテスト:第1回 創造的破壊(disruption)の進行と金融業界の現状

- 守るテストと攻めるテスト:第2回 創造的破壊(disruption)の進行と金融業界の現状~“攻めるテスト”の要諦

- BPO(ビジネス・プロセス・アウトソーシング)のその先へ _これまでとデジタル化時代における 今後のあるべき姿 :第1回 新たな市場環境とアウトソーシングのかたち

- BPO(ビジネス・プロセス・アウトソーシング)のその先へ - これまでとデジタル化時代における 今後のあるべき姿 第2回 ― BPSのメリットと活用事例

- COVID-19による金融業界へのインパクトと先進事例に学ぶ「ニューノーマル」へのシフト:第1回 COVID-19のインパクトと『ニューノーマル』のかたち

- COVID-19による金融業界へのインパクトと先進事例に学ぶ「ニューノーマル」へのシフト:第2回 先進事例に学ぶ「ニューノーマル」へのシフト 銀行業界

- COVID-19による金融業界へのインパクトと先進事例に学ぶ「ニューノーマル」へのシフト 第3回 先進事例に学ぶ「ニューノーマル」へのシフト〜証券・保険業界

- 異業種連携による新たなビジネスチャンス獲得のための要諦とは:第1回 異業種連携の最新動向と金融サービスのポテンシャル

- 異業種連携による新たなビジネスチャンス獲得のための要諦とは:第2回 異業種による金融参入事例〜MarCoPayの実現に向けた日本郵船の取り組み

- 異業種連携による新たなビジネスチャンス獲得のための要諦とは:第3回 異業種による金融参入・連携における成功実現の要諦

- 保険イノベーションの最新動向 〜EFMA受賞イノベーションから見た次なる一歩とは:第1回 EFMAアワード受賞企業と保険イノベーションのトレンド

- 保険イノベーションの最新動向 〜EFMA受賞イノベーションから見た次なる一歩とは:第2回 保険会社が取るべき次なる一歩

- 筋肉質な経営体質に転換するための、聖域なきコスト削減 – リバウンドしない仕組みづくりとカルチャー変革

- 欧州デジタルバンキング、何が成否を分けたのか。そこから学ぶ日本への示唆とは:第1回

- 欧州デジタルバンキング、何が成否を分けたのか。そこから学ぶ日本への示唆とは:第2回

- 顧客体験を軸にしたビジネス変革 ~他業界に学ぶ顧客体験の追求と成長へのチャレンジ~

- 2021年の金融業界の展望 – 「ニューノーマル」を実現するために金融機関には何が求められるのか

- 「2025年の崖」を乗り越えるモダナイゼーションの現実的な施策とは その4 ~アクセンチュアの謎、なぜレガシーモダナイゼーションで選ばれるのか?

- データドリブン保険経営の要諦〜大同生命におけるビジネス・アナリティクス・クリエイティブ三位一体改革〜

- Capital Markets 2025 – 証券ビジネスの再創造に向けて

- Technology Vision 2021から読み解く日本の金融機関への示唆

- 日本初のデジタルバンク「みんなの銀行」は何を目指しているのか - 横田頭取・永吉副頭取をお迎えして

- 保険イノベーションの最新潮流~ Efma受賞イノベーションから見た最新事例と保険DXの将来像~

- 「パーパス起点」で金融機関はどう変わるのか ~ “Business of Experience(BX)”実現に向けた具体的な変革ポイント

- アウトソーシングの新潮流と人材戦略について

- 「事故のない世界」を目指して。イーデザイン損保の新たな自動車保険「&e アンディー」からパーパス起点の変革の意義を紐解く

- 2022年、金融機関の持続的成長には何が必要なのか。銀行・証券・保険の各業界のトレンドと展望を総括

- 銀行業界を牽引するグローバル大手銀行の戦略から、日本の金融機関への示唆を読み解く

- 岐路に立つ金融機関系システムは、10年後を見据えてどのように変わるべきなのか

- 金融機関のグローバル展開パターンを分析し、成功の要諦とシナジーの生み方を読み解く

- COVID19とは何だったのか。これまでの総括とこれからの予測、そして日本の金融機関への示唆

- メタバースは現実世界やビジネスをどう変えるのか。テクノロジー・ビジョン2022に寄せて

- 顧客ニーズの変化や手数料率の低下。証券リテール業界はどのように変わるべきなのか

- 保険イノベーションのグローバルトレンドと、今後起こりうる大きな変化。Qorus(旧Efma)受賞イノベーションから最新事例のご紹介

- 多様化するリスクに対し、日本の金融機関が取るべきデータドリブンなリスクマネジメントとは

- 顧客を「生活者」として捉え直す。真の顧客志向による顧客体験の最適化とマーケティングの変革

- 2023年の金融業界を占う。不確実な世界で持続的な成長と新たな価値創造を実現するための注力テーマ

- AI活用は意思決定の領域にまで拡大。金融業界におけるAI活用と「責任あるAI」の実現に向けて

- 金融機関におけるTalent Transformation(TX)の進め方

- イノベーションの潮流に変化の兆し。新興国のイノベーション事例から日本の金融機関は何を学べるのか?

- 社会実装が始まる量子コンピュータ。金融業界こそ量子コンピューティングを活用すべき理由とは

- ジェネレーティブAIが金融業界にもたらす巨大なインパクト。「AI社員」の活用事例も紹介

- コア領域こそ内製化を。DX全盛の今こそ金融業界のIT現場を取り巻く状況を知る

- アトム(現実)とビット(仮想)の融合が始まった。テクノロジービジョン2023から世界の向かう先を知る

- Qorus Innovation in Insurance Awards 2023の受賞イノベーションを解説。保険イノベーションの今後を占う

- “価値”そのものに着目した新たな変化の波。Web3の進化が金融業界にもたらす可能性について

- 【新年特別企画】銀行、証券、保険の各業界で生成AIの活用が本格化へ。2024年の金融業界を占う

- 生成AIが可能にする一人ひとりの顧客との対話。金融業界の多くの課題を解決しうる超高速マーケティングとは

- 保険契約管理業務をゼロベースで再構築。アフラック生命保険株式会社が全社横断で取組む「アフラック プロジェクトZERO」とは

- クラウド型統合融資プラットフォームnCinoが世界中で受け入れられている理由とは。融資事業のデジタル変革の道筋を考える

- Qorus Innovation in Insurance Awards 2024レポート。保険イノベーションの現在地と今後の展望を考察

- 業務変革を実現し、経営の“バディ”に。金融業界における生成AI活用の現在地と今後

- 【新年特別企画】生成AIを活用した変革が本格化へ。2025年の銀行・証券・保険業界の注力テーマを解説

- 新時代に突入したサイバーセキュリティ。経営アジェンダとしてのサイバーセキュリティ対策と将来態勢

- デジタルとAIが顧客の声を「戦略」に変える。マルチエージェントAIが導く金融マーケティングの未来

- リライトで勘定系を刷新。長野県信用組合様が挑む「ビジネス×システム×人材」三位一体のモダナイゼーション

- 第73回金融ウェビナーのご案内:【新年特別企画】2026年の金融業界の勝ち筋:テクノロジーと人間の創意工夫による新たな価値創造

- トークン化ビジネスの世界的潮流を紐解く。トークン化預金とステーブルコインが切り拓く決済の未来

今回のアクセンチュア金融ウェビナーのテーマは、5月28日に一般開業した日本初のデジタルバンクにして、世界で初めてバンキングのコアシステムをフルクラウドで構築したみんなの銀行です。みんなの銀行がなぜ誕生し、どのように構築されたのか。日本でデジタルバンクを設立する意義や、なぜフルクラウドを選んだのかなどについて、みんなの銀行 取締役頭取 横田 浩二様と取締役副頭取 永吉 健一様のお二人をゲストにお招きし、ご解説いただきました。

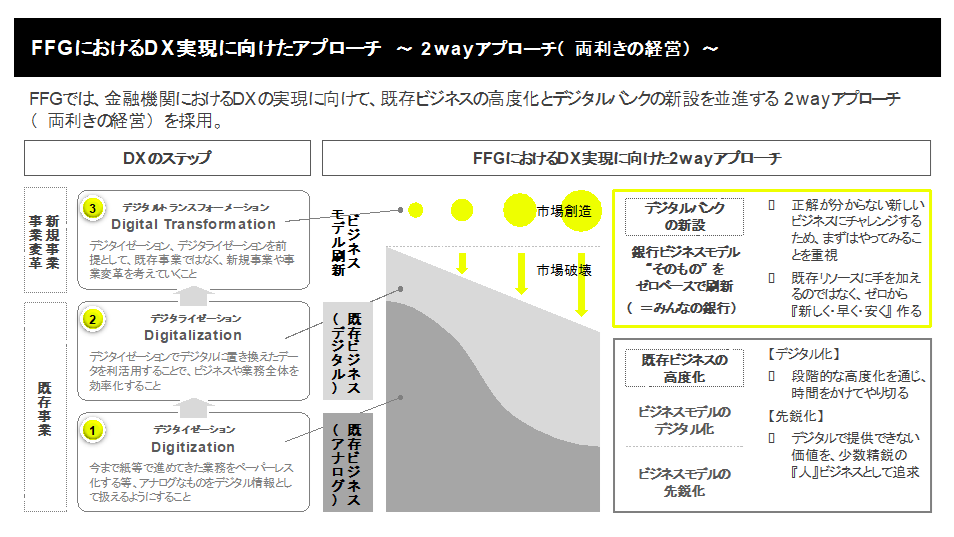

FFGの「2wayアプローチ」

ふくおかフィナンシャルグループ(以下、FFG)は福岡銀行、熊本銀行、十八親和銀行をグループに持ち、九州を主な営業基盤として展開している国内最大の地銀グループです。経済産業省が発表している「DX注目銘柄」においても、2020年に地銀で唯一選出されるなど、日本を代表するイノベーティブな金融機関と言っても過言ではありません。

FFGではDXのステップを3段階とし、1.既存事業のデジタイゼーション(ペーパーレス化など、アナログな業務をデジタルで扱えるようにする)、2.デジタライゼーション(データ利活用により、ビジネスや業務全体の効率化を図る)、3.デジタルトランスフォーメーション(新規事業や業務変革を実行する)を推進しています。

また、既存の各銀行の業務の高度化・デジタル化と同時並行で、店舗(リアルチャネル)を持たないデジタルバンクを新設して銀行ビジネスモデルそのものをゼロベースでリデザインするという「2wayアプローチ」に取り組んでいます。

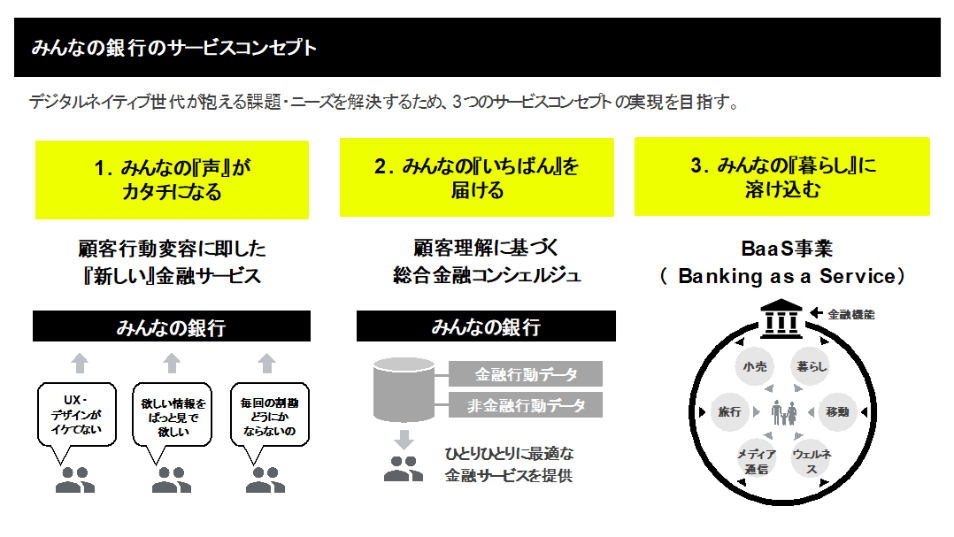

みんなの銀行のコンセプトや事業ドメイン、体験したユーザーの声

みんなの銀行の営業エリアは全国、ターゲットはマーケティング領域でY世代やZ世代と呼ばれるデジタルネイティブ世代です。10年後、日本の人口動態の60%はデジタルネイティブ世代となることから、この世代をメインの顧客層とするデジタルバンクのいち早い創設を考えていたことが設立の背景にあります。今までにない銀行を実現するために、みんなの銀行のサービスコンセプトは次の3つとしています。

1. みんなの『声』がカタチになる

2. みんなの『いちばん』を届ける

3. みんなの『暮らし』に溶け込む

デジタルバンクと既存のインターネット専業銀行の決定的な差は、提供価値への考え方の違いにあります。みんなの銀行を特徴づけるキーワードは2つ。第1に、データドリブン。第2に、コネクティビティ(つながり)。オープンバンキングを掲げるみんなの銀行では、APIでパートナー企業やプラットフォームと接続して金融サービスを提供します。生活者(消費者)は非金融サービスに組み込まれた金融機能を利用することで、モノの購入や支払いをシームレスに行うことができ、顧客体験が大幅に刷新されます。データも活用することで、個々の顧客へパーソナライズしたサービスの提供も可能になります。

実際にみんなの銀行を体験したユーザーは次のようにコメントしています。

- l SNSのようにカジュアルに付き合える。銀行と自分の関係がフレンドリーになった

- l スマホが財布になる。財布を持ち歩かなくてもいい

- l 現金、デビットカード、電子決済、家計簿などの機能がまとまっていて、とても便利。目的別の貯金をサポートする機能などもあり、お金との向き合い方が変わった

- l 口座開設はアプリで完結。紙の手続きが不要。カードも通帳も要らない

- l サービス情報もSNSで発信してくれる。ユーザーを「みんな」として捉えていて、フィードバックしたら改善してもらえそうな期待ができる。つまり、一緒に銀行サービスを作っている感覚を持てるのが今っぽい

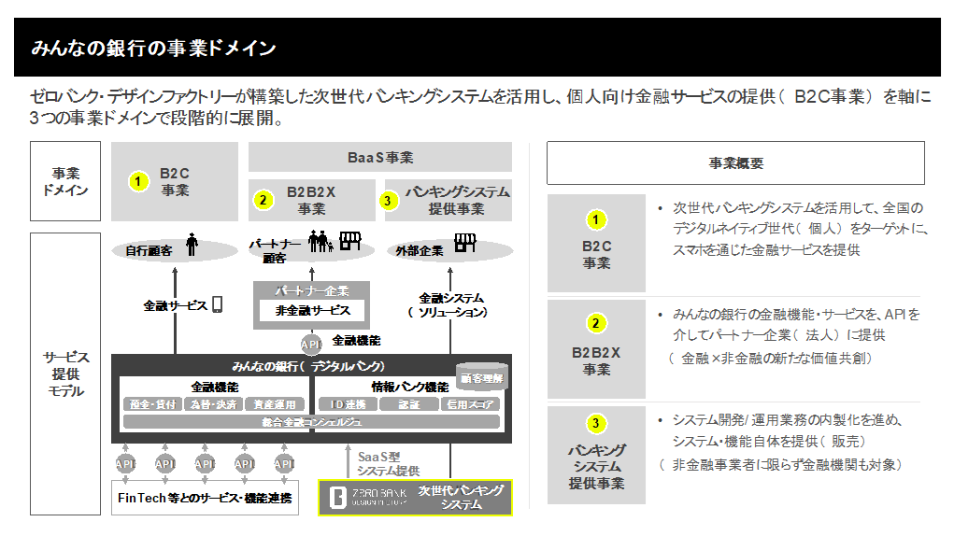

こうしたB2C事業のほか、非金融企業へ提供する金融機能サービス、Banking as a Service(BaaS)事業もドメインに含まれています。みんなの銀行は金融機能をマイクロサービス単位にしており、API経由でパートナー企業へ提供可能となっています。さまざまなサービス価値向上を目指すことで、フリクション(摩擦)をゼロにしていくことが狙いです。

あらゆる領域で前例なき挑戦がなされたプロジェクト

このような顧客体験を実現するにはアジリティやスケーラビリティが必要であるため、システムやオペレーションのすべてをパブリッククラウド上に展開することが望ましいと考えられました。しかし、コアバンキングシステムをフルクラウドで実現した前例は世界のどこにもありません。「ないならば、自ら作るほかない」との判断のもと、みんなの銀行は世界初となるコアバンキングシステムのフルクラウドでの構築に取り組まれました。(下図)

クラウドで構築された利点は、サービスのAPI連携だけでなく、アクセスが集中したときでも自動でスケールしてキャパシティを柔軟に変化させられることや、アプリに発生した不具合もサービスを停止することなく改修でき、無停止で本番環境へ反映できるなど、オンプレミスのシステムでは不可能なスピード感を実現している点です。さらに稼働状況が一目でわかるモニタリングもできるため、経営層はビジネス状況をリアルタイムに把握できます。

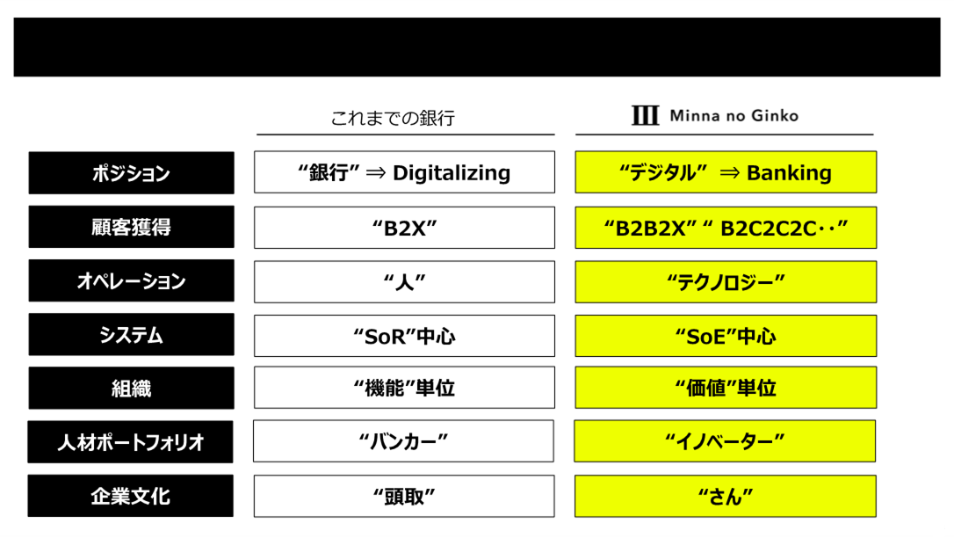

みんなの銀行は、銀行が立ち上げたデジタルビジネスというよりも、実態としては「デジタル企業が銀行ビジネスに着手した」というような表現が実態に則しています。みんなの銀行のアーキテクチャのポイントは4つあります。

1. すべてをクラウドにする

2. オートメーション銀行

3 アーキテクチャ組込済みセキュリティ

4. 「銀行」から解放された基幹系

みんなの銀行は経営の視点でもテクノロジー以外に3つのアドバンテージを持っています。

1. 顧客向けサービスに直結する開発が継続できる

2. 予算の組み方が全く異なり、イノベーション投資(バリューアップ投資)の比率を高められる

3. 経営から見たスピードアップを実現

また、みんなの銀行は、マーケティングやプロモーションにおいても、マスメディアではなくソーシャルメディアを重点的に選択しています。世の中に初めて登場するサービスは、いくら口で説明しても、なかなか理解されません。有効なのは実際の利用者に体験した内容を発信してもらうことです。説明ではなく共感によってアピールするには、ソーシャルメディアは打って付けの媒体です。マス向け広告を「面」、ターゲティング広告を「点」とすると、ソーシャルメディアは「メッシュ」だと言えます。

ソーシャルメディアによって、「こんな使い方ができる」「これは便利だ」といった声が広まることで相乗効果を持って拡散できます。これが功を奏して、開業初日から想定を超える口座開設の申し込みがありました。もちろん、想定以上のアクセス負荷にもスケーラブルな仕組みによって、パフォーマンスを落とすことはありませんでした。

銀行らしくない銀行の正体は「デジタルカンパニー」

世界初の試みを含む短期間での新銀行設立という高いハードルに加え、コロナ禍がプロジェクトを直撃しました。しかしプロジェクト現場ではすでに、関係者全員が一体となったワンチームの運営体制が確立され、メンバー同士の良好な人間関係ができていました。これがリモートワーク移行後もスピード感を損なうことなく開発を継続できた要因です。これはまた、アクセンチュアがパートナーとしてプロジェクトにコミットし、エンド・ツー・エンドでサービス提供してきたことの成果でもあります。

みんなの銀行は、組織や人材の面でも多様性のあるデジタルカンパニーです。従業員の7割が銀行業界の外部から来た異業種からの入社、全体の3分の1がエンジニアリングに携わる人材であり、人材構成も伝統的な銀行からかけ離れています。

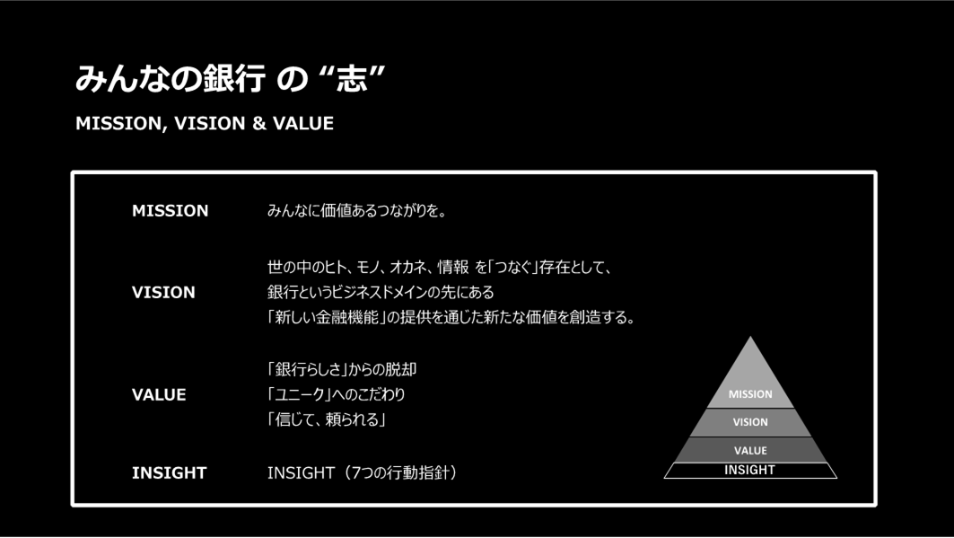

こうした点も含め、みんなの銀行では“志”が定義されています。Valueではそれらの特徴として「銀行らしさ」からの脱却、「ユニーク」へのこだわり、「信じて、頼られる」といった共通の価値観を掲げています。

そして同行のミッションである「みんなに価値あるつながりを。」の実現を目指しているからこそ、従業員として集まった人材も、顧客も、パートナー企業も、そしてアクセンチュアもみんなの銀行に引き寄せられているのだと考えられます。

本ウェビナーでは、みんなの銀行の発足の経緯や特徴、デジタルバンクの取り組みの最前線やDXの具体事例を当事者が説明しています。