Other parts of this series:

欧州では、直近5 年ほどの間で、伝統的銀行の基盤を持たないチャレンジャーバンクが台頭してきている(既に数百万人の顧客基盤を抱えるまでに成長している)。一方で、伝統的銀行においては、これらに対抗するため、本体とは別に新ブランドでデジタルバンクを設立する動きが相次いでいる。ここにきて、顧客獲得面で成功するチャレンジャーバンク、ローンを中心に収益化に成功する伝統的銀行のデジタルバンクという様相が見えてきた。

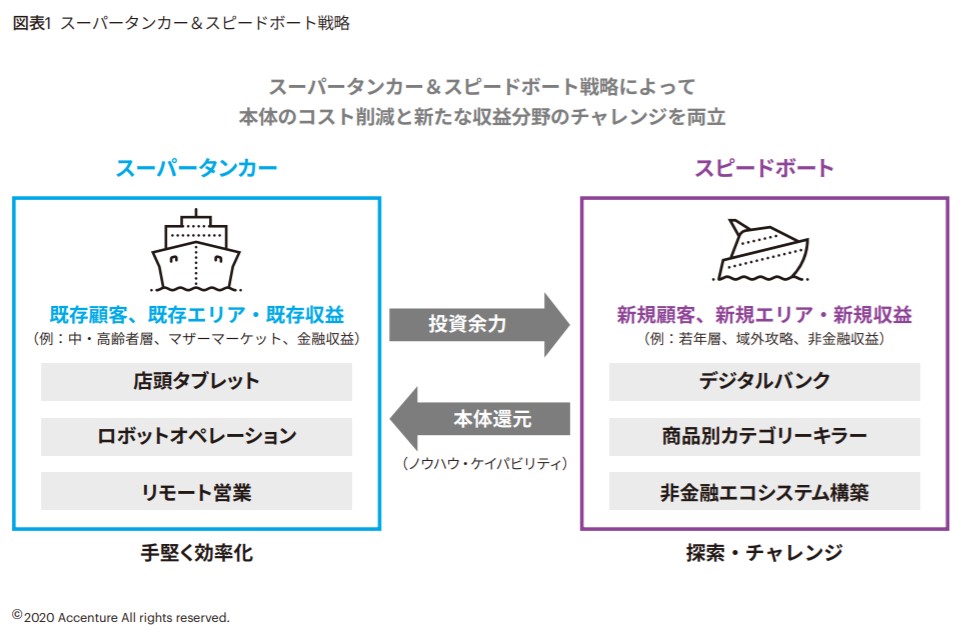

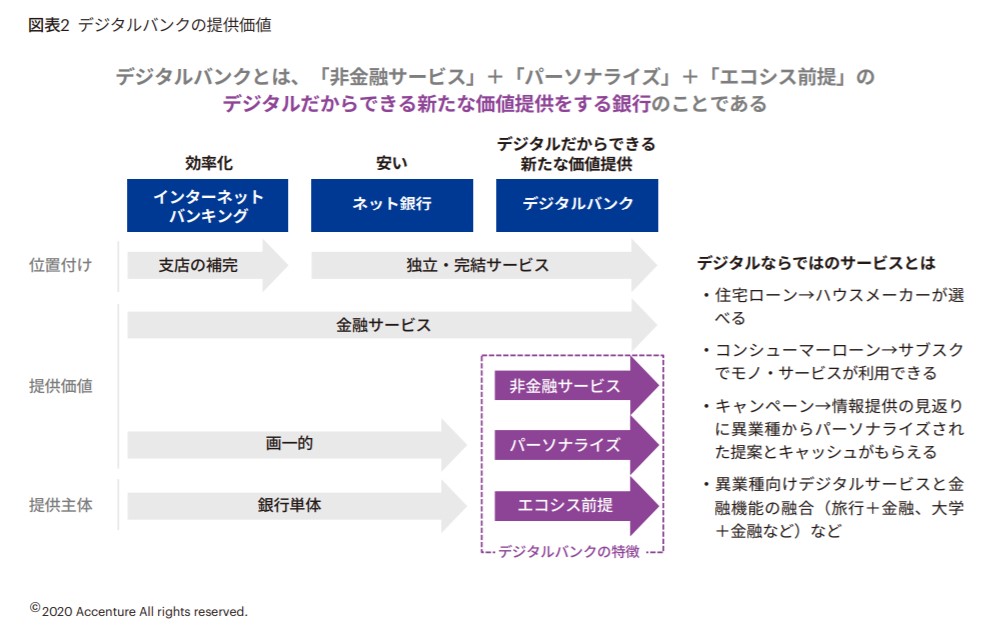

本稿では、伝統的銀行が既存ビジネスを維持しながらも、デジタルベースのビジネモデルに転換するために採用した“スーパータンカー&スピードボー ト戦略”、新たな収益分野への挑戦を担うスピードボートにおける“デジタルバンクの提供価値”について考察する。

1. 欧州の動向

欧州では独立系のチャレンジャーバンクが台頭してきた。既存の伝統的銀行は別ブランドでデジタルバンクを設立し、これに対抗している。最新のレポートで、デジタルバンクの成否に一定の傾向が見えてきた。

顧客獲得:チャレンジャーバンク>>伝統的銀行のデジタルバンク

収益獲得:チャレンジャーバンク<<伝統的銀行のデジタルバンク

レボリュートやN26のようなチャレンジャーバンクは、ユーロ圏における送金や決済の利便性が評価され、顧客獲得が進んでいる。しかしながら、決済系システムの初期投資の大きさ、手数料率の低さから、黒字化はしていない。ユーロ圏で国をまたぐ移動者にとって利便性の高いサービスを展開しているがゆえに、利用シーンが限定され、部分使いされている可能性もある。今後は、顧客のシェアオブウォレットの拡大(メイン化)と、収益性の高い商品のクロスセルなど、獲得した顧客基盤のレバレッジが課題となるだろう。

一方で、伝統的銀行が設立したデジタルバンクはローンで収益化を果たしている。mBANKやサンタンデール、BBVA は本体とのカニバリゼーションを許容し、顧客にとって最適なチャネルを提供 することを優先している。消費性ローン や住宅ローンなど収益性の見込める商品 を提供することにフォーカスし、そのた めに非金融パートナーとエコシステムを 構築している。具体的には、非金融パートナーが金利負担する商品を開発したり、顧客に事前与信を与えた上で、ロー ンが必要となるマーケットプレイスに顧 客を誘導したりしている。顧客獲得の伸 び率はチャレンジャーバンクに及ばない が、収益化は手堅く実現しているようだ。

チャレンジャーバンクの強みは、顧客体験、思い切った手数料体系、テクノロジーの活用、何よりしがらみの無さだ。一方、伝統的銀行の強みは、顧客基盤、ローンなどの金融ノウハウ、何より長年培ってきた顧客からの信頼だ。両者の強みが組み合わされば、強いビジネスモデルが実現するのは言うまでもない。

“Every Business is a Digital Business”

銀行業もデジタルも境界線は曖昧になっている。伝統的銀行にとっては、デジタルを企業文化の中枢にいち早く取り入れて変革を実現することが重要だ。伝統的銀行におけるしがらみを巧みに回避しながら変革を推し進める方法として、次に紹介する欧州のサンタンデール銀行が提唱した考え方は参考になる。

2. スーパータンカー&スピードボート戦略

銀行の取組みを2つの領域に分ける(図表1)。一つはスーパータンカー。銀行の本体であり、既存顧客を多く抱え、何重にも積み重なったプロセス、ルール、システムが存在している。大きくて進みが遅いのが特徴だ。もう一つは、スピードボート。デジタルバンクなど新しい取組みを速やかに実行していくために存在する。特徴は軽くて速いことである。

スーパータンカーで行われる取組みは、店頭手続きのデジタル化と事務プロセスのデジタル化である。従来は人が業務を行い、一部を自動化するという考え方であった。これからはロボットが業務を行い、人がサポートするという“ロボットオペレーション”という考え方になる。ロボットが、大半の業務を自動実行し、人のサポートが必要なところは、人に次のアクションを指示する。定型業務から解放された人は、顧客との対話、新商品開発など、より付加価値の高い業務にシフトしていく。店頭手続きのデジタル化は、タブレット等のデジタルツールを介して提供される。サンタンデール銀行の取組みでは、CIR(コスト・インカム・レイシオ)が5%改善したとレポートされている。

スピードボートで行われる取組みは、新たな顧客層獲得、新たなマーケット進出、新たな収益源獲得といった戦略的チャレンジである。例えば、自行の顧客ポートフォリオを分析した際に、若年層が獲得できていないなどの課題が出てくる場合がある。現段階では大きな問題ではないが、放置すれば日に日に問題が大きくなってしまう。また、マザーマーケットが縮小しており、近隣のマーケットに進出したいが、同じやり方では時間とコストがかかりすぎるといった問題もある。さらには、非金融パートナーとのエコシステム形成により収益源を多角化し、低金利環境の収益低減を跳ね返したいという課題もある。このような現状の課題に根差しながらも、本体では素早く実行できない領域に対して、スピードボートが早くたどり着き、実験を行う。いわばスピードボートには、本体が行く先を、先回りする探索船の役割もあるのである。これまで見向きもされなかった顧客を振り向かせるには、顔を変えて取り組む必要がある。フランスのポスタル(郵便)銀行は、若年層の獲得のために、マ・フレンチ・バンクを設立し、ブランドイメージを刷新した。

スーパータンカーは、既存のプロセス、ルール、システムなど、しがらみが多く、改革が難しいケースがある。こういった場合は、スピードボートで実装したデジタルの仕組みを、後からスーパータンカーに適用する考え方が有効である。BBVAはデジタルバンクを設立したが、その後本体に逆吸収した。スピードボートにおける挑戦は、そのノウハウやケイパビリティを本体のスーパータンカーに還元することで、手堅い効果を生み出していくことが可能となるのである。

3. デジタルバンクの提供価値

スピードボートで展開されるデジタルバンクはこれまでのインターネットバンキング、ネット銀行とは一線を画する(図表2)。

“効率化”<“安い”<“デジタルならではの価値”

インターネットバンキングは、支店を補完する役割である。あくまで一部の取引がインターネットで申込・利用ができるが、オペレーションは支店ベースのものとなっている。セルフサービス化によって“効率化”を実現している状態だ。これに対し、ネット銀行は支店がないため、あらゆる取引がネット前提に設計されている。オペレーションは紙が介在する人海戦術となっているが、マイナーな商品に対応しないことで複雑な異例処理をせず、集中処理によってコストメリットを出している。支店を前提としないため、まさしく“安い”。これらに対し、スピードボートにおけるデジタルバンクは、デジタル完結であり、非金融と金融を融合したサービスを、顧客毎にパーソナライズして、エコシステム前提で提供していくことが特徴だ。すなわち、デジタルだからこそ実現可能な価値を提供するのがデジタルバンクである。

具体例を述べると、日常利用においては、モノやサービスの利用後に決済手段としてローンを提供するのではなく、非金融パートナーとの連携により、顧客毎にパーソナライズされたサブスクサービスを提供することが考えられる。デジタルバンクがサブスクをまとめることで、顧客に選択肢を増やすことができる。ライフイベント到来時には、顧客の与信額に応じて、非金融パートナーから逆提案がもらえるようにすることが考えらえる。顧客は、銀行が紹介する信頼できる非金融パートナーとつながることができ、銀行にとってはB2B2CからB2C2B への商流逆転によって、金利競争からの脱却と送客収益獲得が可能になる。特定の大学や企業向けにカスタマイズされたサービスをデジタルバンクが提供し、金融サービスを合わせて提供するモデルも考えられる。伝統的銀行は、デジタルバンクによって、伝統的銀行の持つ“信頼” というアドバンテージを活かしつつ、デジタルだからこそ実現可能なサービスを追求することで、顧客に価値を感じてもらえる存在に生まれ変われるのではないか。

最後に、コロナの影響でデジタルシフトは一層加速する。本体の大胆なコスト削減と、新収益に向けた挑戦は、持続的成長のために必要な両輪である。本稿が、本邦銀行にとって、しがらみを回避し、顧客への新たな価値提供を実現する一助となれば幸いである。

※FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。