このシリーズの記事一覧:

本ブログの第1回では、COVID-19がビジネスにもたらす影響と『ニューノーマル』の時代における産業構造変革のキーワードについて解説しました。そして第2回ではこれを踏まえ、COVID-19が銀行業界にもたらした影響と、「ニューノーマル」への新たな潮流、そして日本の銀行業界が今後視野に入れるべき戦略についてお話しました。最終回となる今回は証券・保険業界を取り上げ、コロナ危機がもたらした影響と今後を見据えた戦略について解説します。

コロナ危機と国内証券業界への示唆

コロナ危機が証券業界にもたらした最大の影響は、営業業務の体制とあり方の変化です。これまでの営業、特にその大半を占めるリテール部門では、富裕層を含む顧客に対面でサービスを提供してきました。しかし今回の危機によりこうしたアプローチの維持が極めて難しくなっています。多くの証券会社は事業継続計画(BCP)の一環として、リモート会議ツールやビデオチャット、電話などでコミュニケーションをとりながら業務を継続しているのが現状です。

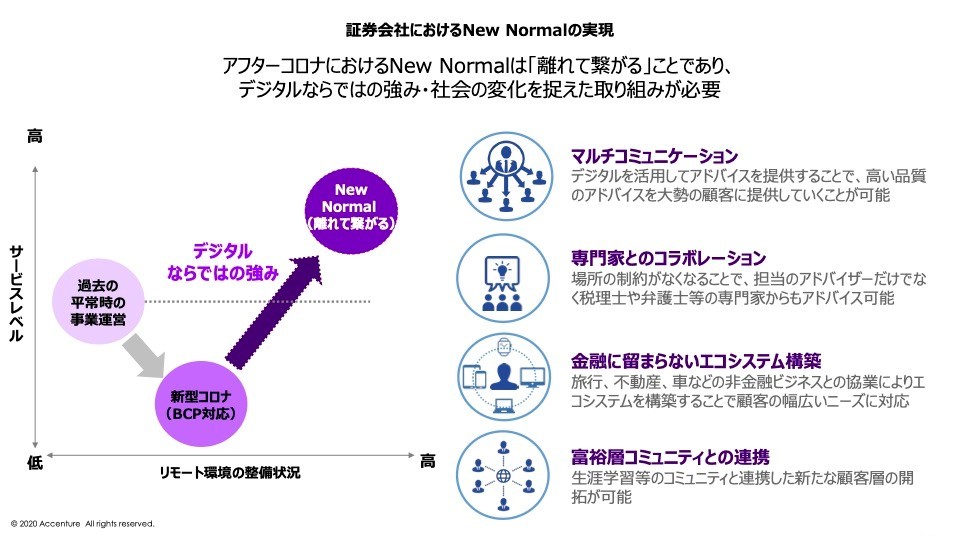

しかし、これはあくまでも緊急避難的な取り組みであり、長期にわたって続けることはできません。今後日本の証券会社は、アフターコロナのビジネスを見据えながら営業のあり方を大きく変えていく必要があるのです。ここで重要なキーワードとなるのは、アフターコロナの世界で定着する新たな規範、つまり “離れて繋がる”ことを念頭に置き、経済・社会の変化に適したモデルをデジタルならではの強みを活かしながら実現することです。

デジタルを駆使した新たな営業へのアプローチを実現することにより、例えば次のような取り組みが可能となるでしょう:

マルチコミュニケーション

デジタルを活用したアドバイザリー・サービスの実現により、高い品質のアドバイスをさらに多くの顧客へ提供することが可能に

専門家とのコラボレーション

これまで足かせとなっていた場所の制約が無くなることで、担当者だけでなく税理士・弁護士等の専門家からのアドバイスも提供可能に

金融に留まらないエコシステム構築

エコシステム構築を通じて非金融ビジネス(旅行・不動産・車など)との協業を実現し、金融の枠組みを超えた顧客の幅広いニーズへの対応が可能に

富裕層コミュニティとの連携

生涯学習等のコミュニティと連携した新たな顧客層の開拓が可能に

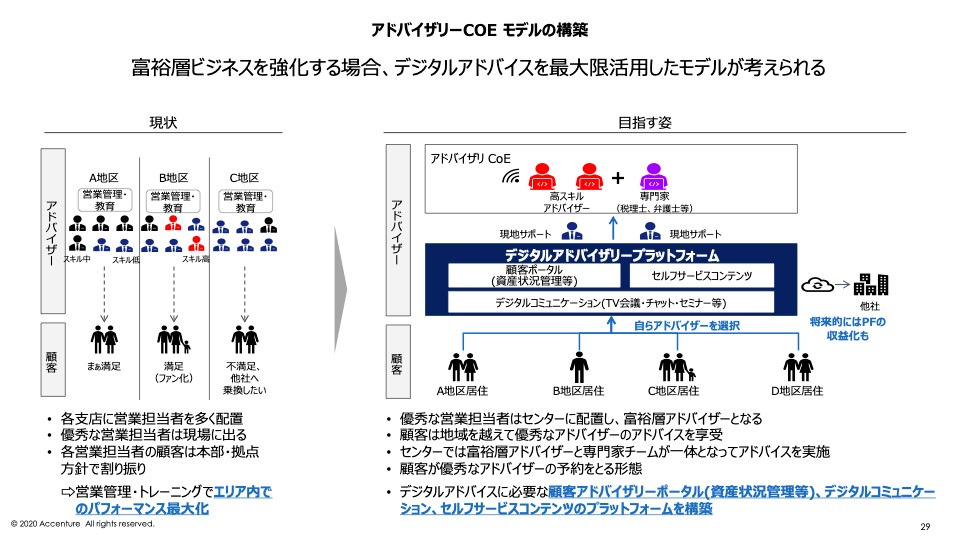

またウィズコロナ・アフターコロナの世界では、営業体制自体にも大きな変革が生じるでしょう。従来の営業体制では、下図に示されたとおり各地区に支店を置き、そこに多くの営業担当者を配置することでサービスを提供しました。この仕組みでは、優秀な営業担当者が現場に配置され、担当顧客も本部・拠点の方針で決定。そして多くの場合、パフォーマンスの最大化を図るための営業管理・トレーニングも地区ごとの裁量で行われてきました。

しかし、“離れて繋がる”ことがニューノーマルとなる今後は、CoE(センターオブエクセレンス)の仕組みを取り入れ、デジタルアドバイスを最大限活用した営業モデルが(特に富裕層ビジネスの強化を図る場合)極めて重要となるでしょう。この新たなモデルでは、デジタルアドバイスに必要な顧客アドバイザリーポータル・デジタルコミュニケーション・セルフサービスコンテンツのプラットフォームをセンターに構築。優秀な営業担当者もセンターに配置し、富裕層向けアドバイザリー・サービスをリモートで専門家チームとの連携を図りながら提供します。

国内外の先進的なプレーヤーでは、コロナ以前からすでにこうした取り組みを始めているケースも見られます。デジタルを活かした質の高いアドバイスをより多くの顧客に提供する、そしてその延長として現在全国規模で展開されている数百単位の店舗網を見直すという流れは、今後さらに加速する可能性が高いでしょう。

コロナ危機と国内保険業界への示唆

今回のコロナ危機が、保険業界に大きな影響をもたらしたことは言うまでもありません。そして今後、保険会社は『ニューノーマル』への適応と新たな成長に向けた改革を求められるでしょう。改革を進める上で重要となるのは、『耐える・変わる・成長する』という3つのテーマです。まず保険会社に求められるのは『耐える』という短期的方策で、すでに多くの企業が進めている事業継続対応や、従業員・営業職員を守る対応、コストコントロールなどがそれに当てはまります。

2つ目のステップとなる『変わる』は、既存のオペレーティングモデルをコロナ危機がもたらした新たな環境へ適応させるための取り組みを意味します。例えば、セールスやコールセンター・事務拠点などの業務・事業インフラの高度化などは特に重要となるはずです。このステップでキーワードの1つのなるのは“リモート化”です。例えばコールセンター・事務拠点の高度化にはデジタルを駆使したリモート化が欠かせません。それに伴うシステム・人材・働き方のデジタルトランスフォーメーション(DX)も必要となるでしょう。

そして今回のお話で一番重要なのは、次のステップとなる『成長する』、つまり新たな成長に向けた種まきです。コロナ危機が深刻さを増す今、健康・社会リスクの解決というテーマへの関心がこれまでにないレベルで高まっています。保険会社はそこにある潜在ニーズを的確に理解し、既存商品・サービスの枠組みを超えて社会のリスクを解決していくという視点から、アフターコロナの世界での成長を模索することを求められているのです。

海外では、こうした視点から今までにない取り組みを進めている保険会社がすでにコロナ危機の前から現れています。例えばAllstateは、子会社arityを通じて自動車等の移動データを捕捉・分析・提供するサービスを展開しています。元々はテレマティクス保険の開発に向けて設立した子会社ですが、移動データを活用したレコメンド・サービスを提供。地方公共団体(例:シカゴ市)との提携を通じて道路網のリスクを最小化する取り組みを行うなど、“移動プラットフォーマー”として新たな市場を切り拓いています。

一方、中国の平安保険はコロナ危機がもたらした環境の変化に対応し、オンライン医療アプリ『グッドドクター』(平安好医生)を提供。診断・医療機関などに関する情報を提供すると共に、Eコマースを活用して薬剤・サプリを売るなど、“ヘルスケアを中心とした生活プラットフォーマー”として存在感を高めています。同社はこのサービスを軸として、医療分析や地方公共団体との連携をつうじた都市インフラ構築など、アフターコロナの世界で鍵となる医療・スマートシティへエコシステムを拡大していくことが予測されます。

またイタリアの保険会社Generaliは、IoTやコネクテッド保険に特化した新会社Jeniotを設立。arityと同様、元々はテレマティクス保険を研究する会社でしたが、現在はIoTの領域で事業を展開しており、今後は他のサービスにもビジネスを拡大することが予測されます。“IoTプラットフォーマー”ともいうべき同社の取り組みは、既存の枠組みを超えた新たな発想で社会リスクを解決するという保険会社の長期的対応を体現する例といえるでしょう。

金融業界に今求められる行動・ビジョン

コロナ危機の発生後、私たちは国内外の様々な金融機関とコミュニケーションを取ってきました。その中で明らかとなってきたのは、世界をリードする金融機関が示す“攻め”の姿勢です。パンデミック発生当初は、その後数ヶ月間にわたる事態の継続を見越して業務・プロジェクトを中断する金融機関も見られました。しかし危機の長期化が明白になるにつれ、『ニューノーマル』の重要な形成期である今だからできるチャレンジをする、変革の先を見据えたコスト削減や新たなサービス・営業・事務モデルの構築・実行を進めるという積極姿勢が目立っています。

今回の危機は世界に様々な制約をもたらしており、生活・仕事の質は発生以前よりも大きく低下しているのが現状です。しかし、今後約1年間で環境変化への対応が進み、これまでよりもさらに高いレベルでビジネスを遂行する、サービスを提供する企業が現れるはずです。そしてこの水準こそが『ニューノーマル』なのではないか。私たちはそう考えています。逆を言えば、新たな変革に対応できず、この水準を満たすことのできない企業はアフターコロナの世界で衰退を余儀なくされるでしょう。これから1年をどのように過ごすのか。守りに徹するのか、攻めに出るのか。金融機関にとって、今が大きな分かれ目になることは間違いありません。

今回のウェビナーでは、COVID-19が金融業界にもたらす変革や、銀行・証券・保険業界の最新動向、『ニューノーマル』の時代にとるべき新たな成長へのアプローチなどについて、国内外の様々な取り組み事例を交えながら詳細にわたり解説しています。