日本の保険業界は今、激動の時代に差しかかろうとしています。少子高齢化に伴う人口の縮小や異業種参入を背景とした競争の過熱、投資環境の変化など、市場を取り巻く様々な要因が大きく変わりつつあるだけではありません。地球温暖化を背景とした自然災害の増加・深刻化やテクノロジー革命の進行によるサイバー攻撃の蔓延、あるいは会計基準・規制の厳格化など、これまでのリスク管理のあり方を一変するような流れが生じており、難しい舵取りを迫られているのです。こうした状況は、保険会社にとってあらゆる意味でマイナスなのでしょうか?私達は必ずしもそう考えていません。様々な変化・リスクに“攻めのアプローチ”で対応し、新たなテクノロジーを効果的に活用すれば、現在直面する様々なチャレンジを競争力強化と成長の原動力へと転じることができるからです。

リスクの巨大化がもたらす課題

2019年、日本に上陸した台風15号・19号は、複数の都道府県にわたって甚大な被害をもたらし、この出来事は、気候変動がもたらすリスクの深刻化・巨大化を如実に物語っています。大規模自然災害の発生頻度と被害規模は、今後世界的にますます深刻化していくことが予測されており[1]、保険会社にも大きな影響を与えるでしょう。

対応を迫られる課題は自然災害だけではありません。保険会社は、異例の低金利が長期化するなど市場環境が大きく様変わりする中で、契約者より受領した保険料の効果的運用をますます求められています。一部の安全資産のみに依存した運用ではもはや目標とする利益を出すことのできない現状の下、ポートフォリオ多様化の必要性がさらに高まっているのです。こうした変化を背景に、海外資産あるいは不動産をはじめとするオルタナティブ資産への投資は拡大の一途をたどっており、バランスの取れたポートフォリオを構築、維持するために、リスク管理業務は更に複雑化しています。つまり日本の保険会社は、収益性低下とコスト増大という2つの側面で難題に直面しているのです。

©copyright @2019 Accenture. All right reserved.

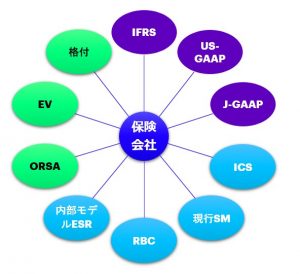

もう1つ重要な課題となっているのは、経営管理のあり方に大きな影響を及ぼす会計基準の厳格化です。国際会計基準審議会(IASB)が発行したIFRS第17号「保険契約」(IFRS17)は、2022年から100カ国以上で適用が予定されており、特にビジネスのグローバル展開を進める保険会社にとっては大きなチャレンジをもたらし得ます[2]。資産・負債を経済価値ベースで評価する新たな会計基準を導入すれば、市場の変動性が、保険会社の企業価値に複雑な影響を与えるからです。各保険会社は、加入期間が場合によっては数十年に及ぶ数千万件という単位の保険契約を抱えており、その1つ1つには様々な特約や改定項目、追加条項が盛り込まれています。現行の日本基準(JGAAP)とは様々な面で考え方が異なり、保険契約の会計処理が包括的に規定されるIFRS17への適応は決して容易ではありません。

新たな会計基準が保険会社にもたらす最大の影響は、業務のさらなる複雑化と負荷増大です。日本ではIFRS17が今のところ義務化されておらず、こうした事情を背景に、導入へ必ずしも積極的でない保険会社も見られます。海外拠点を持たない中小規模の保険会社には、現行のJGAAPに基づいて財務諸表を作成するという選択肢が残されています。一方、グローバル化を推進する保険会社にとってはIFRS17の適用はスタンダードとなりつつあります。ただし新たな会計基準導入に伴う変化を、マイナス要因と捉えるべきではありません。コンプライアンス業務の複雑化と負荷増大という側面もありますが、テクノロジーを駆使し“攻めのアプローチ”でリスク対応を行えば、こうしたマイナス効果を軽減するだけでなく、収益力強化や長期的成長のチャンスとして活用できるからです。

“攻め”のファイナンス・リスク対応がもたらす機会

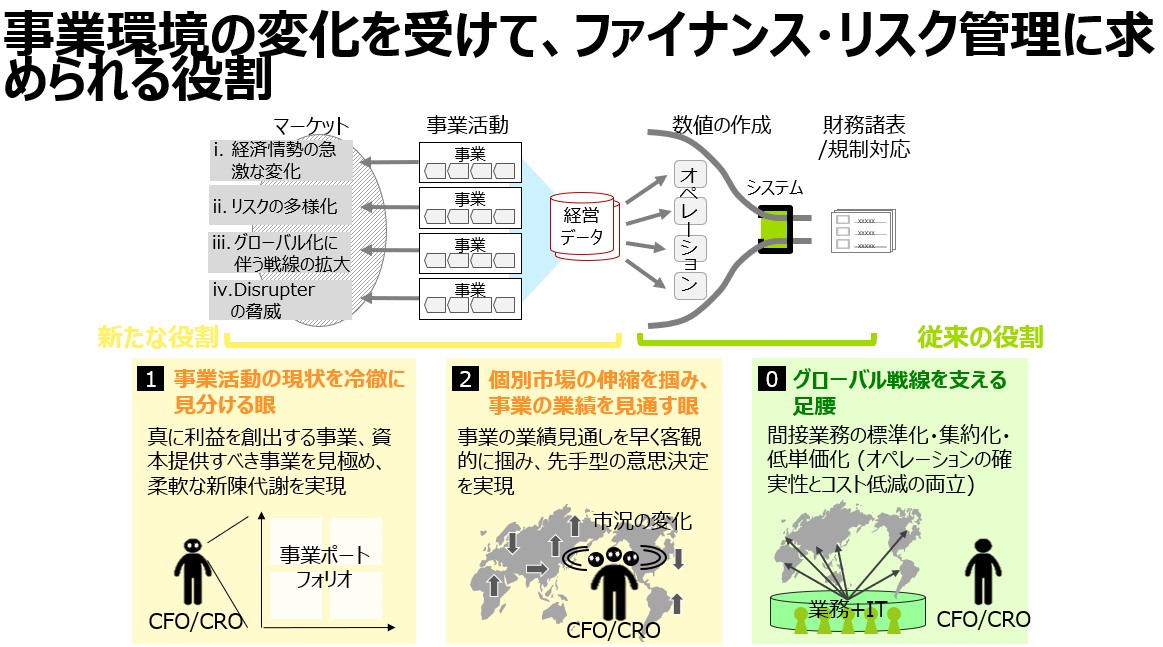

これまで保険会社の多くは、新たな規制対応を“守り”の側面から考える傾向がありました。しかしこうした消極策に終始すれば、メリットを生むことなくコストだけが増大していくという状況に陥る可能性があります。こうした負の循環を回避するために今求められているのが“攻め”のアプローチ、つまり新たな会計基準・規制への対応を経営戦略や企業価値の向上へ戦略的につなげていくという考え方です。そしてファイナンス部門は、この取り組みを推進する上で鍵を握る存在といえます。なぜなら同部門は、保険会社の中で最も多くのデータが集まり処理される、いわば“心臓部”だからです。他の部署にはないこの強みを活かせば、会社全体の戦略策定や業務効率化に貢献するなど、財務諸表の作成担当という枠組みを超えた積極的な役割を果たすことができるはずです。

理論上の話だと思われるかもしれませんが、これはあくまでも具体例に裏打ちされたアプローチです。保険契約の経済価値測定が求められるIFRS17を導入すれば、バックオフィスでさらに複雑なデータ収集・分析作業が発生します。しかし収集したデータを、会計基準への対応のみならず、保険商品・サービスの競争力・訴求力強化、あるいはポートフォリオの多角化に活用すれば、効率化につながるだけでなく、既存アプローチとは異なるプラス効果を生み出すことができるでしょう。ここで重要となるのは、業務負荷の増加につながる人の手作業から、テクノロジーを駆使したデジタルプロセスへの移行を図ることです。AIを効果的に活用すれば、新たな価値創造・戦略的発見につながるような興味深いトレンドを、膨大なデータの中から瞬時に見つけ出すといった取り組みも可能です。

例えば、損害保険会社におけるデータ分析の結果、ある都市で物価が上昇した際に、保険金の請求額も増加するという現象が確認されたとします。ファイナンス部門がこの相関分析を営業部門やリスク管理部門と共有すれば、営業活動を注力する商品を変えていく、あるいはリスク管理部門がリスクヘッジに必要な対策を打ち出すことができるかもしれません。また商品開発部門と連携しながらデータ分析を活用すれば、新たなリスクを定量化し、イノベーティブな商品・サービスの創出につなげられる可能性があります。

©copyright @2019 Accenture. All right reserved.

成功の鍵となるHuman + Machine

しかし日本の保険会社は、攻めのファイナンス・リスク管理を実践し、企業全体への戦略的貢献を行う上で重要な課題を1つ抱えています。それは人手不足と業務負荷の増大です。多くの保険会社は、人件費削減を進めながら、縮小する労働市場で有能な人材を発掘するという難題に直面しています。一方で、上述の通り、収集・分析の対象となるデータ量の急増に伴い、ファイナンス部門の業務負荷は増加の一途をたどっており、ここまでお話ししたような高付加価値の業務に時間を割くことは決して容易でありません。苦労して獲得した優秀な人材がスプレッドシートのデータ入力に忙殺される、あるいはコンプライアンスマニュアルの3重チェックに時間を浪費するといった状況が少なからず見られるのです。人材の能力を最大限引き出し、最も効果の高い領域で活用するためにも、こうした状況は何としても回避しなければなりません。

ここで有効となるのが、アクセンチュアの提唱する“human + machine”というアプローチです。膨大なデータのブロセス・分析など、テクノロジーが得意とする分野はテクノロジーに任せ、人間は創造力や戦略的思考を活かせる分野に注力する。多くの保険会社が上に挙げたような悪循環に陥る中、この革新的アプローチの活用が今まで以上に求められているのです。

では具体的に、テクノロジーをどの分野でどういった方法で活用すべきなのでしょうか?最近アクセンチュアが保険業界を対象に実施したグローバル調査によると、保険会社の82%はSMACと呼ばれるテクノロジー(SNS・モバイル・アナリティクス・クラウド)を社内のコアな技術基盤としてすでに実装しています。また93%は、DARQ(分散台帳・AI・拡張現実・量子コンピューティング)と呼ばれる“ポストデジタル時代”のテクノロジーを試験的に導入しています[3]。顧客エンゲージメント・商品開発・保険金請求処理などの分野では、革新的活用の取り組みが特に多く見られます。例えば損保ジャパン日本興亜は、AIを活用して自動車事故の過失割合を自動算出するシステムを年内にも導入する予定です。GPSやドライブレコーダーの撮影情報から交通事故の状況を再現し、AIが過去データや判例を踏まえて分析することで、事故発生から保険金支払いまでの期間を大幅短縮できると言われています[4]。

世界各国の保険会社によって、こうした先進的な取り組みは行われていますが、現在のところ、いわゆるミドルオフィスやバックオフィスの効率化に先進テクノロジーを活用する例はほとんど見られません。その大きな理由となっているのが、レガシーインフラの存在、そしてコスト削減や短期的ROIの向上につながらない投資に消極的な経営志向です。

しかし今、長期的ビジョンを持って先手を打つことがこれまで以上に重要となっています。そして世界の保険会社、特にソルベンシーIIの導入に伴いIFRS17と同様の問題に直面したヨーロッパの保険会社が進めてきた取り組みは、大いに参考になるでしょう。ドイツのある保険会社がアクセンチュアとの協力の下で推進したプロジェクトはその一例です。同社が目指したのは、この機会を単なる規制対応にとどまらず、全組織(特にアクチュアリー担当部門)のポテンシャル最大化につなげ、データ活用を通じて組織全体の効率化や戦略的意思決定、ビジネス価値の向上を図ることです。また同プロジェクトでは、テクノロジーを駆使し、ボトムアップで業務プロセスの根本的な改革を進める “ゼロベースBPR”と呼ばれるアプローチも活用されました。その結果、同社は40%のコスト削減、組織全体で戦略的データ活用体制の構築といった大きな成果を上げています。

迫り来るファイナンス・リスク環境の変化を、単なる規制への追加対応ではなく抜本的改革実行の機会として活用できれば、日本の保険会社もこうした成果を実現することは可能です。顧客エンゲージメントや商品開発といった分野ですでに有効性を証明している新たなテクノロジーを、業務の飛躍的増加や人手不足、そしてさらに複雑化する規制対応に直面するバックオフィスで活用すれば、大きなインパクトをもたらすことができるでしょう。

これは決して想像の世界の話ではありません。新たに保険市場へ参入した異業種・インシュアテックは、こうしている間にも5G・IoTといった先進テクノロジーやデータを活用しながら、革新的商品・サービスを生み出しつつあります。また私達が最近ウェビナー*で取り上げたEFMA Insurance Innovation Awards2019でも、世界各国の保険会社が既存の枠組みを超えた取り組みをこぞって進めている様子が伺えます。日本の保険会社にとって、一歩踏み込んだ“攻めの”アプローチは、今実現すべき現実的な取り組みです。そして、それはポストデジタル時代に日本の保険会社が生き残る唯一の道なのです。

*本ウェビナーでは、EFMA Insurance Innovation Awards 2019の受賞事例などを取り上げながら、保険商品のイノベーションについてお話ししています。オンデマンドで視聴可能ですので併せてご覧ください。

[1] https://www.scmp.com/news/china/society/article/2164262/how-climate-change-could-cause-more-mega-storms-super-typhoon

[2] https://www.ifrs.org/news-and-events/2018/11/iasb-to-propose-one-year-deferral-of-insurance-contracts-standard/

https://www.reinsurancene.ws/re-insurance-associations-seek-ifrs-17-delay-to-2023/

[3] https://financialservices.accenture.com/rs/368-RMC-681/images/Accenture-Technology-Vision-for-Insurance-2019-Executive-Summary.pdf

[4] https://asia.nikkei.com/Business/Companies/Sompo-Japan-taps-AI-to-determine-fault-in-car-accidents