2018年1月、MiFID2(EUにおける第2次金融商品市場指令)施行。リサーチサービス料金と執行手数料のアンバンドリング、証券売買執行に伴う新たな報告要件、私設取引システム(ダークプール)の制限等、その適用範囲は多岐に亘る。

制度施行に際して各金融機関がその対応に追われたのも記憶に新しいが、本質的な影響は、まさに今後拡がっていくと考えている。フィデューシャリー・デューティーの観点からも、リサーチビジネスモデル変革の必要性がグローバルで高まっている。

目まぐるしい市場環境変化をいかに先読みし、施策を講じることが出来るか。本邦投資銀行においても実用化を進めてきた新しいテクノロジーをいかに活用し、従来業務に融合させていくことができるか。

MiFID2元年、早くも勝負の分かれ目に立たされようとしている。

MiFID2の概要

2018年1月3日に施行されたMiFID2では、安全・透明・堅固で信頼しうるEU金融市場を目指し、投資家保護や市場透明性強化を目的とした多岐に渡る施策が講じられた。2007年のMiFIDに対する主要な改定は以下である。

- 投資家保護の強化

- 市場透明性の向上(ダークプール取引の上限規制等も新たに導入)

- 新たな市場構造の枠組みの導入(規制市場及びMTFに加えて、OTFを新規導入)

- アルゴリズム取引規制(システムリスク 管理体制の具備等)

- 商品デリバティブ市場に対する監督権限の強化

- 第三国のEU市場アクセスを認めるための統一的な枠組みの導入

本稿では、特にビジネスインパクトが大きいと考えられる手数料アンバンドリングに関して深堀りしていきたい。

手数料アンバンドリングに対する動向

「投資者保護の強化」の一環として、執行手数料とリサーチ手数料のアンバンドリングが実施された。これによって、長年に渡り“無料”と認識されていたリサーチサービスは、MiFID2施行を機に厳しい選別の目に晒されていると言っても過言ではない。

① 欧州における動向

欧州では、MiFID2施行前から注文執行以外のサービス費用を執行手数料に含めること(ソフトダラー)に対して厳格な規制が設けられていた。その為、アンバンドリングに対する拒否反応は比較的小さい。FCA(英国当局)は英国内における「リサーチサービス」を細分化し、受領したサービスの内容に応じてフィーを支払うべきであると明示している。

リサーチサービス受領者は、これまで以上に費用対効果を意識するこことなり、外部に支払うリサーチ費用の圧縮やセルサイドリサーチのカバレッジ縮小も予想される。

② 米国における動向

米国では、「投資助言業者」として登録がない限り、リサーチ費用を別途受領すること(ハードダラー)が禁止されている。その中でSEC(米国当局)は、MiFID2施行後30カ月間は「投資助言業者」でなくてもハードダラーでの運用を許可する暫定救済措置を打ち出した。これまでとは逆行する形ではあるが、米国投資銀行が欧州にサービス提供が出来なくなる懸念に対応するためである。現時点において米国はMiFID2対象外ではあるものの、この救済措置に甘んじることに留まらず、リサーチ部門の業態を「投資助言業者」に変更するといった動きも出始めている。MiFID2がグローバルスタンダードとなることを見越した対応に着手している金融機関も少なくない。

本邦における動向

本邦では、フィデューシャリー・デューティーを巡り、顧客が支払う手数料の透明性に関する注目が高まっている。MiFID2単体で見ると、現時点においては欧米市場の動きを静観している状況に留まるが、グローバルトレンドである顧客本位の業務運営への変革が求められる中で、リサーチ手数料のアンバンドリングによるビジネス影響は今後益々拡大していくことであろう。

攻めのリサーチビジネス変革

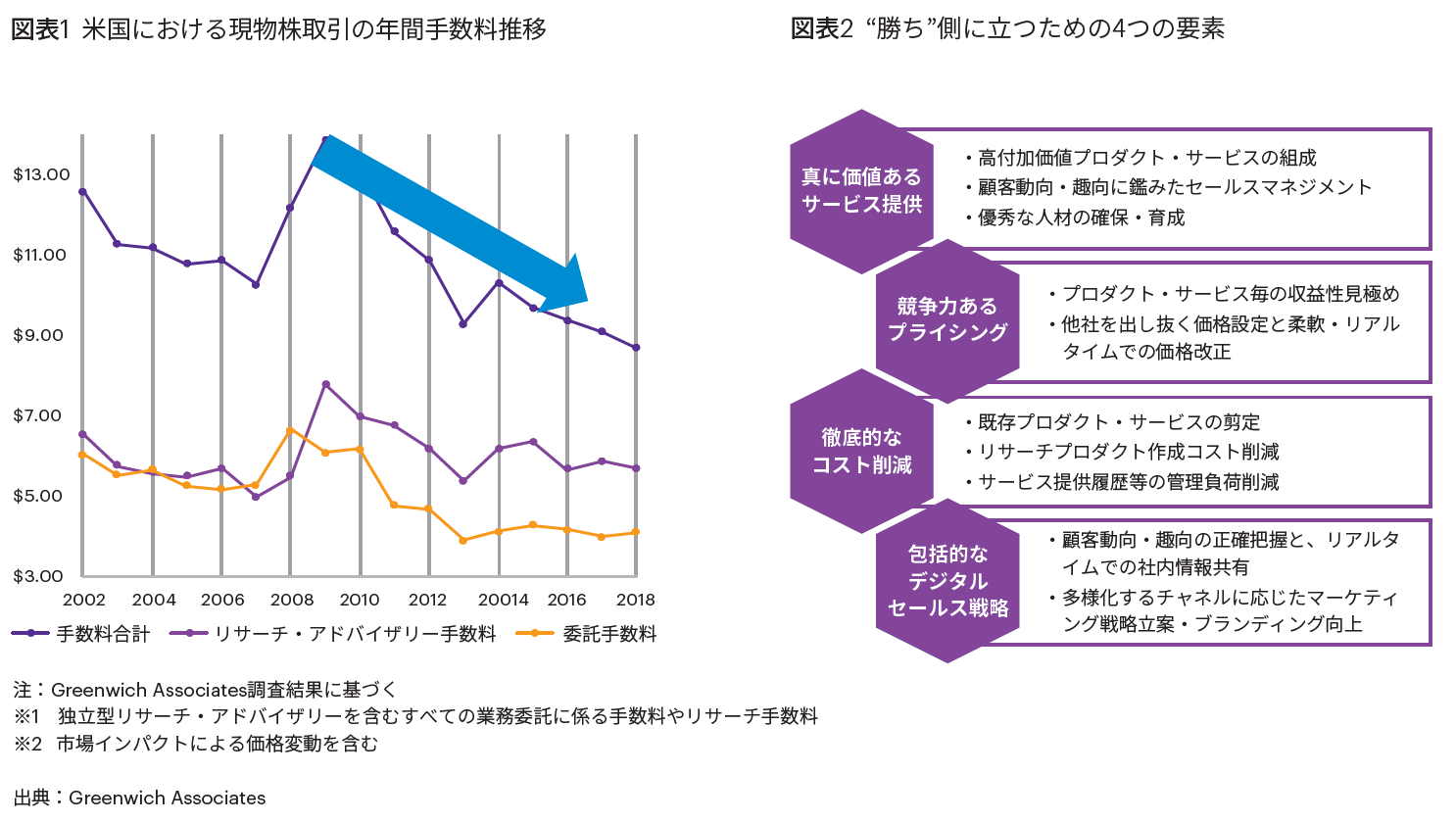

リサーチ手数料のアンバンドリングは、やがて世界中に浸透する公算が大きい。運用会社側としても、地域によって異なる手数料スキームよりも単一のものに沿う方が容易と感じるだろう。また、制度施行に際してブローカーと締結した包括的契約が、費用対効果の観点で見直されることも想定される。更には、進行する手数料低下を考慮し、業容縮小を余儀なくされるケースも発生し得るであろう(図表1)。

ただ、この転換のタイミングを攻めに転じる好機と捉えてみてはどうだろうか。各社横並び状態から脱却し勝ち組となるためには、弊社としては既存業務とデジタルとの融合がカギを握ると考えている(図表2)。

- SNSやニュース、ブログといった情報ソース拡充や提供チャネル多様化を前提とした、高付加価値プロダクト・サービス

- 競争力を維持する価格設定・価格改正を下支えするプライシングプラットフォーム

- サービス組成から顧客提供、サービス管理に至るまで、一気通貫での低コストオペレーティングモデル

- 顧客動向・趣向を掌握した上での包括的なデジタルセールス戦略

既存業務とNew Technologyの融合による次なる一手

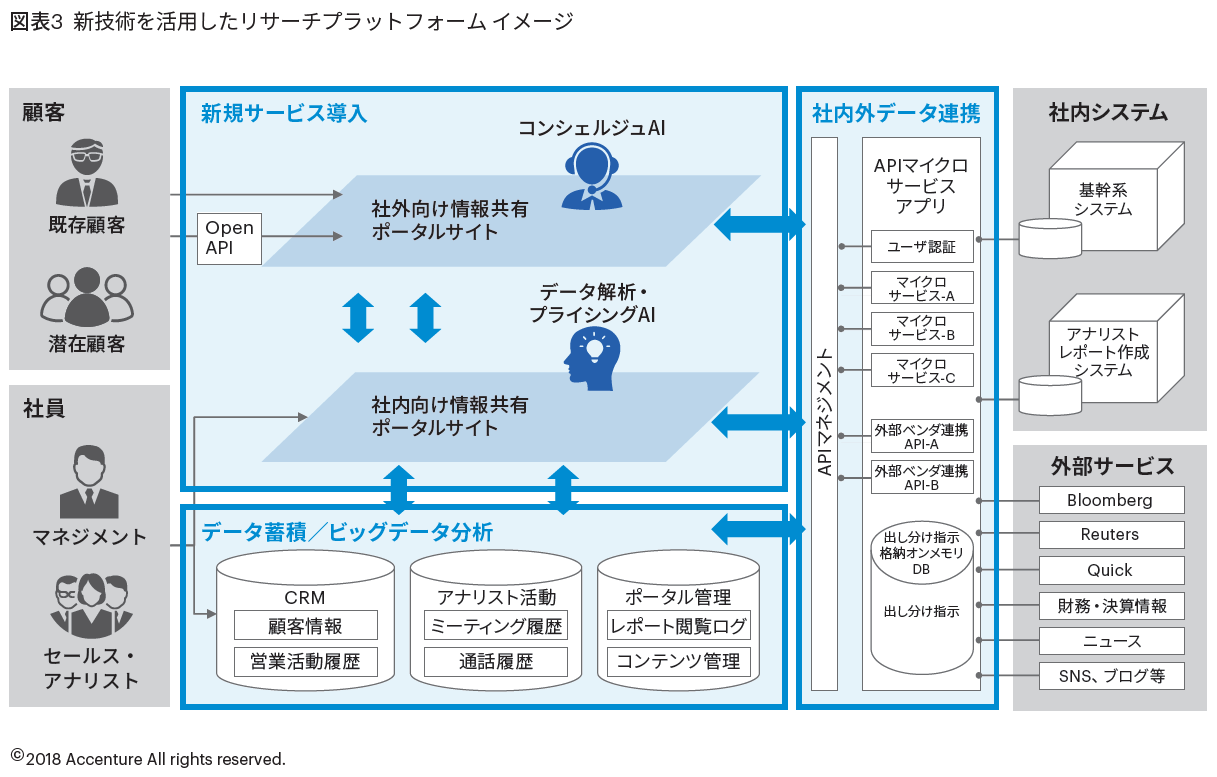

1. AI/RPA

多岐に亘りAIを活用。膨大なビッグデータを解析し、顧客毎にパーソナライズされた情報を提供。決算発表データと過去遡及データを即時解析。更にはAIチャットボットとのコミュニケーションを通じても顧客情報を収集。プライシングAIによる適正な価格設定や柔軟な価格改正を実行。これらはあくまで、一例に過ぎない。

加えて、RPAを駆使して財務情報計算や定型レポート作成を支援。オペレーション負荷を削減するとともに、業務精度向上による審査・コンプライアンスチェック負荷軽減も狙う。

2. データ連携・共通化基盤

APIを通じて、社外データや社外アプリケーションの情報と、社内の基幹システムや業務アプリケーションの既存情報を集約・蓄積する。

3. ビッグデータ解析

集約された銘柄情報・財務情報やニュース、及び顧客情報等を多角的に分析することで、真に価値あるサービス・プロダクト組成、顧客アプローチ戦略策定に向けたインプットを整理する。

4. デジタルマーケティング

マーケティング・オートメーションやデータマネジメントのプラットフォームを駆使してマーケティング活動を効率化・自動化。プロダクト・サービス組成や戦略立案といったクリエイティブな領域への時間を創出し、ブランディング向上に寄与する。

5. Open API

Open APIを通じて、これまで自社に蓄積したリサーチデータやシステム機能を外部に公開し、サービス提供範囲を大幅に拡大。新たな収益機会を創出するとともに、多様化するデジタルチャネルへの対応も図る。

これら新技術要素は既に実用化段階に来ており、リテール部門やホールセールトレーディング部門、本社事務部門の先進事例では高い水準での効果創出にまで至る。但し、リサーチ領域においてこれからゼロベースで構築するのには相応の時間と投資が必要になる(図表3)。従って、既存業務にこれら先進事例を順次取り込んでいくといった発想を取ることが肝要だ。

最後に

現時点では、MiFID2施行によるビジネス影響はさほど大きくは無い。然しながら、欧米先進金融機関は既に明確なアクションを起こし始めているのも事実であり、今後益々活発化していくことであろう。

弊社としても、各国の情勢を把握した上で、各社の経営状況や狙いに即して、デジタルを駆使した変革を加速化する一助となりたいと考えている。