このシリーズの記事一覧:

- 真の「生産性向上」と業務プロセス再構築、そして人の重要性海外先進事例に学ぶデジタル変革実現の鍵とは? ~ウェビナー

- RPAの要諦と次なるデジタル変革への挑戦 ~ウェビナー

- 「アンバンドル」から「社会構造変革」へ:日本におけるフィンテックの将来的可能性 ~ウェビナー

- 来たる“創造的破壊”の波に向けた、保険ビジネスのあり方とは ~ウェビナー

- デジタルウェルスマネジメントがもたらすアドバイスモデルの転換 _真の顧客本位の実現に向けて ~ウェビナー

- コーポレート領域でのデジタル技術導入による変革効果の限界と打開策–RegTechを中心とした効果創出の仕組みづくり ~ウェビナー

- HUMAN + MACHINE:ビジネス変革における第3の波に日本企業はどう立ち向かうべきか ~ウェビナー

- ブロックチェーンは金融ビジネスをどう変えるか、何が可能になるのか~ウェビナー

- デジタル変革のあるべき姿 – 伊予銀行様DHDバンクを例に ~ウェビナー

- デジタル変革の鍵を握るCloud活用をどう進めるべきか – 金融業界における成功の要因 ~ウェビナー

- 真の顧客起点型ビジネスモデルの追求 –2つの主導権争いと鍵となるテクノロジーの展望~ウェビナー

- デジタルトランスフォーメーション(DX)における人材活用・リスキルの進め方とは~ウェビナー

- 顧客を知り、顧客に応え、顧客と共に育てるビジネス ー 2019年消費者動向調査を踏まえて ~ウェビナー

- Beyond RPA -RPAは期待した効果を出せたのか?これまでの総括と求められる次なる一手:第1回 RPAの特性と活用推進の鍵 ~ウェビナー

- BEYOND RPA -RPAは期待した効果を出せたのか?これまでの総括と求められる次なる一手:第2回 求められる次の一手と2つの方向性

- 第1回 グローバルのイノベーションにみる保険の新たな姿 _今だからできるサービスと日本への示唆~ウェビナー

- 第2回 グローバルのイノベーションにみる保険の新たな姿 _今だからできるサービスと日本への示唆~ウェビナー

- Bank4.0時代に向けた銀行変革 - “破”銀行、“創”銀行:第1回 Bank4.0時代の到来と国内金融機関への影響~ウェビナー

- Bank4.0時代に向けた銀行変革 - “破”銀行、“創”銀行:第2回 Bank4.0時代の“銀行”と実現に向けた鍵~ウェビナー

- 顧客価値と企業経営_Design Pivot 新しいデザインとの向き合い方 第1回 金融機関に求められる新たなビジネスデザイン~ウェビナー

- 顧客価値と企業経営_Design Pivot 新しいデザインとの向き合い方 第2回 新たなデザインとの向き合い方

- デジタルビジネスを加速させる次なるステージの組織運営と人材活用 _デジタルトランスフォーメーション(DX)のその先へ:第1回ディスラプションの進行と金融業界の現状~ウェビナー

- デジタルビジネスを加速させる次なるステージの組織運営と人材活用 _デジタルトランスフォーメーション(DX)のその先へ:第2回 変革へのロードマップ(1)オペレーティングモデル・シフト~ウェビナー

- デジタルビジネスを加速させる次なるステージの組織運営と人材活用 _デジタルトランスフォーメーション(DX)のその先へ:第3回 変革のロードマップ(2)リソース・シフトとワーク・シフト

- 守るテストと攻めるテスト:第1回 創造的破壊(disruption)の進行と金融業界の現状

- 守るテストと攻めるテスト:第2回 創造的破壊(disruption)の進行と金融業界の現状~“攻めるテスト”の要諦

- BPO(ビジネス・プロセス・アウトソーシング)のその先へ _これまでとデジタル化時代における 今後のあるべき姿 :第1回 新たな市場環境とアウトソーシングのかたち

- BPO(ビジネス・プロセス・アウトソーシング)のその先へ - これまでとデジタル化時代における 今後のあるべき姿 第2回 ― BPSのメリットと活用事例

- COVID-19による金融業界へのインパクトと先進事例に学ぶ「ニューノーマル」へのシフト:第1回 COVID-19のインパクトと『ニューノーマル』のかたち

- COVID-19による金融業界へのインパクトと先進事例に学ぶ「ニューノーマル」へのシフト:第2回 先進事例に学ぶ「ニューノーマル」へのシフト 銀行業界

- COVID-19による金融業界へのインパクトと先進事例に学ぶ「ニューノーマル」へのシフト 第3回 先進事例に学ぶ「ニューノーマル」へのシフト〜証券・保険業界

- 異業種連携による新たなビジネスチャンス獲得のための要諦とは:第1回 異業種連携の最新動向と金融サービスのポテンシャル

- 異業種連携による新たなビジネスチャンス獲得のための要諦とは:第2回 異業種による金融参入事例〜MarCoPayの実現に向けた日本郵船の取り組み

- 異業種連携による新たなビジネスチャンス獲得のための要諦とは:第3回 異業種による金融参入・連携における成功実現の要諦

- 保険イノベーションの最新動向 〜EFMA受賞イノベーションから見た次なる一歩とは:第1回 EFMAアワード受賞企業と保険イノベーションのトレンド

- 保険イノベーションの最新動向 〜EFMA受賞イノベーションから見た次なる一歩とは:第2回 保険会社が取るべき次なる一歩

- 筋肉質な経営体質に転換するための、聖域なきコスト削減 – リバウンドしない仕組みづくりとカルチャー変革

- 欧州デジタルバンキング、何が成否を分けたのか。そこから学ぶ日本への示唆とは:第1回

- 欧州デジタルバンキング、何が成否を分けたのか。そこから学ぶ日本への示唆とは:第2回

- 顧客体験を軸にしたビジネス変革 ~他業界に学ぶ顧客体験の追求と成長へのチャレンジ~

- 2021年の金融業界の展望 – 「ニューノーマル」を実現するために金融機関には何が求められるのか

- 「2025年の崖」を乗り越えるモダナイゼーションの現実的な施策とは その4 ~アクセンチュアの謎、なぜレガシーモダナイゼーションで選ばれるのか?

- データドリブン保険経営の要諦〜大同生命におけるビジネス・アナリティクス・クリエイティブ三位一体改革〜

- Capital Markets 2025 – 証券ビジネスの再創造に向けて

- Technology Vision 2021から読み解く日本の金融機関への示唆

- 日本初のデジタルバンク「みんなの銀行」は何を目指しているのか - 横田頭取・永吉副頭取をお迎えして

- 保険イノベーションの最新潮流~ Efma受賞イノベーションから見た最新事例と保険DXの将来像~

- 「パーパス起点」で金融機関はどう変わるのか ~ “Business of Experience(BX)”実現に向けた具体的な変革ポイント

- アウトソーシングの新潮流と人材戦略について

- 「事故のない世界」を目指して。イーデザイン損保の新たな自動車保険「&e アンディー」からパーパス起点の変革の意義を紐解く

- 2022年、金融機関の持続的成長には何が必要なのか。銀行・証券・保険の各業界のトレンドと展望を総括

- 銀行業界を牽引するグローバル大手銀行の戦略から、日本の金融機関への示唆を読み解く

- 岐路に立つ金融機関系システムは、10年後を見据えてどのように変わるべきなのか

- 金融機関のグローバル展開パターンを分析し、成功の要諦とシナジーの生み方を読み解く

- COVID19とは何だったのか。これまでの総括とこれからの予測、そして日本の金融機関への示唆

- メタバースは現実世界やビジネスをどう変えるのか。テクノロジー・ビジョン2022に寄せて

- 顧客ニーズの変化や手数料率の低下。証券リテール業界はどのように変わるべきなのか

- 保険イノベーションのグローバルトレンドと、今後起こりうる大きな変化。Qorus(旧Efma)受賞イノベーションから最新事例のご紹介

- 多様化するリスクに対し、日本の金融機関が取るべきデータドリブンなリスクマネジメントとは

- 顧客を「生活者」として捉え直す。真の顧客志向による顧客体験の最適化とマーケティングの変革

- 2023年の金融業界を占う。不確実な世界で持続的な成長と新たな価値創造を実現するための注力テーマ

- AI活用は意思決定の領域にまで拡大。金融業界におけるAI活用と「責任あるAI」の実現に向けて

- 金融機関におけるTalent Transformation(TX)の進め方

- イノベーションの潮流に変化の兆し。新興国のイノベーション事例から日本の金融機関は何を学べるのか?

- 社会実装が始まる量子コンピュータ。金融業界こそ量子コンピューティングを活用すべき理由とは

- ジェネレーティブAIが金融業界にもたらす巨大なインパクト。「AI社員」の活用事例も紹介

- コア領域こそ内製化を。DX全盛の今こそ金融業界のIT現場を取り巻く状況を知る

- アトム(現実)とビット(仮想)の融合が始まった。テクノロジービジョン2023から世界の向かう先を知る

- Qorus Innovation in Insurance Awards 2023の受賞イノベーションを解説。保険イノベーションの今後を占う

- “価値”そのものに着目した新たな変化の波。Web3の進化が金融業界にもたらす可能性について

- 【新年特別企画】銀行、証券、保険の各業界で生成AIの活用が本格化へ。2024年の金融業界を占う

- 生成AIが可能にする一人ひとりの顧客との対話。金融業界の多くの課題を解決しうる超高速マーケティングとは

- 保険契約管理業務をゼロベースで再構築。アフラック生命保険株式会社が全社横断で取組む「アフラック プロジェクトZERO」とは

- クラウド型統合融資プラットフォームnCinoが世界中で受け入れられている理由とは。融資事業のデジタル変革の道筋を考える

- Qorus Innovation in Insurance Awards 2024レポート。保険イノベーションの現在地と今後の展望を考察

- 業務変革を実現し、経営の“バディ”に。金融業界における生成AI活用の現在地と今後

- 【新年特別企画】生成AIを活用した変革が本格化へ。2025年の銀行・証券・保険業界の注力テーマを解説

- 新時代に突入したサイバーセキュリティ。経営アジェンダとしてのサイバーセキュリティ対策と将来態勢

- デジタルとAIが顧客の声を「戦略」に変える。マルチエージェントAIが導く金融マーケティングの未来

- リライトで勘定系を刷新。長野県信用組合様が挑む「ビジネス×システム×人材」三位一体のモダナイゼーション

- 第73回金融ウェビナーのご案内:【新年特別企画】2026年の金融業界の勝ち筋:テクノロジーと人間の創意工夫による新たな価値創造

- トークン化ビジネスの世界的潮流を紐解く。トークン化預金とステーブルコインが切り拓く決済の未来

COVID19(新型コロナウイルス)の感染拡大が始まったのは2020年初頭。それから2年以上が経った今でも、感染拡大と抑制の波を繰り返しながら、いまだ見通しが不透明な状況が続いています。

この間、社会のデジタル化は急速に進み、リモートワークに代表されるように企業は働き方を変え、価値提供の方法さえも変わってきました。まだCOVID19が収束していないとはいえ、変革や飛躍的な成長を実現した企業と、そうでない企業に分かれつつあるのも今の状況です。

今回のウェビナーでは、COVID19によって社会はどう変わったかをまとめ、その社会変化の先にある世界を議論し、さらには日本の金融機関に対する示唆を考察します。

成長を続けた企業は何が違ったのか?

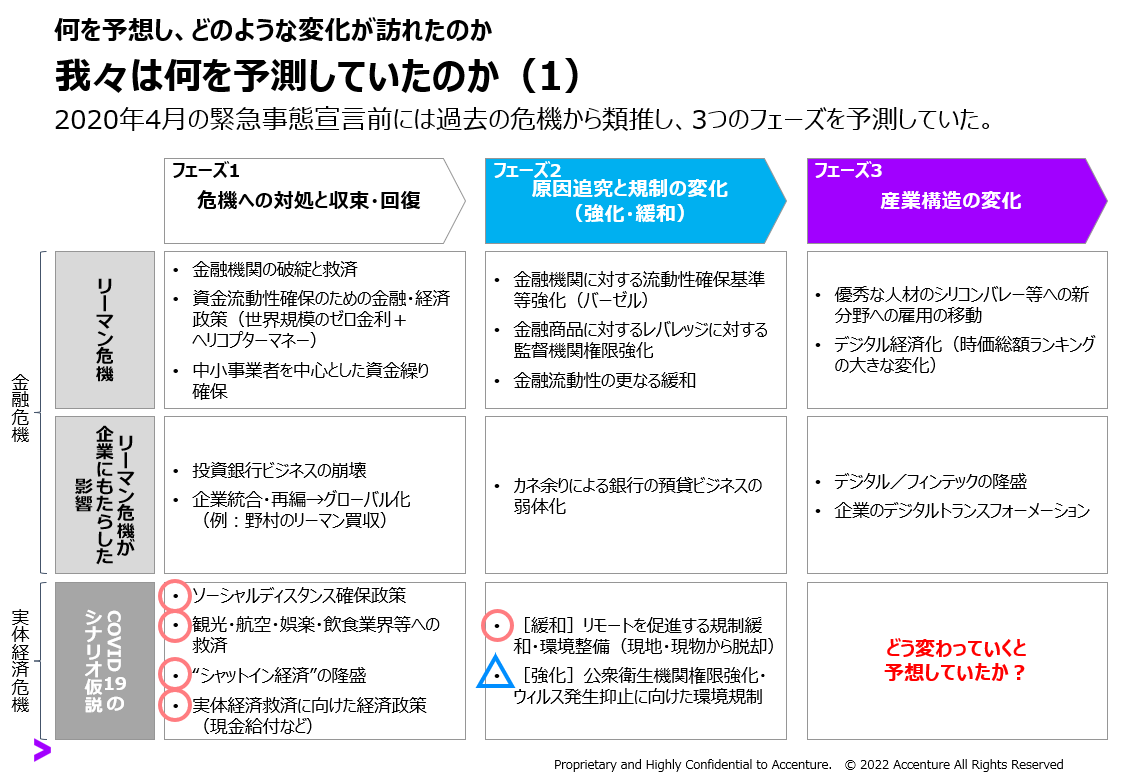

アクセンチュアでは、2020年の緊急事態宣言以前から、COVID19によってどのような環境変化が予測されるか、さまざまな金融機関と過去の歴史を踏まえながら議論を行いました。当時の予測は、どの程度現実のものになったのでしょうか。

上記の図は、過去のリーマン危機(リーマンショック)になぞらえ、三つのフェーズを予測したものです。まずフェーズ1「危機の対処と収束・回復」については、アクセンチュアが立てたシナリオ仮説はほぼ予想通りとなりました。フェーズ2「原因究明と規制の変化(強化・緩和)」については、まだ進んでいないものがあるものの、リモート環境の規制緩和や環境整備は大きく前進しました。

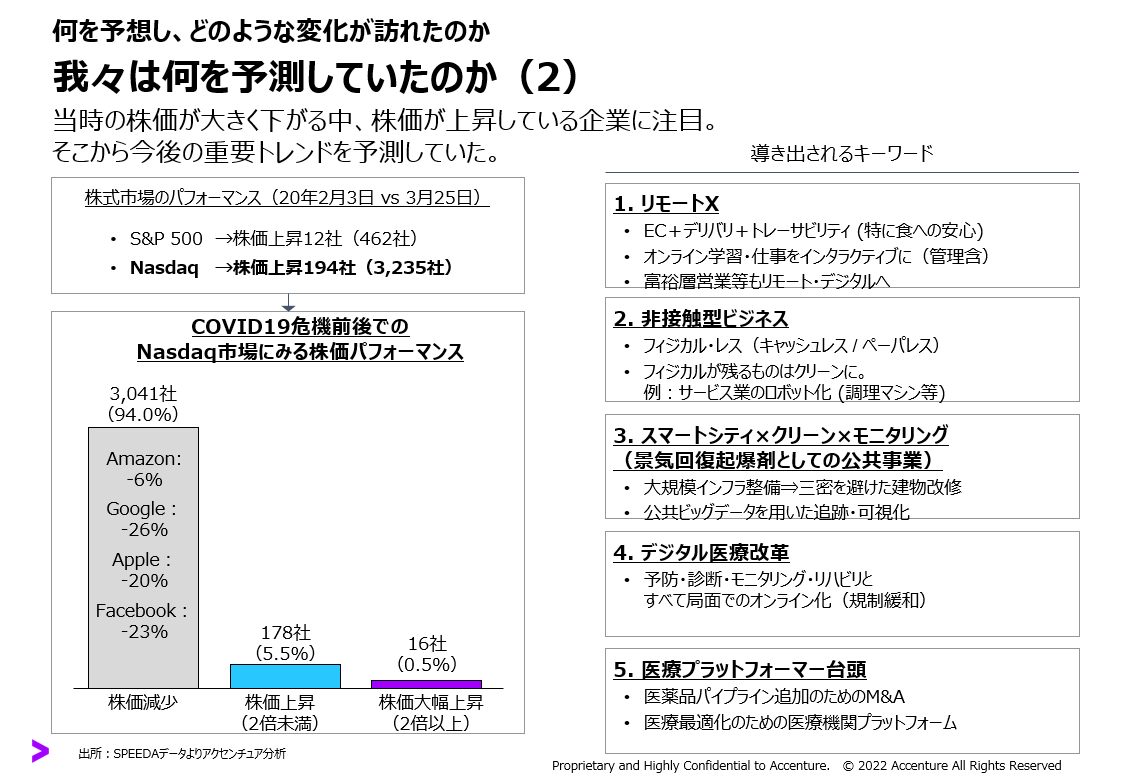

上記は、市場全体の株価が大きく下がる中で株価が上昇している企業に注目し、今後のトレンドについて予測していたフェーズ3「産業構造の変化」を詳しく説明した図です。「リモートX」や「非接触型ビジネス」はおおむね予想通りでしたが、医療・ヘルスケア分野に関しては予測よりも進捗が遅い結果となりました。

COVID19の中においても成長した企業とそうでない企業に分かれます。特に注目したいのは、COVID19以前、上記のフォロワー企業群の中にありながら、それ以降に大きな成長を続けた「飛躍的企業」です。

COVID19期間中の飛躍的企業とフォロワー企業では何が違ったのでしょうか。主なポイントとしては、「ビジネス優先順位再考による競争力の強化」、「テクノロジープラットフォームの再構築」、「投資ポートフォリオ転換」が挙げられます。

飛躍的企業とそうでない企業の違いとしては、ビジネス、テクノロジー、投資の各領域において大胆な変革に取り組んだかどうかが差を生んだと言えるでしょう。

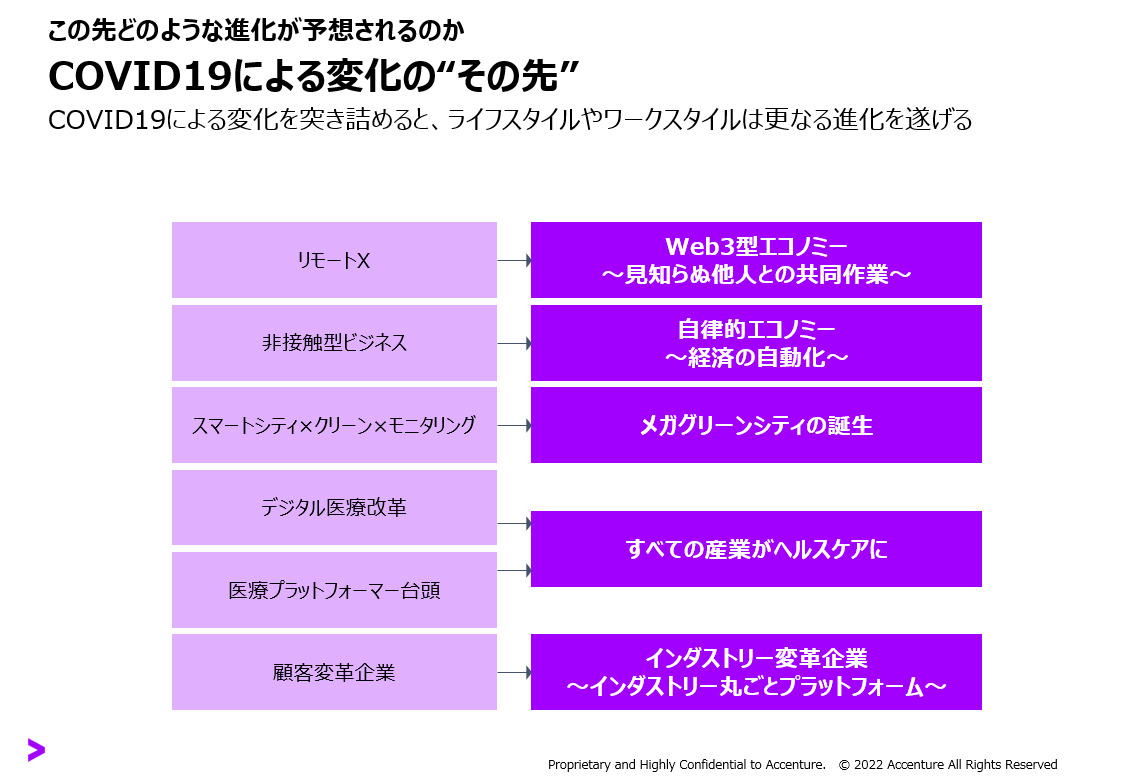

既出トレンドはWeb3や自律的エコノミーへと進化

COVID19によってもたらされた新しいライフスタイルやワークスタイルは、今後も「揺り戻し」とさらなる「進化」の間でせめぎあいを続けていくと考えられます。今回は、さらなる「進化」の方面にスポットを当てていきたいと思います。

先述の「リモートX」や「非接触型ビジネス」などのトレンドの“その先”にあるものを記載したのが上記の図です。例えば、リモートを突き詰めれば、見知らぬ人との共同作業を前提としたライフスタイルやワークスタイルが普及する可能性があります。さらにメタバースやWeb3が本格普及していく中で、メタバースやWeb3を前提とした、世界中の見知らぬ人との共同作業を中心とする新しい経済「Web3型エコノミー」が誕生するのではないかと考えられます。

また、非接触型ビジネスを突き詰めた先にありえるのが、無人での自律的エコノミーです。あらゆるものがトークン化され、デジタル世界でも、物理世界でも、スマートコントラクトやロボットによってトランザクションが自律的に行われる「自律的エコノミー」が誕生する可能性があります。

その一例が三井住友信託銀行様のトークンエコノミーの取り組みです。同行は、あらゆるもののトークン化を目指し、デジタルアセットの効率的かつ良質な発行〜受託・管理サービスの展開を企図しています。この取り組みにおいて、アクセンチュアは権利移転の第三者対抗要件を満たしたブロックチェーン プラットフォーム「axia(accenture token exchange infrastructure)」を準備しています。

その他、グリーン×スマートシティやヘルスケア変革についてはウェビナー本編で紹介しておりますので、ご興味のある方は無料のオンデマンド版にてご視聴ください。

海外との違いと、日本の金融機関への示唆

COVID19は日本の金融機関にも変革を迫りました。発生直後は、まずは事業継続すべく「耐える」ことが求められました。次に、ウィズコロナに対応すべく「変わる」体制が重要となりました。具体的には、ディストリビューションの高度化やオペレーションの高度化、システム・人材・働き方のDXといった事業インフラの高度化が挙げられます。

そして、「耐える」「変わる」の次のフェーズが「成長する」です。今後は、金融をコアとしながら新しい事業へピボットする事業モデルの高度化が必要になります。既に次の成長への「種まき」を初めている企業も多くいらっしゃることでしょう。

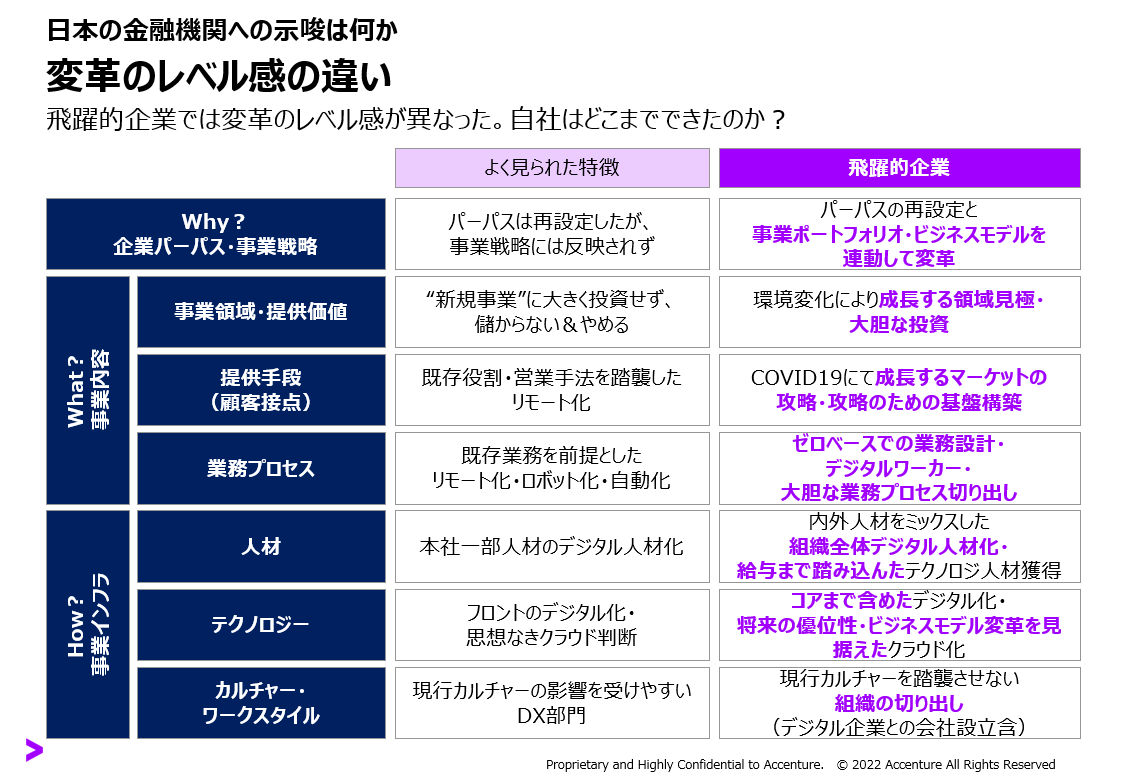

ここで、先述の「飛躍的企業」がどのようなレベルで変革に取り組んだのかを見てみます。下図にある飛躍的企業以外でよく見られた特徴として、パーパスは再設定したものの、事業戦略までは反映されなかったという例がありました。一方、飛躍的企業は、パーパスの再設定にとどまることなく、事業ポートフォリオやビジネスモデルをパーパスと連動して変革しています。

その他の項目についても、成長領域への大胆な投資、業務プロセスの変革、組織全体のデジタル人材化、コアまで含めたデジタル化とクラウド化など、変革に向けて舵を振り切っていることが見て取れます。

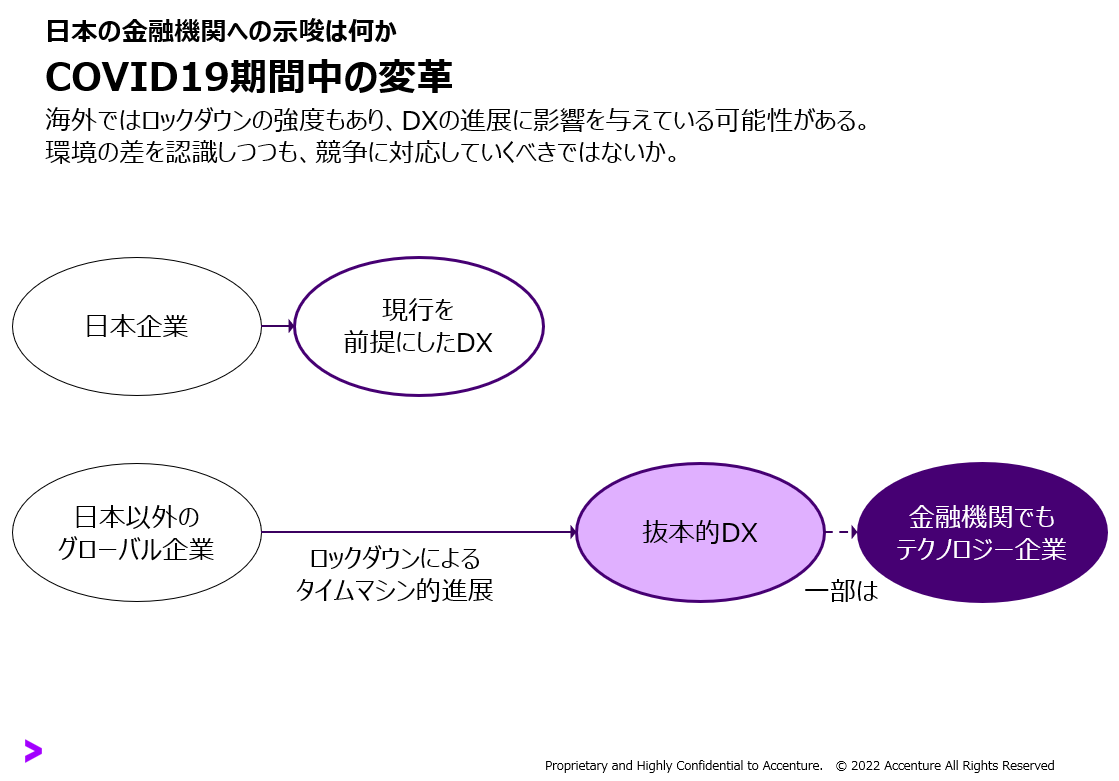

日本の金融機関も外的な力によって変革を迫られましたが、海外ではそれ以上の圧力によって大胆な変革が進みました。結果として、日本は海外と比べて、あまり変革が進まなかったという構図になっています。

海外との明確な違いとしては、ロックダウンの有無があげられます。諸外国ではロックダウンという強制的な措置が取られたことで、いわばタイムマシン的に抜本的DXが進み、自らをテクノロジー企業と標榜する金融機関も出てきました。

このように背景の違いはありますが、日本の金融機関も競争力を強化すべく、飛躍的企業の例のような変革を推進していくべきであることは間違いありません。

今回のウェビナーでは、金融業界の外部へと目を向け、最新の顧客体験の創造に取り組んでいる事例を紹介しました。