このシリーズの記事一覧:

第9回 金融ウェビナー

地方の金融機関は今、人口減少と異業種をはじめとする新興プレーヤーの台頭など、大きな難局に直面しています。近年には再編の動きも加速しており、大胆な変革を今進めなければ、将来の生き残りも危うい状況にあるのです。地方銀行がこの逆境に活路を見出すことは難しいのでしょうか?

地方銀行の変革に、特有の難しさが伴うのは確かです。例えば、変革の推進には業務の効率化が欠かせませんが、地域住民の重要な金融インフラであるが故に、地方銀行は店舗閉鎖や事業・サービス縮小を簡単にできません。また、ロケーションやリソースといった様々な条件を克服しながら、メガバンクや新興勢力との差別化を図り、競争力を強化することが求められます。

ただし、地方銀行を取り巻く環境があらゆる意味で逆境というわけではありません。特に金融の世界で急速に進むテクノロジー革命は、大きな追い風となる可能性があります。市場がボーダレスに拡がるデジタルの世界で、変化へのスピーディーな対応力といった地方銀行の強みを活かせば、マイナス材料を大きなプラスに変えることができるからです。

『DHDバンク』モデルがもたらす可能性

今まさにこうした発想の転換を実践し、大胆なデジタル変革を進めているのが、愛媛県松山市に本店を構え県内外に152の拠点を持つ伊予銀行です。同行が取り組むのは『デジタル・ヒューマン・デジタル(DHD)バンク』というデジタル・トランスフォーメーション・プロジェクト。地域でのプレゼンスを維持し金融インフラとしての責任を果たしながら、生産性向上と新たな付加価値の創出を実現するというのがこのプロジェクトの大きな狙いです。

これまでの銀行では、顧客とのタッチポイント・コンサルティング・オペレーションという3つの主要業務を、基本全て人が進めてきました。しかしDHDバンクは、デジタルの得意分野はデジタルが担い、人は人しかできない高付加価値分野に注力するというコンセプトを中核に据えています。つまり顧客接点とオペレーションをデジタルが、コンサルティングなど創造力・提案力が必要な分野を人が担当することで、これまでにない革新的ビジネスモデルへの転換を実現するというものです。

デジタルバンクと革新的発想の力

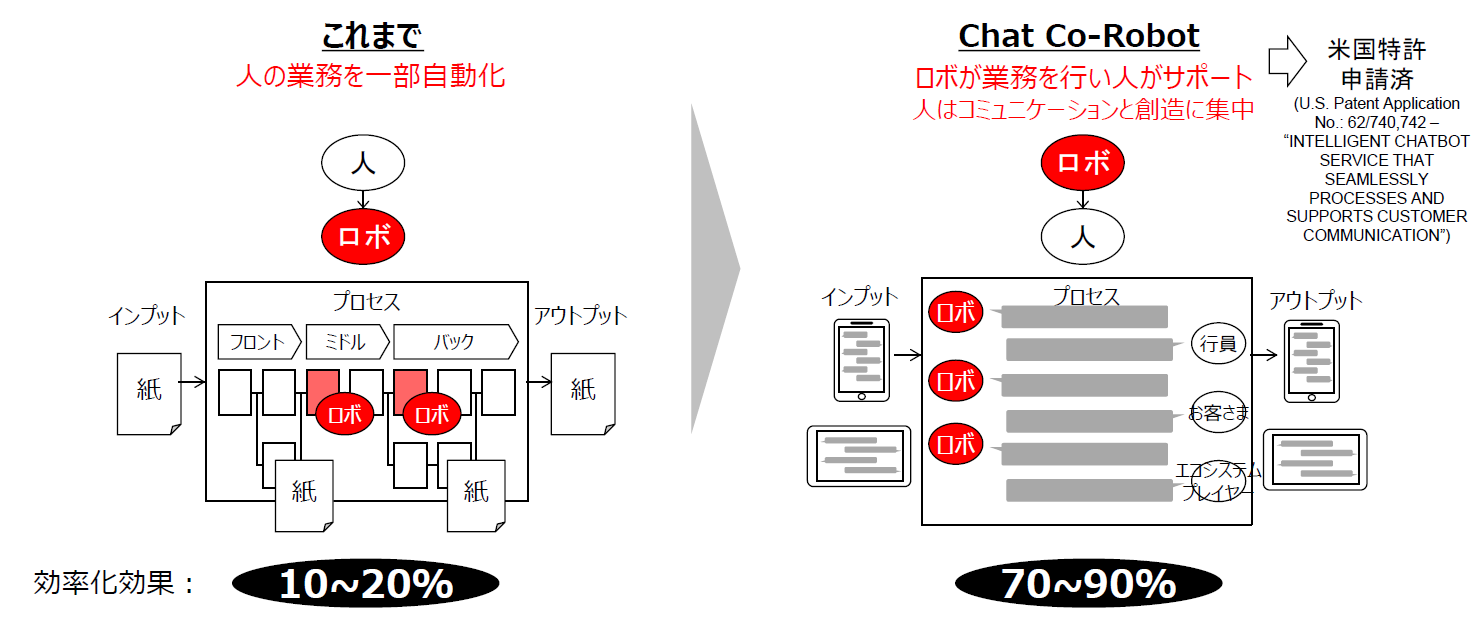

伊予銀行がDHDバンクへのトランスフォーメーションを実現する上で大きな役割を果たしているのが、AIを活用したアクセンチュアの革新的プラットフォーム『チャットコロボット』(Chat Co-Robot)です。顧客・従業員・その他ステークホルダーをチャットとインテリジェントロボットでつなぐこのソリューションによって、人とロボットの効果的連携を実現しました。例えば、人が行う業務の一部を自動化するという従来型アプローチでは、効率化の効果が最大10〜20%程度に限られます。しかしチャットコロボットは、ロボットが業務を行い、人はそのサポートとコミュニケーション、創造的タスクに集中するという真逆の発想を取り入れることで、最大70〜90%もの生産性向上を可能にしています。

Copyright © 2019 Accenture All Rights Reserved

エージェント・システムが持つ大きな強みは、シンプルでわかりやすいユーザー・インターフェイスと業務フローの大胆な効率化をつうじた“フリクションレス”な顧客体験です。しかし、これはあくまでもメリットの1つにすぎません。現在店舗内で活用されているエージェントを行員が持ち出せるようにすれば、行員の持つエージェントが銀行店舗そのものとして機能する、つまり「ブランチ・イン・ハンド」となるのです。伊予銀行が拠点を置く愛媛県の山間部や島嶼部では、人口減少が特に急速に進んでいます。行員がタブレットを持ってこうした地域へ赴き、移動店舗として機能すれば、地域コミュニティに不可欠な金融インフラとして継続的にサービスを提供できるでしょう。

真のデジタル変革実現に向けた鍵とは?

伊予銀行とアクセンチュアは、この大胆なデジタル変革を進めるにあたり、3つの点を特に重視しました。

- 事業の創造的破壊とコスト改革を同時に進める

コスト削減のみに注力すれば、変革に向けた組織の士気が削がれ、価値創造や持続的成長の機会を失う恐れがあります。しかし既存ビジネスの効率化に取り組み、そこで得た原資を新たなサービス・事業の創出に投資するというアプローチを取れば、こうしたリスクは回避できるでしょう。またフロントオフィスに新サービスを創出してステークホルダーの支持を獲得し、その後段階的にバックオフィスの既存資産を置き換えるという「2スピード」の取り組みも可能になるのです。

2.三位一体アジャイルの実践

最新・最適なテクノロジー活用と戦略的一貫性、高いレベルのユーザビリティという条件を同時に備えたソリューション・サービスを生み出すためには、ビジネス・システム・デザインという主要3分野の協働が不可欠です。またアジャイルな環境で迅速にリリースし、試行錯誤を繰り返しながら実用レベルまで段階的に育てていくという考え方も重要になるでしょう。

3.顧客体験を重視したアプローチ

エージェント・システムの開発にあたっては、どのような業務を搭載し、商品の幅をどう設定するかという点が大きな課題となり、業務量が多い分野やコスト効果の高い分野を優先するという考え方も選択肢に挙がりました。しかしそれでは、顧客がデジタルと紙ベースのプロセスを行き来する必要が生じるなど、ユーザー体験を損なってしまいます。短期間の投資対効果だけで判断せず、顧客体験の向上という命題を取り組みの軸に据えることが非常に重要なのです。

今、地方の金融機関が難局に直面していることは事実です。しかし、伊予銀行の取り組みが示すように、この機会を活用し、地方銀行ならではのアプローチで変革を実現すれば、大きなチャンスを生み出すこともできるのです。

「デジタル変革のあるべき姿 – 伊予銀行様DHDバンクを例に」と題したウェビナーでは、伊予銀行 総合企画部課長 石川秀典様、システム部課長 井上浩一様にもご登壇頂き、伊予銀行の先進的な取り組みとデジタル変革のあるべき姿について、さらに詳しく解説しています。