このシリーズの記事一覧:

SDGs/ESGの概念の浸透と共に、企業へのサステイナビリティへの要請が高まっているが、規制や用語が乱立しており、グローバルなフレームワークやスタンダードについては揺籃期にある。

ESGへの取り組みによる企業価値への影響について認識が高まっている中、金融・保険会社として投融資・保険引受先も考慮した取り組みを行いながら、財務・非財務情報をこれまで以上に統合的かつ多次元に勘案し、戦略・ビジネスモデルへの反映、市場との対話・開示を行っていくことが望まれる。

サステイナビリティに関する取り組みについて、ファイナンスおよび企業価値の目線から考察し、金融・保険会社のCFOの役割発揮について論じたい。

現状~アルファベット・スープ~

サステイナビリティあるいはSDGs等の概念が浸透するにつれて、社会や環境配慮の観点を欠いた事業活動は、単なるレピュテーションリスクにとどまらず、企業価値の毀損に直結していく。これらに応えられない企業は、投資に加え顧客や人材も引き寄せられなくなり、企業価値を向上させていくことが極めて困難となっていく。

金融市場においても、世界、日本ともにESG投資は拡大の一途となっている。投資家側のマインドも同様であり、弊社の調査[*1]でも、63%の経営幹部が、例え収益の確保が目的であったとしてもESG活動への投資削減は投資家からマイナスに見られる、と回答している。

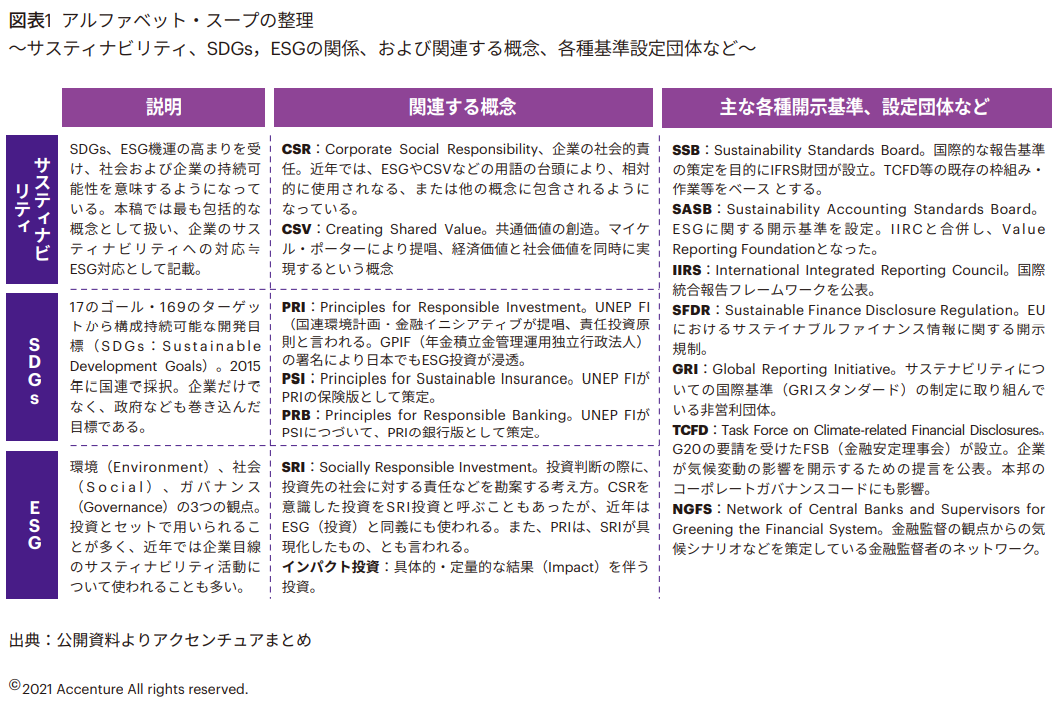

サステイナビリティについて、黎明期を過ぎ様々な概念・用語が百花繚乱の体を成している現状は、特に英語3文字の略語が乱用されていることからアルファベット・スープ(図表1)

とも揶揄され、一連の議論および理解を難しいものにしている。サステイナビリティに関する開示基準や策定団体の統合が始まりつつあるが、今後はグローバルベースでの収斂が加速、高度化を迎えることが必至であり、現在は揺籃期にある。

金融機関・保険会社に求められる取り組み

事業会社がサプライチェーンのサステイナビリティ対応についても考慮しなければならないのと同様に、金融機関・保険会社は、機関投資家として、インベストメント・チェーンに対して、投資を通じた社会的責任を全うするESG投資やサステイナブル・ファイナンスが求められる。

投資に加え融資にもこの動きは波及しており、既にサステナビリティ・リンク・ローンという金融商品が存在する。これは融資先のESGターゲットの達成状況に応じて借入条件が変動する商品で、達成できなければ金利が上昇する。欧米の他に邦銀でも事例がある。

このような仕組みは、特に気候変動の直接的インパクトの大きい損保商品等にも適用可能であり、ターゲットを満たした場合には保険料が低下する商品が登場するものと予想する。

また、規制としても、TCFD(Task Force on Climate-related Financial Disclosures)が気候変動に関する開示の提言を行っていることに加え(図表1)、投資先に適用している二酸化炭素排出量の把握を融資先にも拡大するよう金融庁が計画している。この流れは、保険会社の引受先にも裾野を広げ、さらに対象も二酸化炭素の排出量以外にも拡大するであろう。規制の完成を待って後手に対応するのではなく、規制対応にとどまらない、主体的・戦略的な対応が望まれる。

欧州の金融機関では、サステイナビリティへの対応を明示的に経営活動に取り込むために、役員報酬にサステイナビリティ指標を連動させている例もあり、役員の変動報酬の10%や25%などが連動対象になっている。今後、この趨勢は欧州から拡大すると予想される。

ESGと企業価値

ESG活動と企業価値との間の相関関係については認識が高まっており、M&Aの際にも考慮されるようになってきている。弊社調査*1でも、ESG格付が低い企業群と比べ、同格付が高い企業群は、株主総利回りが2.6倍良かったという結果が出ている。

ESGが企業価値向上に資する理論的な説明としては、①ESGの取り組みの開示による投資家の理解向上による資本コストの減少。流動性の向上(非流動性プレミアムの減少)を含む。②事業・オペレーショナルリスクも含めたリスクの軽減。銀行業について、ESGに注力している銀行群は、ROEの標準偏差が低い(特に金融危機時)という調査結果[*2]もある。③その他に人材の評判・魅力の向上を含むブランド価値の増加などが挙げられる。

日本企業ではPBR 1以下(時価総額よりも解散価値の方が高い)の企業が一定数存在する。これは、リスク要因によるディスカウント、特に最近ではESG対応に起因するESGディスカウントが含まれるのではないだろうか。対話・開示の拡大も企業価値向上の1つのポイントと考えられる。

各社に適したKPIの設定

ESGに関するKPIとして、環境面からは二酸化炭素、紙や水の使用量、という指標から取り組んでいる企業もあるが、戦略・事業と連動し企業価値向上に貢献するKPIを設定し活動することが不可欠である。連動しない活動は、見せかけの所謂“グリーンウォッシュ”や“ESGウォッシュ”となってしまう。規制対応を行うだけであれば単なるコストとなる。

本邦の金融・保険業の中で、優れた統合報告書に選ばれたものであっても、サステイナビリティに関わるKPIの列挙にとどまっているものが多く、目標や計画設定が今後重要となる。

特に欧州の金融・保険会社では、自社および外部へのインパクトといった2軸によるマトリックス(マテリアリティ・マトリックス)を計画と共に開示しており、これにより自社のESGへの取り組みについて説明することが可能となっている。(日本の金融・保険会社では、重要項目(マテリアリティ)の特定にとどまっているケースが多い。)

従来の財務指標を、ESG指標により調整するROESG(ROE=Return on EquityとESGを掛け合わせた造語)のような考え方もある。両者を統合している点は良いが、個社の状況に応じたバリュードライバー、KPIに細分化していく必要がある。

ポイントは、自社の戦略・ビジネスモデルに適したKPIを設定していくことである。

インパクト投資の考えでは、リスク・リターンに加え環境・社会等へのインパクトも加えた3次元での判断軸となっているが、金融・保険会社も従来のリスク・リターンに加え、ESGのような非財務指標の自社企業価値への分析を進めた上で金融・保険会社ならでは指標を選定し、多次元的に運用することが望ましい。

企業価値へ向けたCFOの役割

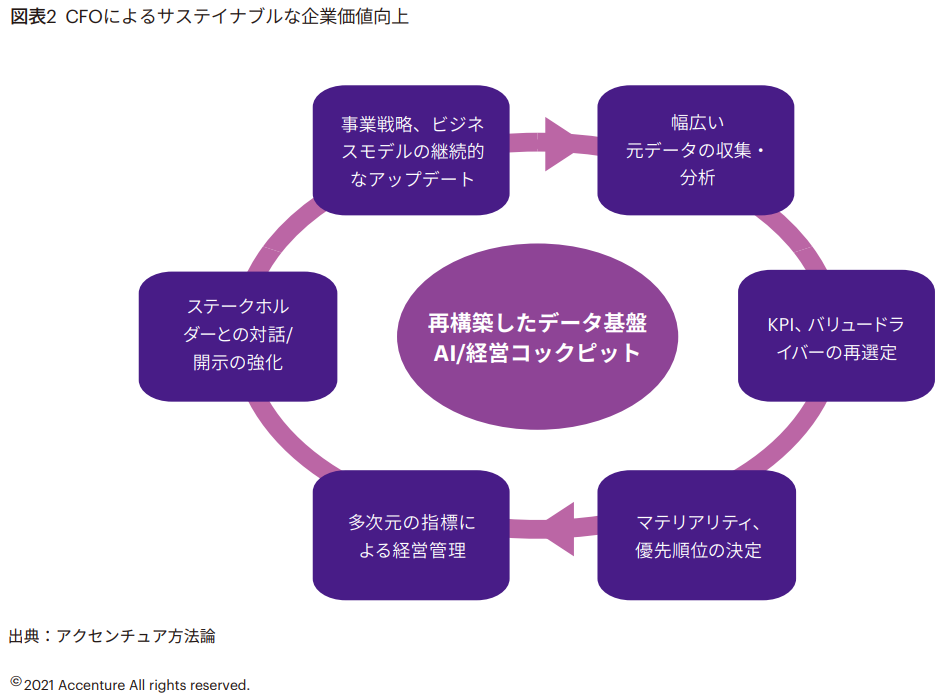

金融機関・保険会社として、投融資・保険引受先のサステイナビリティも考慮した事業判断、マテリアリティを考慮したバリュードライバーやKPIの設定とそれらの優先順位も考慮した多次元的な管理、そしてこれらが戦略・ビジネスモデルと密接に関連し企業価値向上につながるストーリーとして一連の情報を開示することの必要性を述べてきたが、これらの実現にはCFOの役割拡大が欠かせない。

弊社調査[*3]において、68%のCFOが、ESG指標の最終責任がファイナンス部門にあると回答している。これは、非財務情報を通した財務的価値増加の責任がCFOにあることを示している。

価値創造のストーリー構築のために、これまでより包括的に財務・非財務情報を総合的に結びつけることが必要である。そのためには、まずはこれまで以上に多種多様な情報を管理するDWH(データウェアハウス)を再構築する。その上で、財務・非財務のKPIの見直しおよびバリュードライバーの再設定とその優先順位を決定し、これらを多次元的に管理可能な統合的なダッシュボードを装備する。

弊社はAI Powered Cockpitという経営管理ソリューションを提供しているが、このような加速を助けるソリューションも活用すれば、より高度な経営判断をより効率的に行えるであろう。

これらの役割をCFOが担い、“ESGウォッシュ”や規制対応にとどまらない戦略的なサステイナビリティ対応を主導していくことで、サステイナブルな企業価値の向上につながっていくと考える。

*1 Business Future 2021 – Signals ofChange -(2021, Accenture)

*2 Real Returns 2019(2019, GABV)

*3 CFO Now: Breakthrough speed forbreakout value(2021, Accenture)

FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。