このシリーズの記事一覧:

今回のアクセンチュア金融ウェビナーでは、「Capital Markets 2025 – 証券ビジネスの再創造に向けて」と題し、未曾有の構造変革期にある証券業界の将来展望について4名の有識者で講演を行いました。

トレーディング、ウェルスマネジメント、アセットマネジメントといった証券の主要ビジネスの変革の展望に加え、変革を新たな成長機会とするためのアドバイスモデル変革、データアナリティクス活用、抜本的なコスト構造改革の取り組みについて、先進事例を交えて解説しています。ぜひご視聴ください。

証券業界の現状およびメガトレンド

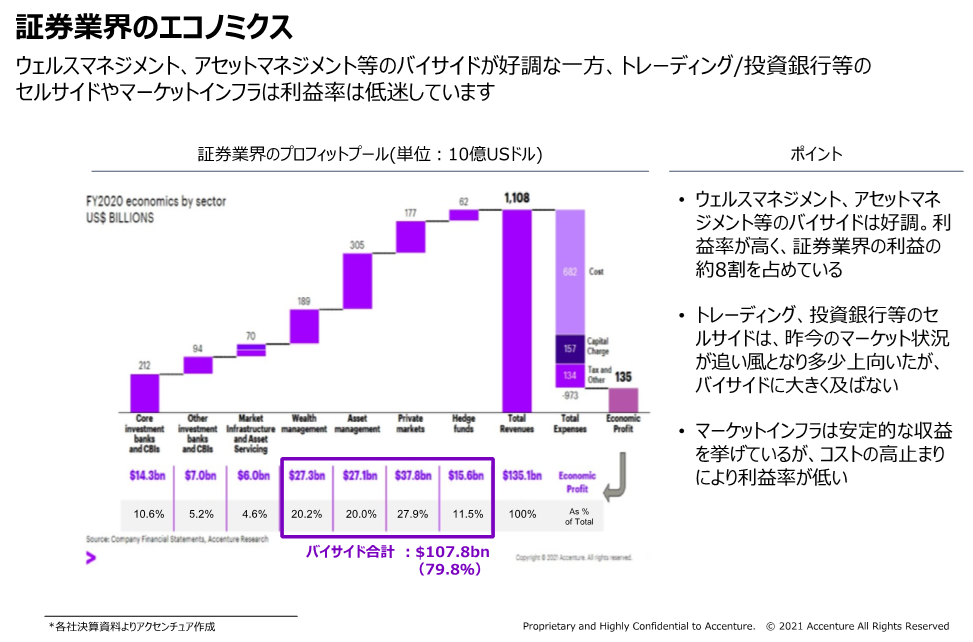

2020年の証券業界は株式市場の回復を受けて収益が部分的に持ち直したものの、業界の利益の約8割がウェルスマネジメント、アセットマネジメント等のバイサイドによって占められており構造的な偏りがあります。トレーディング/投資銀行などのセルサイドは上向きではありますが伸び悩んでいる状態です。また、マーケットインフラにおいても収益は安定しているもののコストが高止まっているため利益率の向上が課題となっています。

こうした収益状況にある証券業界の各領域のトレンドをもう少し具体的に見てみましょう。整理すると、以下のようになります。

セルサイド トレーディング/投資銀行

セルサイド全体の業績が厳しく、根本的な収益構造は変化していません。中核業務である株式取引、デリバティブ、FICC、コーポレートアドバイザリー等の収益が年平均3%の減少傾向にあり、他方、経費率は2010年からの10年間にわたって65%前後に高止まっている状況が続いています。

バイサイド ウェルスマネジメント

AUM(預かり資産残高)が大規模かつ急速に成長しています。資産運用ビジネスは変革タイミングにあり、プライベートエクイティ等を加えたポートフォリオ運用の強化が進むと見られます。一方、手数料は競争の影響によってAUMと比べて収益性が悪化しており、各種の費用も利益を圧迫しています。顧客接点においてはデジタル化が急速に進歩しており、深い顧客理解に基づく踏み込んだサービスとデジタル化された体験の創出が今後のビジネスの鍵となります。このニーズは以前から指摘されていましたが、およそ3〜4年の前倒しで進行していると見られます。

バイサイド アセットマネジメント

アセットマネジメント業界全体のAUMは2018年から2019年の間で約15%増加しており、金融緩和や株高などによる市場の活況に連動して収益増加がトレンドとなっています。しかし低金利は常態化、手数料競争も変わらず激しいため、同じ期間でも収益は1.6%しか伸びておらず、継続的な課題といえます。また、この期間のコスト増は1.9%であるなど、コスト比率は高止まりの状態が続いています。コスト構造の抜本的な転換が必要です。

領域ごとのキーアジェンダと変革の方向性

以上のようなトレンドを踏まえ、今後のキーアジェンダとなる要素をアクセンチュアでは次のように整理しています。

トレーディング/投資銀行のキーアジェンダと変革の方向性

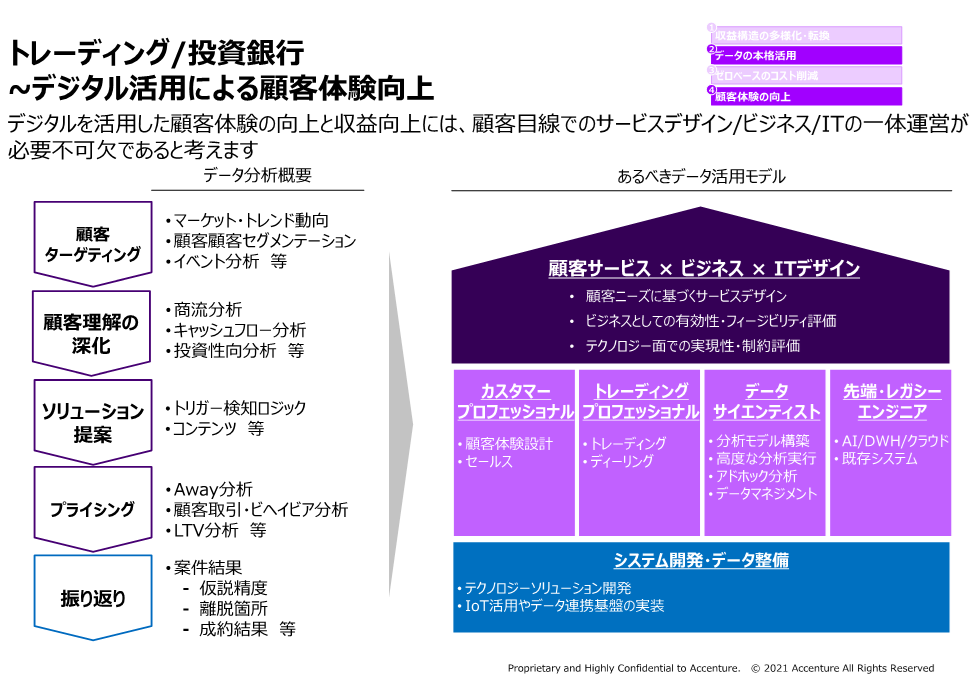

自社の競争優位性が実証されている領域を見定め、そこへリソースを集中的に投入していく必要があります。加えて、潜在顧客の掘り起こしや金融機関以外へのサービス展開を含めたビジネスの再構築に着手すべきと考えます。言わば、中核ビジネスの選択と集中です。これを遂行するにあたり、下記の3点がトレーディング/投資銀行における重要アジェンダです。

1.抜本的なコスト削減

2.データアナリティクスの本格活用

3.顧客体験の刷新

コスト構造を改革して業務全体の効率化を推進しつつ、トップライン向上に貢献する施策を同時並行的に行う時期であるといえます。

具体的な変革の方向性として、データアナリティクスの活用においては「1:戦略的プライシング」「2:予測分析を活用した顧客理解の深化」「3:ターゲットに基づく能動的アプローチ」「4:セールスパフォーマンスの高度化」といった目的をクリアしながらデジタル活用による顧客体験の刷新を目指します。並行してオペレーティングモデルでは「1:データ構造・プロセスの見直し」「2:クラウドの活用によるコスト効率改善」「3:グループ内の機能配置見直し」といったテーマに取り組むことでコスト構造を見直します。

ウェルスマネジメントのキーアジェンダと変革の方向性

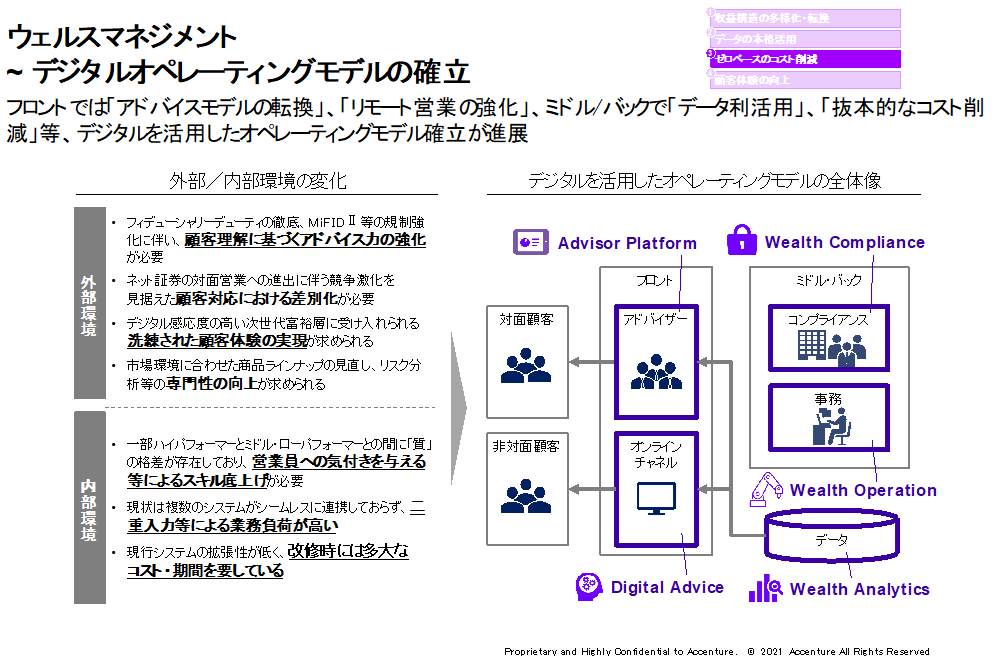

近年、ウェルスマネジメントに重点を置く金融機関が増え、顧客接点のデジタル化も進んでいるのがグローバル全体の傾向です。AUMが伸びている一方で利益の伸長は十分に追随しておらず、収益のインパクトが小さくなっています。こうした課題に対して、テクノロジーと人材を適切に組み合わせ、パーソナライズされたサービスを幅広い顧客層へ提供できるかどうかが成功の鍵を握っています。喫緊の取り組みのテーマ/領域は次の4点に集約できます。

1.B/Sモデルによる収益源の多様化

2.データドリブンでのニーズ把握・マーケティング

3.デジタルと人を融合したハイブリッドアドバイス

4.デジタルオペレーティングモデルの確立

ウェルスマネジメントでは、金融資産の売買だけではない収益源の多様化や、フィナンシャルグループを横断する取り組みなど、総合力をいかに発揮できるかが重要となります。アメリカではハイスキルなアドバイザーが1 to Manyモデルのアドバイスを展開するなど、デジタルシフトとノウハウの蓄積・活用が進んでいます。

ウェルスマネジメントにおける具体的な変革の方向性として、直近6年間で売上30%成長を実現しているMorgan Stanleyのケースを参照すると、「1:総資産営業モデルへの転換」「2:収益源の多角化・多様化」が主要なアジェンダとして挙げられるほか、「3:データアナリティクスを活用した営業モデル」ではNext Best Actionの仕組みを実現することで、顧客の取引振りを見ながら事業承継や相続、不動産ニーズに至るまで、幅広い打ち手が可能となります。

なお、ウェルスマネジメントにおける「4:デジタルオペレーティングモデルの確立」としては、アドバイスモデルの転換やリモート営業強化、データ利活用といったテーマのほか、ウェルスコンプライアンスが特に重要な検討事項となります。

アセットマネジメントのキーアジェンダと変革の方向性

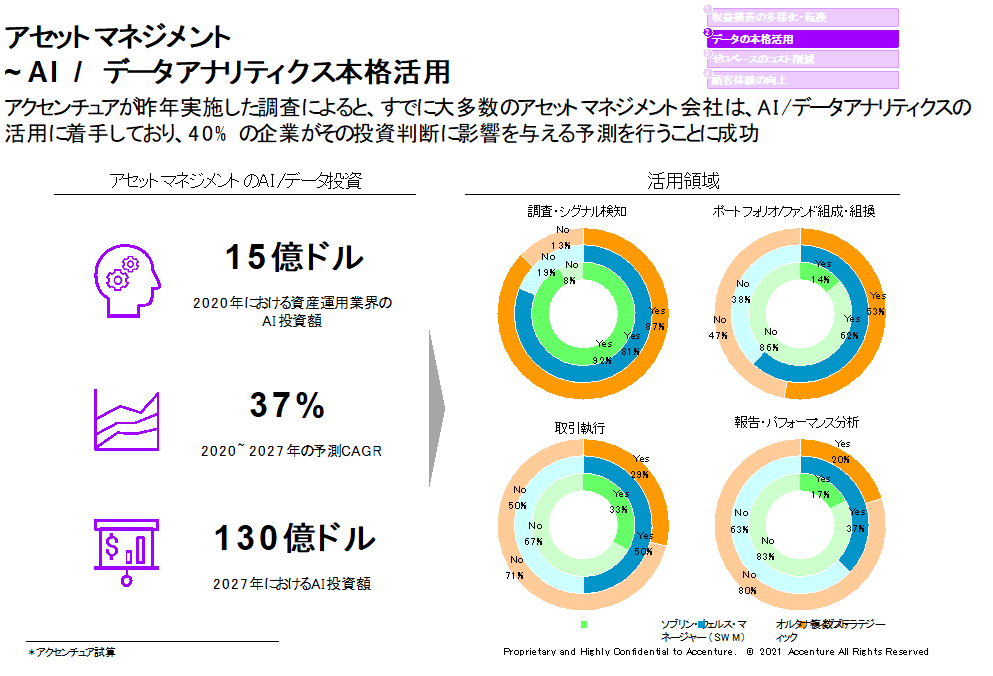

低金利の常態化や手数料競争の激化など、従来の規模の経済では収益性を求めにくくなっています。そのためアセットマネジメントの領域では、新規の収益源の獲得を目指すのか、新規の投資を実行するのかなど、具体的な取り組みの検討がトレンドです。アクセンチュアでは次の3つがキーアジェンダであると考えています。

1.商品開発力の強化

2.データアナリティクス活用による顧客体験向上

3.オペレーティングモデルの変革

アセットマネジメント領域では様々な商品開発が進んでいますが、伝統的な商品の収益は限定的です。オルタナティブへどう転換し、どのように管理するのかといった手法は未だ確立されておらず、これから活発化していくと考えられます。

変革の方向性として大きいのは「AI/データアナリティクスの本格活用」です。アクセンチュアが2020年にソブリンファンドやヘッジファンドを含む40社を対象として実施した調査では、すでにAI/データアナリティクスには15億ドルが投資され、2020年〜2027年のCAGRは37%であると予測されています。

また債券や株式、プライベートエクイティ、不動産の各領域においてもAIへの期待がグローバルレベルで高まっています。ユースケースごとに生成される実証済みのアルファは10〜100 bpsと推定されており、どの運用ストラテジーであってもAIの活用は加速すると見られます。

まとめ――証券ビジネス再創造への4アジェンダ

以上のように、証券業界ではバイサイドは好調であるものの、セルサイドは利益の拡大が構造的に難しい状況が今後も続くと見られるため、トップライン向上とコスト構造の改革を同時並行で実施する必要があります。改めて今回のポイントを整理すると以下の4点に集約されます。

1.収益構造の多様化・転換

2.データアナリティクスの本格活用

3.デジタルを活用したオペレーティングモデルの刷新

4.顧客体験の再構築

本ウェビナーでは、より詳細な各施策の解説、AI/データアナリティクスの実践的な事例の紹介が盛り込まれています。