このシリーズの記事一覧:

日本共済協会「共済と保険」2020年7・8月合併号 掲載記事のご紹介<全3回>

デジタル技術の発展は、さまざまな分野で従来のビジネスの在り方を変えつつあります。保険業界も例外ではありません。デジタル技術の革新がもたらすビジネス環境の変化の中にあって、変革を迫られている保険会社の事業戦略やビジネスモデルの在り方について、アクセンチュア株式会社のマネジング・ディレクターで、ストラテジーグループ 保険 プラクティス アジア太平洋・アフリカ・ラテンアメリカ・中東地区統括の大喜多雄志氏にご寄稿いただきました。

はじめに

生損保含め保険業界においてデジタル化はこの数年で大きなトレンドになりました。各社の動きを見ていても、重要な経営課題となっていることに疑いの余地はありません。本稿では、保険業界の現在および将来の動向、先進的な事例などを通じて、保険会社が今後のデジタル化をはじめとした環境変化にどう対応すべきかを考察していきます。

1.来る“創造的破壊”の波

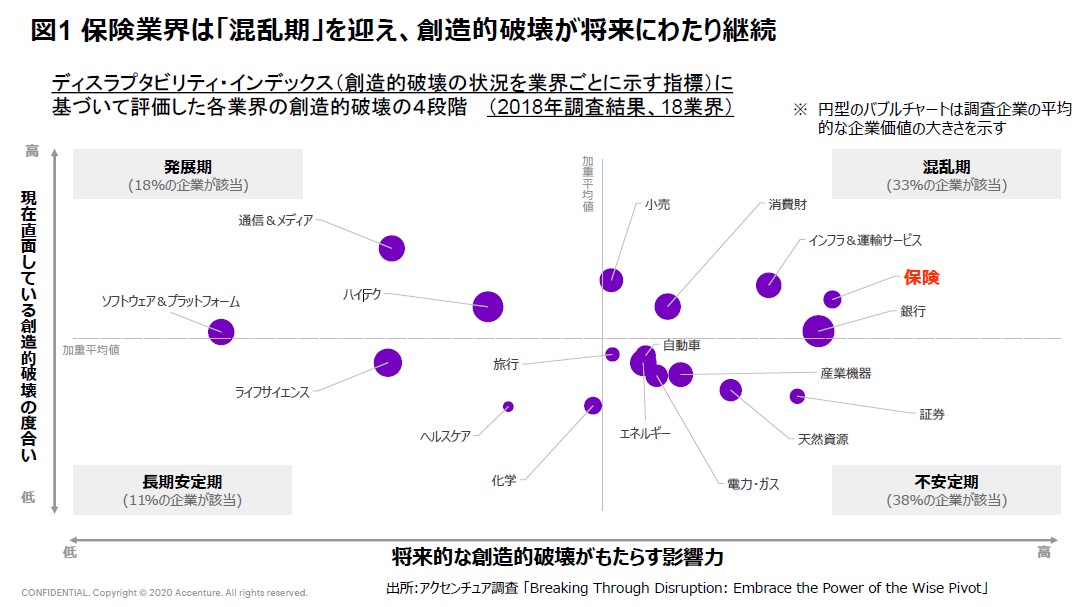

アクセンチュアが日本を含む18業界10,000社を対象に創造的破壊の状況を示す指標「ディスラプタビリティ・インデックス」を用いた調査では、現在直面している創造的破壊の度合いと将来的な創造的破壊がもたらす影響力に基づき、各業界の創造的破壊の段階を4つに分けて評価しました。その中で保険業界は「混乱期」に位置付けられています。

● 長期安定期:創造的破壊が起き始めているが、企業は引き続き構造的な恩恵を享受し、安定した業績を上げているため、危機的な状態ではない状態

● 発展期:新たな創造的破壊者が次々と現れ、破壊が頻発しているため、競争優位性が短期間しか持続しない状態

● 不安定期:創造的破壊の進行は現時点で緩やかだが、将来的に破壊の影響を受けやすい状態

● 混乱期:環境の変化が激しく、従来の強みが弱みに変わりつつある状態

図1の縦軸で示されている現在直面している創造的破壊の度合いをみると、保険業界は全業界で4番目に強い影響を受けていることがわかります。2017年の前回調査では不安定期にあった保険業界は、わずか1年で混乱期へ突入し、急速な変化の波にさらされていると言えるでしょう。

横軸をみると、保険業界は将来的な創造的破壊がもたらす影響力が最も大きい業界となっており、保険業界に続いて銀行、証券と金融業界が上位を占める傾向は過去3年間の調査結果を見ても変わっていません。

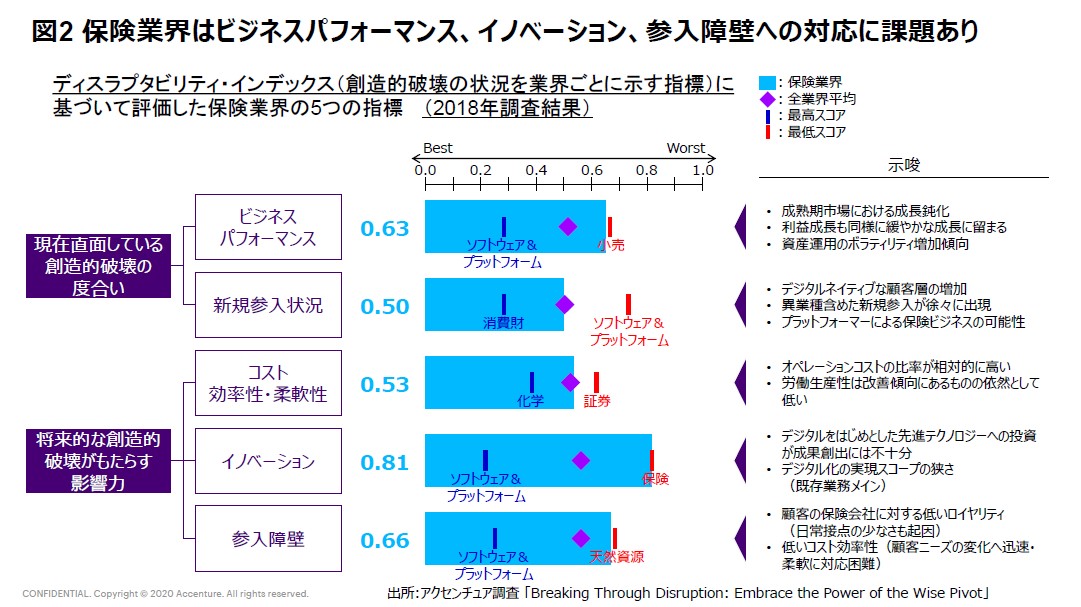

なぜ保険業界は混乱期に至ったのか、将来的な創造的破壊の影響を最も受ける可能性があるのかについて、5つの要素に分けて概観していきます(図2参照)。

【要素1】ビジネスパフォーマンスの指標は全業界中下位2番目

トップライン・ボトムラインの成長は鈍化傾向にあり、これは市場でのポジショニングを弱める要因になりかねません。国内の保険市場は成熟期に入っていることが明白である中、今後はボトムラインの改善がより求められるようになるでしょう。

【要素2】新規参入状況の指標は全業界中ほぼ中位

保険業界は規制産業ということもあり、新規参入は他業界と比べても進んでいるとはいえない状況にあります。

しかし、所謂デジタルネイティブ(日本では1980年前後生まれ以降が該当)が本格的に顧客層となっていく段階において、異業種等からの参入はデジタル化が途上の保険会社にとっては脅威となる可能性があります。実際にグーグルやテンセント等をはじめとしたデジタル・プラットフォーマーによるインシュアテック関連投資が増加傾向にあることに加え、Root Insurance、Policy Bazaar、Oscar Healthといったインシュアテック・ユニコーン企業の存在感が増してきています。

【要素3】コスト効率性・柔軟性の指標は全業界中ほぼ中位(下位8番目)

保険ビジネスは比較的高い事業コストで支えられており、この傾向はこれまでも変わっていません。実際に国内主要保険会社における過去5年の事業コストは収入保険料に比して増加しており、この傾向は生保会社のほうが顕著です。

【要素4】イノベーションの指標は全業界中最下位

デジタルをはじめとした先進テクノロジーへの投資が成果創出には十分なものとなっておらず、保険業界でのイノベーションは最も遅れている状況にあるといえます。先進テクノロジーに対する投資額は18業界中下位3番目にとどまり、これは金融業界で最も低い水準となっています。

【要素5】参入障壁に対する守りの指標は全業界中下位2 番目

顧客ニーズの高まりが不可逆的に進行していく中、顧客の保険会社に対するロイヤリティは低い傾向が続いています。そもそも「万が一の時」のための保険というビジネスの特性上、顧客接点は相対的に薄く、顧客との関係性を向上する機会自体が少ないことが起因していると言えるでしょう。また、顧客ニーズの多様化は保険市場の断片化を促進することとなり、他業界と比較しても低いコスト効率性のままでは、この変化に十分に対応することは難しいと考えられます。

保険業界は、規制による参入障壁を除くと、異業種等による新規参入余地が広がる構造になってしまっていると言えるかもしれません。

2.創造的破壊の震源地となる“顧客主導型のリスク対応”

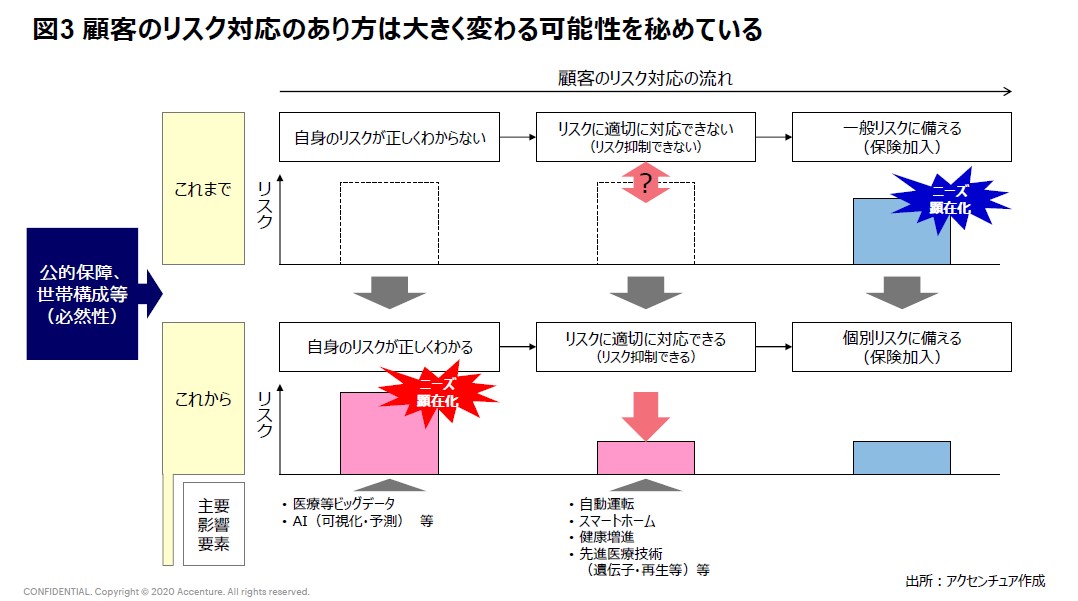

混乱期における保険会社にとって、創造的破壊の波にどう対応していく必要があるのでしょうか。そのカギは創造的破壊の震源地である顧客の意識・消費活動(リスクへの対応のあり方) の変化にあると考えます。

ビッグデータ・AI・IoT・先進医療技術をはじめ、テクノロジーの進化は今後ますます加速していくことが予測されます。テクノロジーが広く顧客に浸透していくポスト・デジタル時代においては、顧客の保険加入の流れは以下のような顧客主導型のリスク対応へ変容する可能性があります。

① 誰よりも早く顧客自身が、将来における自身のリスクを正しく把握できる

② 把握したリスクに適切な手段で対応できるようになる。結果、顧客のリスクは抑制される

③ その時点でどうしても抑制できなかった個別の(パーソナライズ化された)リスクに対して保険を求めるようになる

顧客自身が早期にリスクを把握できるようになり、リスクへの対応が、万が一時の保険からリスク抑制にシフトする可能性があります。アクセンチュアの試算では、2030年時点の国内において、約30%の顧客がこうした顧客主導型のリスク対応層になると想定されます。

その予兆は出始めています。アクセンチュアが実施した日本を含む全世界の47,000人におよぶ消費者調査からは5つの傾向が見えてきます。

A)リアル・デジタルチャネル間のよりスムーズな連携を求めている(デジタルチャネルの台頭)

顧客は保険に関する一連の局面においてオムニチャネル体験(対面、電話、Web等のあらゆる顧客接点における最適な体験)を望んでいます。特筆すべきは、加入前の情報収集において、42%の顧客がオンラインチャネルを使っており、保険会社の対面(14%)・コールセンター(14%)の活用を大幅に上回っているという点です。このような状況では、情報収集後に加入につながらず、別の選択肢も含めて情報収集や検討を続けるかもしれません。

B)自分のために作られた商品・サービスを求めている

パーソナライズ化は特にこの数年取り上げられることの多いトピックですが、今回の調査では半数近くの48%の顧客が自身のデータを活用した商品・サービスの提供を望んでいることがわかりました。

C)顧客ニーズに合わせた複数商品・サービスのワンストップ提供が求められている

保険商品・サービスに留まらない総合的な顧客体験・課題解決に対するニーズが高まっています。例えば顧客が対価を支払っても価値があると感じているのは、ホームセキュリティパッケージ(67%)、在宅医療パッケージ(65%)、ヘルス・ウェルネスパッケージ(64%)といった、より日常に踏み込んだサービス提供です。

D)明確なメリットがあれば個人情報を提供することに肯定的である

パーソナライズ化された保険商品・サービスやパッケージは、顧客の情報に基づいて実現されます。80%以上の顧客が、より安価な商品、より早い・簡単なサービス、自身の状況に応じたリスク管理サービス等を享受することに対し、自身の情報提供に前向きな姿勢を示しています。2年前の調査では57%に留まっていたことからも、顧客の意識の変化は急速に起こっています。

E)企業に対する信用が益々重要視される

パーソナライズ化を前提とした個人情報の提供が進んでいくにつれ、企業に対する信頼性がより問われるようになります。その点、伝統的な保険会社はデジタル企業に比べて顧客からの信頼ははるかに高いです。ただし38%の顧客が情報セキュリティに関する問題が起これば保険会社を変更すると回答しており、情報セキュリティに万全の備えを持つことと、顧客との過去の信頼関係に過度に依存せず新たな付加価値を提供していくことが求められるでしょう。

詳しくは日本共済協会「共済と保険」2020年7・8月合併号P.2~P.6をご覧ください。