このシリーズの記事一覧:

2024年から開始された新NISA制度は抜本的拡充・恒久化が図られたことから投資家の一層の拡大が予想される。証券各社が新規顧客の囲い込みを目的にサービス拡充を急ぐ中、ネット証券大手のSBI証券と楽天証券は昨年後半から国内株式の取引において証券取引手数料の無料化を相次いで開始。

手数料の無料化がいち早く始まった米国では、業界再編やAI活用が進んだことでビジネスモデルの変革の契機となった。

国内リテール証券会社におけるAI活用の余地はまだまだ十分にあり、変革期における差別化要素となり得る可能性を持っている。本稿では昨年から話題となっている生成AIの利用を前提にAI活用の可能性について考察を行いたい。

リテール証券は業界変革期に

米国では2019年のチャールズ・シュワブによる手数料無料化を契機に競争が激化、チャールズ・シュワブによるTDアメリトレード、モルガン・スタンレーによるイー・トレードの買収など、リテール証券会社の大型再編につながった。米国のリテール証券各社では手数料を無料化する代わりにマネージド・アカウント(アドバイザーによる一任運用)における残高連動の手数料収入や、個人投資家からの売買注文を超高速取引業者などのマーケットメーカーへ回送することによる手数料収入など代替収益の確保が進んだ。また、高い金利を背景に富裕層の資産を担保に投資資金を貸し付けて金利収入を得るなど、リテール証券会社のビジネスモデルが大きく変化した。

収益に占める証券取引手数料の比重が未だ大きく、低金利の続く日本のビジネス環境では、今後の変化を一概に言えないが、業界自体が大きな変革期にあることは間違いない。

AI活用の推進

米国ではビジネスモデルが転換する中で大手リテール証券各社が競争力確保に向けてAI活用に取り組んできた。業界大手のモルガン・スタンレーやチャールズ・シュワブは莫大なIT投資を毎年続けているが、その中でもAI活用は重要な戦略と位置付けられ、自社エンジニアによる内製化を基本とし、他社へのノウハウや情報流出を防ぎつつ独自のAI活用によるサービス拡充を図っている。

モルガン・スタンレーを例にすると、マスリテール向けのオンライントレードから始まり、超富裕層向けのプライベートバンクまで顧客資産に応じたサービス連携においてAI活用が全社的に広がっている。

買収により獲得したネット証券大手のTDアメリトレードのオンライン・プラットフォームはマスリテール向けの顧客サービスに特化、顧客の取引動向や資産ポートフォリオ等をAIにて分析し、より高度なサービスを提供すべき顧客を選別している。顧客は自身の取引資産が増えるにつれてポートフォリオの見直しのアドバイスや他の商品へのガイダンスを適切なタイミングで受けることができる。また、取引資産の増加に伴いコールセンターのファイナンシャル・アドバイザーからアドバイスを受けられるようになるが、アドバイザーはAIによる顧客資産の分析結果を確認しながら適切なアドバイスを行える仕組みが出来上がっている。

国内のリテール証券会社におけるAI活用は個々のビジネス部門の個別最適を目指したものとなりがちであり、部門単独での採算を重視してしまうことから投資規模も小さく、得られる効果も限定的となっている。一方で米国のリテール証券大手におけるAI活用は全社最適の視点で活用が進んでいるのが大きな違いと考える。

AI活用は次のステップへ

昨年から話題となっている生成AIは学習データを元に結果を予測したり、あらかじめ決められた行為を自動的に行ったりするような従来のAIとは異なり、ディープラーニングによって自ら学習を重ね、新たなオリジナルコンテンツを生み出すことができる。特に文書生成は人間が書いたような自然で高精度な文章を生成できることからチャットを媒体とした利用者とAIとのコミュニケーションを飛躍的に向上させることができる。また、生成AIは利用者との会話を自動的に学習することで、過去のやり取りを踏まえた回答が可能であり、利用者からすると生成AI自身があたも人格を形成しているかのように感じることができる。

リテール証券における活用

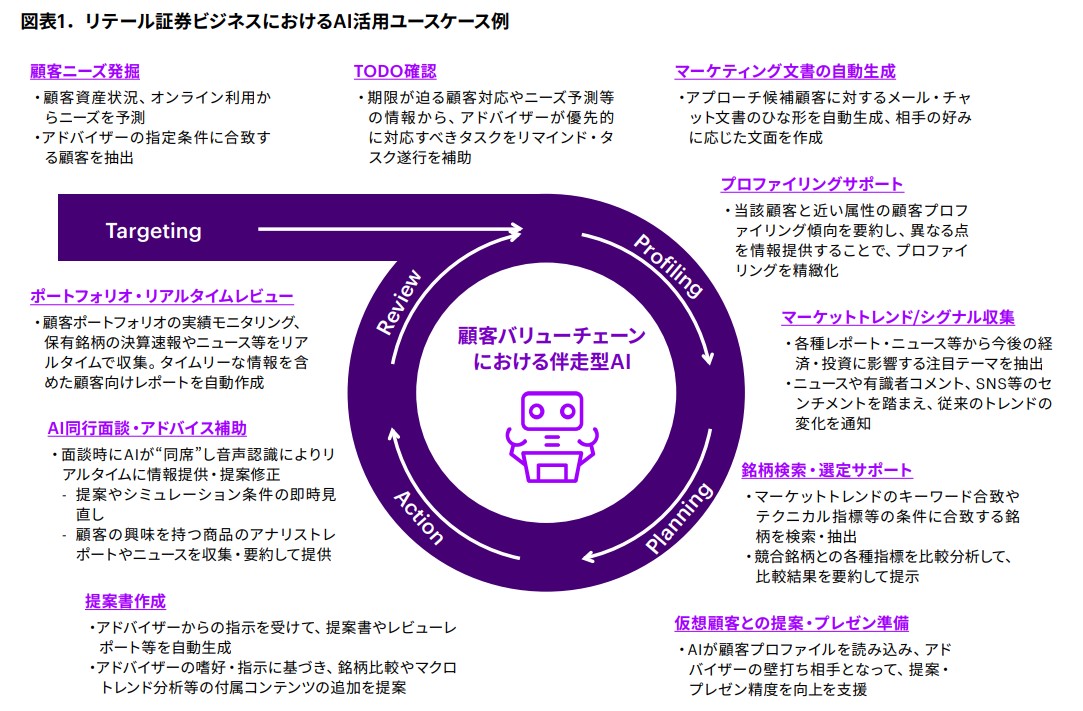

生成AIによる文書生成、情報収集・分析機能の活用を前提に弊社の考えるリテール証券ビジネスにおける活用ユースケースを示す。(図表1:リテール証券ビジネスにおけるAI活用ユースケース例)

いずれのユースケースも実用化に向けては試行錯誤が必要な段階ではあるが、技術的には十分に実現可能なものばかりである。

“顧客ニーズ発掘”ケースでは、より高度なアドバイスを欲している顧客や、潜在的な富裕層などをAIが識別し、アドバイザーやコールセンターへのトスアップを想定。自社の顧客の中で正しくリーチできていなかった潜在顧客を抽出し、新商品やサービスのガイダンスを適切に行えるようになる。

“銘柄検索・選定サポート”ケースでは顧客から特定のテーマやキーワードで銘柄選定を依頼された際に、国内外の上場会社のIR情報、マーケット・トレンド、ニュース・SNS情報をベースに銘柄を選定し提案書のドラフト作成を想定。提案時のアドバイザーの負荷を軽減しつつ顧客サービスの向上を図ることができる。

“AI同行面談・アドバイス補助”ケースでは、AIが顧客との対面や電話での面談に同席、音声認識によりリアルタイムで会話の内容を理解。会話の状況に応じてアドバイスの元となる情報収集及び提案につながるレポート生成を行い、アドバイザーサービスの質の向上が図れる。

これらのAIユースケースは、大きく2種類のAI活用シーンに大別できる。

1.アドバイザー向けAI:

ファイナンシャル・アドバイザーに伴走する相棒的な存在として、顧客への各種アドバイス業務を手助けする機能を提供するAIであり投資情報分析、企業情報分析、ポートフォリオ最適化などの提案における素案を作成。これによりアドバイザーの生産性が向上する。

2.顧客向けAI:

マスリテール層の顧客に対しては、人間によるアドバイスの代替として、各種の情報提供を行う顧客向けAIが実現できるのではと考える。直接的なアドバイスはできないまでも、顧客からの質問に対し、顧客の希望や現在のポートフォリオを加味し顧客向けにカスタマイズされた投資情報をAIが回答することで、顧客は幅広い投資情報を簡単に引き出すことができるようになる。

導入における課題

一方で課題もある、生成AIは過去の学習データを駆使して情報を整理し文章を作成することは得意であるが、事実と異なった情報や独自の判断のもと、ありもしない情報をもっともらしく生成して回答してしまうことがある。そのため、導入の際にはAI基盤側で情報の妥当性を検証する仕組みが必要である。また、学習対象とする情報の精査に加え、AIから提供する情報そのものの正しさについて検証するプロセスが必要である。

また、全ての顧客接点(ネットからの照会、コールセンターとの会話、対面アドバイザーとの会話など)で個々の業務プロセス毎に特化したAIエンジンが乱立すると、アドバイザーや顧客に過去のやり取りを踏まえた一貫した回答ができなくなる可能性がある。

エンタープライズAIプラットフォームの必要性

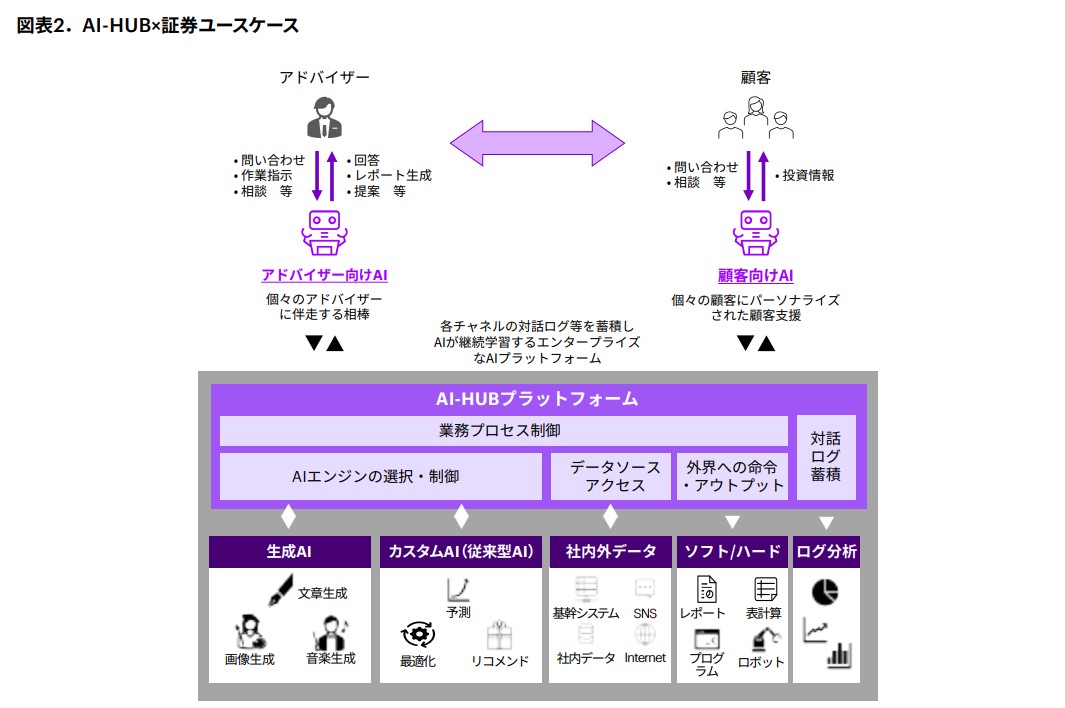

アドバイザーや顧客を起点として全社最適のAI活用を考えるのであればAI利用にかかる統合的なプラットフォームが必要となる。弊社の提供するAI-HUBプラットフォームは、複数のAIエンジンを束ねたり、個々のAIの回答を制御したりする機能を持つ。また、呼出すAIエンジンの変更を柔軟に行うことや、過去の対話ログや学習データをプラットフォーム内で管理することができるため、企業全体のエンタープライズAI基盤として振る舞うことができる。

特定の部門から小さく始めて各部門のAIエンジンを順に統合していくことも可能であり、部門別のAI最適化を防ぐことができる。

また、利用者とのやり取りを一元的に管理することで、アドバイザーや顧客がいつ、どのタイミングでAIを利用してもパーソナライズされた受け答えができるようになる。(図表2 AI-HUB×証券ユースケース)

証券取引手数料の無料化を契機に業界変革が予想される中、AI活用は他社との差別化や競争力強化に間違いなくつながる。本稿がその一助となることを期待したい。

※FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。