このシリーズの記事一覧:

銀行のコア事業である法人融資領域では、顧客の期待が資金ニーズへの対応や金融に関するアドバイスのみならず、地域活性化や経営課題の解決といった広く深いニーズへと変化してきている。

一方、こうした顧客の期待に応えられている銀行は少なく、その根底には紙を用いた事務手続きや旧来型の融資管理システムを中心とした複雑なオペレーション等により、顧客と向き合う時間を十分に捻出することが難しい実態がある。

本稿では、このような課題を解決するソリューションとして昨今注目を浴びている「nCino」を用いた業務変革の要諦についてご紹介する。

法人融資領域の動向

銀行規模問わず、法人融資領域は継続的な成長傾向にある。メガバンクは海外の高金利環境により、米国やアジア諸国への融資が増加傾向にある。また、近年は再生可能エネルギーやカーボンニュートラルに関する事業への融資や、スタートアップ企業向け融資を積極化する動きもある。地銀は地方経済の活性化を目的として、地域の中小企業や個人事業主に対する融資を積極化する銀行が多くなっている。特に、新型コロナウイルス感染症の影響を受けた企業や、事業継承問題への対応策が求められており、地銀はこれに応える形で融資ビジネスを強化している。法人融資は銀行にとって更なる成長が期待される領域であるからこそ、一定規模の投資を行ってでも変革を進めるべき重要な領域である。

法人融資領域の課題

現在の成長局面を踏まえると、銀行は行内の業務を極限まで効率化・省力化したうえで、法人営業担当であるRM(リレーションシップ・マネージャー)は顧客との関係構築に注力し、資金ニーズへの対応や金融に関するアドバイス提供のみならず、地域活性化や経営課題そのものの解決に向けて価値提供していくことが必要である。一方、現状は一丁目一番地である業務効率化が進んでおらず、結果としてRMは事務に忙殺され、資金ニーズへの対応だけで精一杯になっている銀行が多いのが実態だ。これを解決しない限り、銀行が前述のような広く深い価値提供を実現することは難しいだろう。業務効率化を阻害する課題は、大きく以下3点である。

1.紙媒体を前提とした事務

法人融資では、企業の信用力や返済能力を評価するために多くの資料を受領する。これに伴い、RMが顧客から財務諸表や事業計画書等の様々な書類を全て紙で受領し、過不足を確認したうえで、顧客ごとにファイリングしているケースが見受けられる。また、契約時にも様々な契約書を紙で取り交わすケースが多い。こうした紙を前提とした事務作業が、本来顧客に向き合うべきRMの工数を奪うこととなっている。

2.旧来型の融資管理システム

多くの銀行は独自の融資管理システムを構築しており、ビジネス・業務環境の変化に合わせて様々な改修を重ねてきた。その結果、システムが複雑化し、新しい業務に合わせて柔軟に変更することが難しいものとなっている。これに伴い、例えば同じ情報を複数箇所に登録させる等の非効率な業務をRMに強いることとなっている。

3.分散した顧客情報

銀行がこれまで取り組んできたデジタルチャネルの強化・拡大が、顧客情報の点在化を招いている。RMが顧客ニーズを把握するには複数のシステムから情報を収集・分析する必要があり、結果として顧客との関係構築にかかる業務負荷を高めている。

変革を実現するソリューション「nCino」

前述の課題を解決するには、グローバルの動向も含めた、融資業務・システムに関する広く深い知見が集約されたソリューションが必要不可欠だが、この代表格が「nCino」である。(図表1)

nCinoは、世界16か国、1,850行以上の銀行が利用する、グローバル標準と呼ぶにふさわしいソリューションである。北米の銀行の融資取引のうち、約6割がnCino上で処理されている。

機能アップデートの頻度も多く、世界各国の銀行の意見や動向を踏まえたベストプラクティスの集合体として、常に高次元な機能を提供している。ソリューションの標準機能に合わせて業務プロセスを設計する「フィット・トゥ・スタンダード」のアプローチでnCinoを導入すれば、ペーパレスでシンプルな業務を実現することができる。

加えて、nCinoはクラウド型ソリューションであり、機能追加・変更の柔軟性が高い。電子契約システムのような他ソリューションと簡単に組み合わせたり、別のソリューションに切り替えることも容易である。また、設定変更はノンコーディングで可能である。そのため、ビジネス環境の変化に合わせてユーザーが自らシステムをスピーディーに変更していくことができる。

さらに、nCinoは全ての融資商品をカバーしているため、法人・個人問わず融資全般の総合プラットフォームとしてスケールさせることができる。これにより、サイロ化していた商品毎のUI・UX統一による事務ミス防止や、事務ルールや法改正等による対応の短期間・低コスト化といった効果を得ることができる。

nCinoを用いた業務変革の要諦

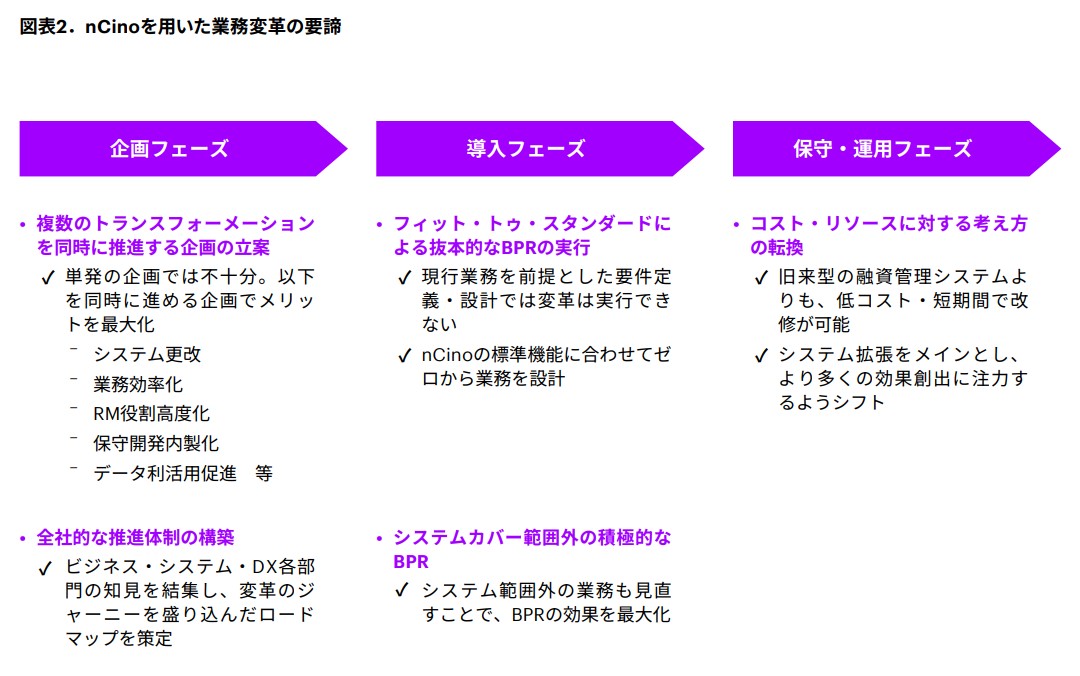

前述のnCinoのメリットを享受するために、企画・導入・保守運用の各フェーズで考慮するべき要諦を以下に記載する。(図表2)

企画フェーズ

nCinoのメリットを最大限に享受するには、システム更改や業務効率化といった断片的な企画では不十分である。

システムや業務の変革のみならず、RMの役割の高度化やシステム改修の内製化、データ利活用の促進といった複数のトランスフォーメーションを同時に推進する企画とすることが重要である。

加えて、全社的な変革となるため、システム更改や業務改革等にありがちな特定部門だけに閉じた体制ではなく、DX部門・システム部門・ビジネス部門を巻き込んだ全社的な体制を構築して推進することが必要である。各部門が知見を結集させて、企画段階で変革のジャーニーを盛り込んだロードマップを具体化することによって、壮大ながらも行内の共通認識が形成しやすい企画を形作ることができるのである。

導入フェーズ

ベストプラクティスの集合体であるnCinoの導入は、システムの標準機能に業務プロセスを設計する「フィット・トゥ・スタンダード」のアプローチが大前提である。

現行業務を前提としてシステム要件定義や設計を行うのではなく、あくまでもnCinoの標準機能を最大限活用することを前提に業務をゼロから再設計することが、抜本的なBPR(ビジネス・プロセス・リエンジニアリング)を実現するために重要である。

加えて、システムがカバーしていない業務についても積極的に効率化余地がないかを探ることも大切である。例えば、担保実査で現地に足を運ぶ取引を全件ではなく、特定の条件に該当したものだけに絞ることができないか等、融資業務の全てを改革のスコープとすることが、BPRの効果を最大化するポイントである。

保守・運用フェーズ

旧来型の融資管理システムでは、軽微な改善でも相応のコストや期間を要することが変革の足かせとなっている。

nCinoはクラウド型ソリューションであるため、ビジネスの変化に合わせて低コスト・短期間で機能追加・変更が可能となる。

そのため、nCino導入後は今まで維持保守に利用していたコスト・リソースを積極的にシステム拡張に投下し、より多くの効果を創出するという考え方にシフトすることが必要である。

最後に

法人融資は銀行のコア事業であり、さらなる成長が期待される領域である。

一方、旧来からの事務・システムを変革することが難しい領域でもあるからこそ、nCinoのようなソリューションを活用して、抜本的な改革を進めることが重要である。

弊社はnCinoのグローバルセールスNo1ベンダであり、本稿でご紹介した法人融資の課題からnCino導入における具体的な論点まで多くの知見を蓄積している。グローバルにはnCinoのCoEチームも有しており、専門家も多数在籍している。

今後も各行の法人融資領域の改革に貢献して参りたい。

FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。