Other parts of this series:

コロナ禍の厳しさの中、昨年も変革意欲に溢れるクライアントの皆様と多くのDXプログラムを推進させていただいた。世界的にみて先進的なチャレンジが邦銀から生まれていることを実感できる年でもあった。

例えば、ふくおかフィナンシャルグループが立ち上げた日本初のデジタルバンク「みんなの銀行」は、世界三大デザイン賞のひとつ「Red Dot Design Award2021」の「Brand of the Year」を受賞された。これは日本企業初の快挙であり、金融機関では世界初の受賞となった。

2022年、銀行業界は混乱期にある。発展期を謳歌できるか否か、難しい舵取りが問われているといえよう。

いかに混乱期を乗り越えるか。銀行の「存在意義」「レガシー」「企業風土」について考えたい。

混乱期 – 3つの問題意識

銀行業は混乱期にある。混乱期とは、創造的破壊が銀行業界に大きな影響をもたらすと予測される中、その影響が徐々に顕在化する段階だ。新たな決済サービスの出現・新規参入の増加・伝統的な銀行事業の収益性の悪化などに如実に顕れている。

こうした中、最大の危機意識は伝統的な銀行の従来の「強み」が「弱み」に変わり得るという点だ。この点、次の3つの問題意識がある。

①従来の「銀行」の枠組みの限界。DXで自らの「存在意義」を再定義すべきではないか。

②複雑・巨大な銀行システムの壁。いかに「脱レガシー」の道筋をつけるか。

③イノベーションを加速する企業風土・リーダーシップの大切さ。イノベーション企業に学ぶべきことがあるのではないか。

自らの「存在意義」の再定義

当社が日本で実施した銀行に対する消費者調査で興味深い結果があった。それは、一言でいうと銀行を「信頼している」が「期待はしていない」というものだ。銀行には「信頼」という強みがある。一方で、新たな価値や革新的なサービスの提供者とは見られていないようだ。(他業種に比して銀行が優れている点として「信頼性」が26%で最も多い回答。銀行のイメージとして「何とも思わない」が68%で最も多い回答)

しかしながら、銀行の「信頼」「厚みのある顧客基盤」「情報活用力」などの伝統的な強みをベースすると、信頼できるアドバイザーとしての立ち位置を銀行が担えるのではないか。

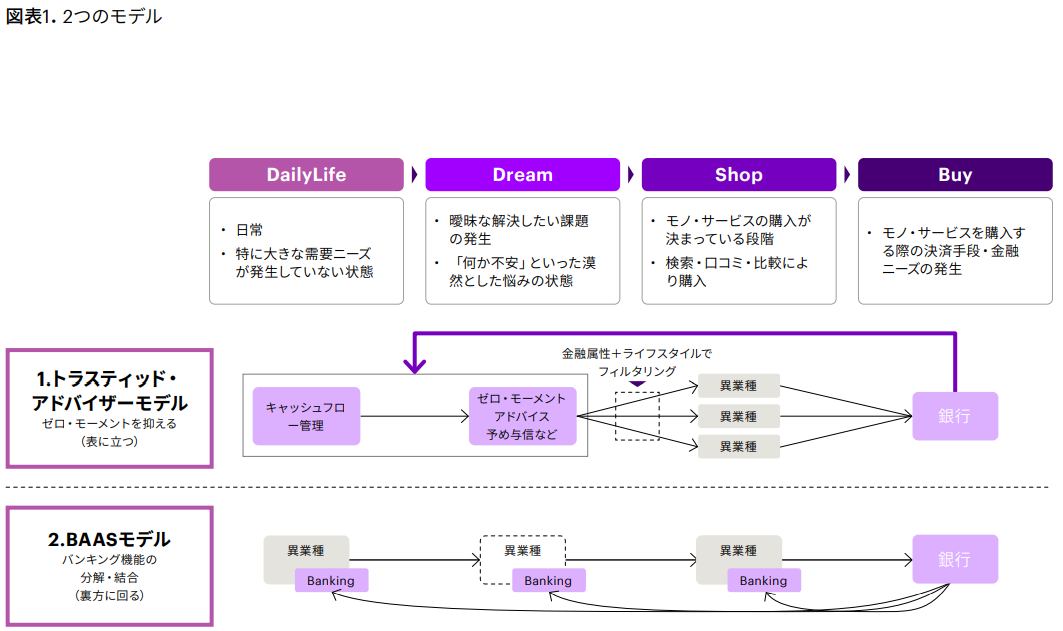

これを当社ではTrusted Adviserモデルと称している。BaaS(Banking as a Service)モデルのように銀行が裏方に回るのではなく、銀行が表に出て、顧客の課題解決の前面に立つ(図表1)。顧客の代理人となり、金融サービスのみならず非金融サービスもバンドルし新たな価値を提供する。

まず、個人分野では銀行が人生の信頼できるアドバイザーとなる。消費活動の最下流で決済やファイナンスを担っていた銀行が、より上流にアプローチする。例えば、「住宅ローン」だけではなく、最適なハウスメーカーを紹介する。特にライフイベント消費は消費者と供給者に情報の非対称性が大きいがゆえに、顧客にとってそれを埋めてくれる存在の価値は大きい。

次に、法人分野では銀行が顧客企業の経営課題を解決する立場をとる。例えば、共同利用型のERP(基幹システム)を提供する。そこから得られたデータをもとに、融資のみなならず共同購買・共同販路拡大などの付加価値を提供する。特に、コロナ禍において政策融資などの支援をうけている中小・中堅企業は、経営・資金の両面で厳しい局面が続くと予見される。銀行が中心となってエコシステムを形成し彼らの課題解決にあたる価値は大きかろう。

業界の垣根がなくなりつつある。今一度、自行の存在意義(パーパス)を核に据えて、社会や顧客に向き合い銀行のあり方をアップデートすべきではないか。

脱「レガシー」の道筋を

銀行システムは巨大で複雑だ。それが故にDX推進上の障壁になるケースが多い。これは、顧客起点と180度反対の方から銀行システムが構築されてきた経緯によるものだ。

勘定系システム:現物・店舗・口座ありきの業務自動化の賜物。

情報系システム:「バッチ処理」中心。企業・業務活動の結果を蓄積。

チャネル系システム:店舗事務の合理化を企図した営業店システムが出発点。インターネットの普及にあわせてインターネットバンキング対応、モバイルの普及にあわせてモバイルバンキング対応。結果、デジタル完結サービスは全体の2割程度が一般的。

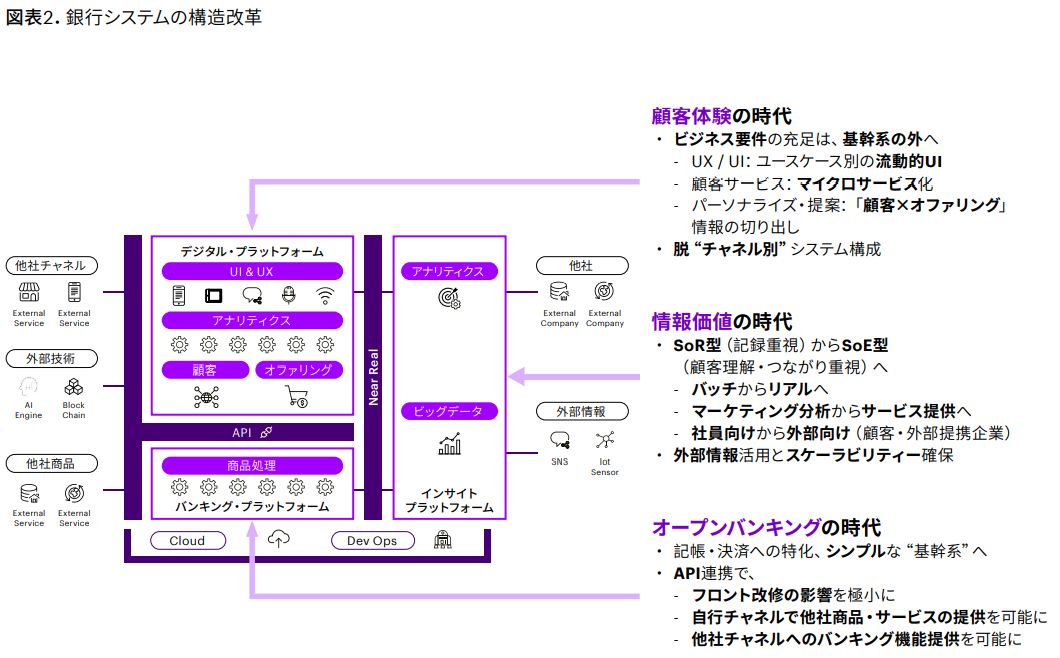

これに対して、当社では「顧客体験」「情報価値」「オープンバンキング」の3つに着目した銀行システムへの構造改革を提唱している(図表2)。

デジタルプラットフォーム:勘定系の外でデジタルサービスを構築。APIで勘定系と連携。マイクロサービスの再利用により旧来の「チャネル別」システムから脱却する。

インサイトプラットフォーム:「バッチからリアルへ」「分析からサービス提供へ」「行員向けから顧客向けへ」、SoR型(記録重視)からSoE型(顧客理解・つながり重視)へ情報系システムの位置づけを変える。

バンキングプラットフォーム:「オープン化+コンポーネント化」で、HW/SWコストの削減と保守生産性を向上。記帳・決済へ特化、旧来の“勘定系”を小さくする。

このうち3つ目(勘定系システムをいかにモダナイゼーションするか)が特に悩ましい。既存の勘定系システムを更改し続けることによる事業継続リスクが顕在化しつつある(レガシー技術の不透明性や人材の高齢化など)。一方で、リビルド(ゼロベースの再構築)の場合、ROIの観点からは投資の合理性を欠くケースがほとんどだ。

この点、次の2段階アプローチが現実解だろう。まず「リライト」(基盤をオープン化、COBOL等でかかれたプログラムコードを自動でJavaのコードに書き換え)を優先。その上で、必要性の高い領域から時間をかけて「リビルド(アプリケーションのロジック・構造の見直し)」する。つまり、技術負債の解消・基盤コストの削減を優先し、順次保守の生産性向上を狙うアプローチだ。

このアプローチは他の業界でも成功例が積みあがっている。銀行業界においても、中期的目線に立ち「脱レガシー」の道筋をつけるべき時機が来ている。

イノベーション企業に学ぶ

先日、約30行強の地方銀行の経営幹部の皆様と、ワークショップをご一緒させていただく機会を得た。テーマは「地方銀行の存在意義を再考し新しい銀行像を描く」というものだ。今の世の中に存在しない新たな銀行のありようについて多くのアイディアが示され大いに刺激を受けた。

同時に、実現にあたっては企業風土・ガバナンス・人材・リーダーシップの変革が不可避だとされ、次のような意見が出された。「DX推進上の人材が圧倒的に不足している」、「新しいチャレンジを促進するメカニズムが足りない」、「今までの投資判断のやり方では進まない」など。このような障壁を乗り越えない限り“アイディア”は形にならない。

GAFAに代表されるイノベーションに長けた企業には、次のような考え方が根底にあるのが特徴だ。

・次なる社会課題へ投資

・失敗こそが成功への近道

・市場は取り合いでなく、破壊・創造

・インタラクティブなチームの組成

・社会へのインパクトを重視

このような企業風土は、デジタル人材の獲得・育成において不可欠な要素だ。例えば、エンジニア。銀行の第三次オンラインシステム開発時には優秀なエンジニアが銀行業界に集まった。その先進性が故に、彼らのキャリアにおいてエポックメイキングな仕事となり得たからだ。現在、銀行業界の開発の仕事にこのような仕事が数多くあるかと問われると、心もとないと言わざるを得ない。

意欲的な仕事・チャレンジ・載量があるから人が集まり、人が育つ。意欲に溢れる人がいるからイノベーションが生れる。企業風土を変えるリーダシップが問われよう。

※FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。