このシリーズの記事一覧:

銀行業界では、事業変革に際し、コンサルティングなどで委託先を活用しているが、この活用にあたっては、変革の実行主体としての銀行側におけるコア人財確保が前提となる。

一方、業界共通的なテーマのうち、成功しているDX化ソリューションがあるケースなどでは、早期に適用して効果を享受していくことが重要であり、銀行側のコア人財不足を理由とした先送りは競争力の低下を招く。

こうした中、事業の運営や変革自体を外部に委託し、バリューアップされた結果を契約期間満了時に自社に戻し受ける、という新しい選択肢が出てきている。本稿では、先行する欧州銀行事例を踏まえて解説していく。

概要及び背景

銀行業界においては、収益成長、コスト削減のほか、環境対応、規制対応など様々な変革が同時並行的に求められるが、全ての変革プログラムに適切なコア人財を配置し続けることは質、量ともに限界がある。

こうした中、コンサルティングによる知見提供や、定型業務のアウトソーシングといった委託先によるサービスと一線を画す、事業の運営や変革自体を委託し、バリューアップされた結果を戻し受け入れる、というベンチャーファンド的なプログラムが出現している。

これは、既存事業の変革や、その成果を原資とした新規事業の立ち上げを外部主体で実行させ、コミットされた成果を買う、もしくは、そのリスクとリターンをシェアする、というモデルであり、以下のような課題を持つ銀行において、適用の余地があると考える。

・自社内の改革では保守的、局所的になりがち

・サイロ化により部門間の調整負荷が大きい

・変革スキルをもった人財が不足している

・改革で人財余力を創出しても新たな活躍機会を提供できない

・新規事業の垂直立上げをしたい

先行する欧州事例

ここで、本プログラムを採用した欧州大手銀行の事例を紹介したい。同行は、デジタル化に定評のある銀行であり、自社要員のリスキルに加え、外部ITエンジニアの採用を積極的にしてきたが、体制強化にも限界があり、結果的に顧客サービスであるフロントの改革に力点が置かれ、バックである銀行事務の改革は劣後となっていた。

一方で経営に対するコスト削減への要請に応えていく必要性から、同行としては、銀行事務の改革を外部に任せ、コミットされた一定期間のコスト削減効果を買うことを判断した。

契約開始時に事務子会社を売却のうえ、10年間の長期契約期間中に委託先主体で徹底的な改革を実施し、契約期間満了時に改革後の子会社を買い戻す、というスキームである。

本スキームの対象は預金、融資などの銀行事務でありコールセンターのような顧客接点も含む。主な変革内容は、可視化、自動化であり、その実現を銀行本体から独立して実行できるよう、既存システムとのデカップリングを行っている。以下、それぞれのポイントを詳説する。

① デカップリング – 勘定系システムなど既存の銀行システムとハブシステムを介して接続し、可視化、自動化のツールを導入する。これにより委託元の銀行から独立して改革を実施できる。

② 可視化 – 業務運営状況の客観性、透明性を確保するために、事務作業のワークフロー管理を行い、生産性や稼働率、品質などの指標を委託元から随時参照可能とする。

③ 自動化 – ワークフローと連携してRPA(Robotic Process Automation)やAIを活用し、徹底的な効率化、自動化を進める。契約前のデュー・デリジェンスでコミットした業務コストとなるよう、業務量を削減していく。

委託先が変革実行によるコスト削減効果をコミットすることから、改革の成否にかかわらず、契約時点で契約期間中のコスト削減効果が確定する。これにより、銀行本体はフロントの改革に資源を集中投下することができた。

本事例をもとに、本邦の金融機関に実践的な改革プログラムを次に提言したい。

バリューアップ型変革プログラム

欧州大手銀行の事例は、事業運営及び改革実行リスクを委託先に転嫁し、委託先がその相当額をコストに上乗せしつつも総額としてコスト削減効果を享受するモデルであった。

本稿で本邦銀行業界向けに提言したいのは、このモデルをさらに進化させ、既存業務の改革により創出したコストや人財の余力を原資に、新規事業を強化し、そのリスクと成果を委託先とシェアするモデルである。

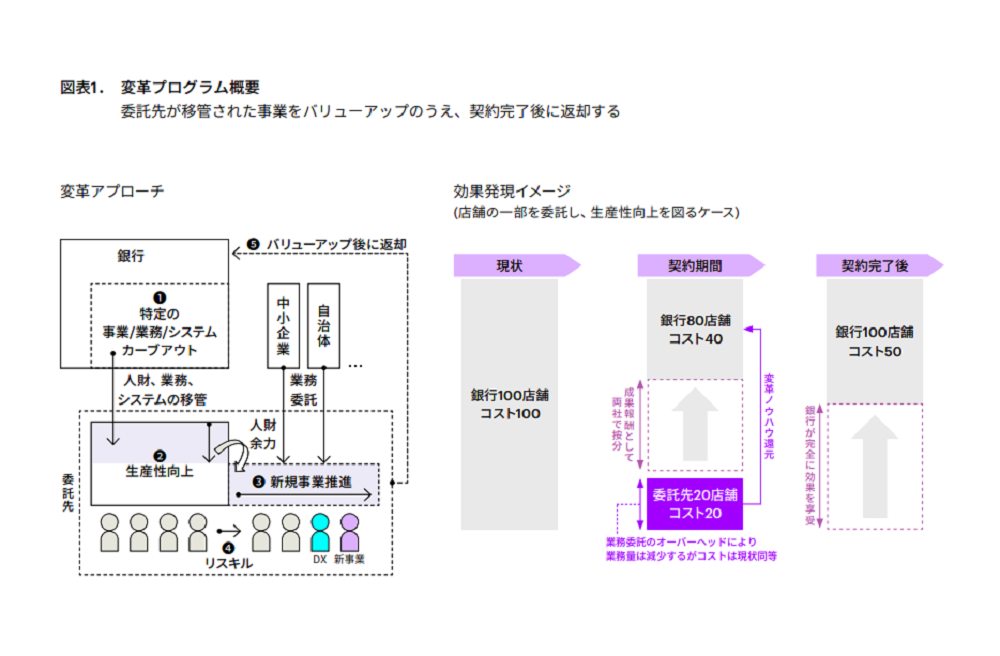

具体的なステップとしては、銀行が事業・人財を委託先に移管し、委託先も自社の投資や人財を投入して生産性を改革することで余力を創出する。そのうえで余力人財へのリスキリングにより新規事業を立ち上げ、新たなリターンを得る。こうして、既存事業に埋もれていた人財を成長領域にシフトさせ、企業価値が向上した結果を銀行が戻し受ける、というモデルである(図表1)。

このモデルでは、銀行、委託先双方が、コスト削減のみならず、企業価値向上の効果を享受できることから、双方が投資対効果の最適化に向けた同じ判断軸で意思決定を行うようになる。

具体的には、委託先が実行主体となる領域、クライアントが実行主体となる領域に切り分ける。前者は現状と同等のコストで委託先が運営しながら改革を実施。そこで得た改革ノウハウを後者に適用したリターンを両者でシェアする。

前者について、委託先自体が改革の難所を乗り越えるというリスクを実行主体として取ることで、後者の成果を享受できる。

このように、委託先は、改革支援の位置づけである従来のコンサルティングとは異なり、自ら裁量とリスクをもって人財やツールを投資し、リターンを得る、という行動原理を取るようになる。

具体的な改革手法

本プログラムを活用した改革プログラムの例として、チャネルレスへの転換によるコスト削減を原資とし、地域DXの新規事業を立ち上げ、といったケースを紹介する(図表2)。

原資:チャネルレスへの変革

店舗、インターネットバンキングといったチャネルごとに分断されていた従来のサービスを、どのチャネルでも同じデジタル完結の顧客体験ができるようにすることで、従来型の店舗ベースのビジネスモデルから、場所を選ばず銀行サービスが利用できるスマートフォンやタブレットベースのビジネスモデルに変革する。これによって、現状の業容を変えずにオペレーションコストやチャネル別システムのコストを大幅に削減しつつ、創出した人財余力をもって新規事業に取り組むことができる。

新規事業:地域DX・課題解決型企業

① 法人ソリューションバンク事業法人にソリューション導入費用をファイナンスし、コスト削減やトップライン向上で返済する。例えば、GX(グリーントランスフォーメーション)ソリューションとグリーンファイナンスのセット提供などである。

② 商流逆転(住宅ローンを例として)個人に対し住宅ローンの物件選定前に与信チケットを配布。物件を購入する顧客と販売者である住宅業者の間の情報の非対象性を第三者としてサポートする。すなわち、顧客にとっては、住宅業者間での競争によりコスト減、住宅業者にとっては、適正な顧客層の見極めにより販促コストを低減。銀行としても、売れ筋商品などの情報を活用したコンサルティング収益の獲得、地域の優良企業の発掘・成長といったメリットがある。

地域企業BPO(ビジネス・プロセス・アウトソーシング)銀行の事務処理品質の高さを武器に、地域企業の業務を受託し、人手不足を解消させる。特に、請求、支払、決算など銀行業務と親和性のある財務・経理領域において銀行ソリューションを活用することで、地域企業のみならず銀行の事務効率化をも実現する。

銀行は、これらの改革によってDXの先進事例を取り入れ、ビジネスモデルの変革を実現できる。

まとめ

コンサルティングなど従来の委託先活用は、銀行が予め作業内容や価格を定義し、その範囲で委託先が支援する、という形態であった。

一方、本プログラムでは、状況に応じて柔軟かつ機動的な対応が求められる変革実行において、委託先にも裁量を与え、リスク・リターンをシェアすることで、事業運営コスト自体を最適化するインセンティブを持たせる、すなわち、委託先にもROI(投資利益率)の概念を持ち込む新たな形態である。

大きな変革の実施にあたっては、本プログラムの採用も検討していただきたい。

※FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。