このシリーズの記事一覧:

キャッシュマネジメント

本ブログシリーズの第1回では、オープンバンキングの最新規制動向と中小企業向けサービスがもたらす市場機会の可能性について検証しました。今回はより国内市場にフォーカスする形で、日本の金融機関にもたらされる脅威、そして機会の活用に向けて取るべきアプローチについて解説します。前回お話ししたとおり、クラウドベースで提供される様々なサービスは、究極的に人員雇用の必要性がなくなる業務分野も出るほどの大きなポテンシャルを秘めています。しかし、オープンバンキングのインパクトは企業の業務効率化や人事戦略にとどまりません。今後、日本の金融機関により直接的な形で変革を迫ることになるかもしれないのです。

新たなプレーヤーの脅威

これまで国内金融機関は、自らが収集した顧客データを活用し、極めて高度な与信管理能力を培ってきました。しかしオープンバンキングの広まりにより、非金融企業やスタートアップが顧客データへアクセスし、データアナリティクスやAIを活用して信用力の評価を自前でできるようになりつつあります。新たなプレーヤーがこうした仕組みを活用し、迅速かつフリクションレスなサービスを提供できるようになれば、収益性の高い市場セグメントでプレゼンスを確立する可能性が高いでしょう。

この流れは、全国に広がる支店網をベースに事業を展開する国内金融機関にとりわけ大きな脅威をもたらすかもしれません。全国規模で支店網を展開する最大のメリットは、各店舗を起点に地元企業へ融資サービスを提供し、大きな収益を確保できることです。しかしオープンバンキングの広まりにより、デジタル・チャンネル経由で顧客ベースを拡大できるようになれば、さらなる競争激化につながるだけでなく、支店ネットワークの存在意義そのものを脅かす恐れがあるのです。

国内金融機関の多くは、商品開発、融資審査、取引処理など様々な分野でスピード感の不足という課題を抱えています。慎重に意思決定を行い、決定を下した後も実現可能性やシステムデザイン、展開戦略などを入念に検討する経営スタイルは、これまで強みの1つとなってきました。しかしデジタル革命とオープンバンキングがさらに加速する今後、こうした特質はむしろ足かせになります。一方、異業種・フィンテックには、レガシーアセットにまつわるしがらみが存在せず、よりラディカルかつスピーディな意思決定を行うことができます。利便性の高い商品・サービスを迅速に提供する能力を武器に、新たなプレーヤーが市場プレゼンスを拡大し、金融機関に脅威をもたらす可能性は高いのです。

ただし既存金融機関には、新規プレーヤーとの競争という意味で大きな強みが1つあります。それは、依然として顧客の間で高いブランド力と信用力を誇っていることです。例えば、最近アクセンチュアが実施した2019年消費者動向調査では、“自身のデータの預け先として、どの金融事業者を信頼しているか?”という質問を行いました。これに対し、メインバンク・メイン保険会社を最も信頼できる事業者に挙げた日本の回答者の割合は、その他事業者(オンライン決済事業者・小売業者など)の約2倍に達しています。グローバルの回答者でも部分的に似たような傾向が見られるものの、既存銀行・保険会社に対する日本の消費者の信頼度は圧倒的に高いものでした[1]。これはリテール分野を対象とした調査ですが、国内の中小企業でも同様の傾向が見られることは容易に想像できます。このブランド力という強みを活かせば、新規プレーヤーとの市場競争も有利に進めることができるはずです。

機会活用・競争力強化に向けたアプローチ

では日本の金融機関が、ブランド力・信用力という強みをベースに、オープンバンキングがもたらす機会を最大限活用するためには何をすべきなのでしょうか?まず何よりも重要なのは、これまでお話してきた中小企業向けサービス分野で、新商品・サービスの創出を積極的に進めることです。これまで多くの金融機関は、採算性の問題などもあり、大企業重視で商品・サービス展開を行ってきました。一方、中小企業向け分野については、顧客のアプローチがあってから対応するという受身のスタンスが目立ちます。過去の財務状況や取引履歴を分析し、顧客ニーズに沿った商品・サービスを提案するといった取り組みも、中小企業向けにはほとんど行われていませんでした。オープンバンキングはこうした市場のダイナミズムを根底から覆してしまう可能性を秘めています。

中小企業向けサービスがもたらす需要の大きさは、すでに海外で証明されています。例えば英国で行われたあるアンケート調査によると、法人向け銀行サービスでパーソナルバンキングと同レベルのデジタルサービスを求める回答者が95%に上りました[2]。また、資金の流れがリアルタイムで把握・管理できずに不満を抱えている中小企業の回答者も、全体の半数を上回っています[3]。つまり多くの法人顧客は、銀行サービスの利便性向上に高い関心を持っているのです。国内外で市場環境に違いがあることは言うまでもありませんが、日本の中小企業も同様の悩みを抱えている可能性は非常に高いと思います。

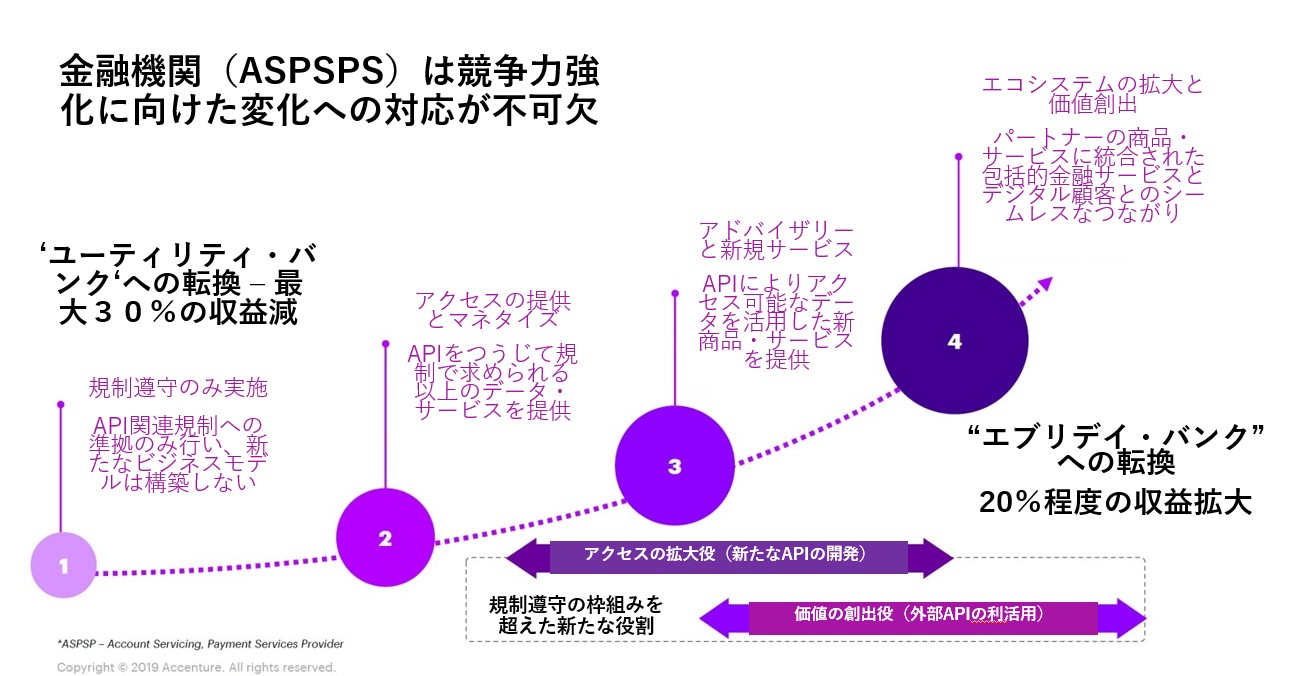

中小企業の潜在需要を取り込む方法として有効なアプローチの1つは、ERPベンダーやフィンテックの取り組みを参考に、(おそらくはフィンテックとの連携をつうじて)独自プラットフォームを構築することです。そのメリットは、キャッシュマネジメント・税務・会計サービスといった様々な分野でサポートを提供できることだけではありません。データを駆使した収益性の高い金融・保険商品やサービスを、自社あるいはパートナー企業との連携によって創出し、中小企業へ積極的に展開することが可能になります。人を介さずデジタルで顧客ベースを拡大できるというオープンバンキングの特性をうまく活かし、データ活用とイノベーションを進めれば進めるほど、競争力の高いビジネスモデルを実現できるでしょう(下図参照)。

すでに海外では、こうしたアプローチが実践されています。例えば英国のロイヤルバンク・オブ・スコットランド(RBS)は、フィンテック・コンサルティング企業11:FSとの連携を通じ、法人口座を持つ中小企業向けの会計・財務管理アプリ“Mettle”(メトル)を立ち上げました[4]。請求書作成やキャッシュフロー予測[5]、支出管理などの機能を備えた同アプリは、昨年末にサービスを開始[6]。今後は顧客のフィードバックをベースに新たな機能を追加していく予定です。これまで同行は、オンライン会計ソフト企業FreeAgentや法人向け融資機関Esmeを買収するなど、中小企業向けデジタルサービス市場を積極的に開拓してきました[7]。Mettleの立ち上げは、英国最大の法人向け融資機関としてのポジションを維持・強化するための新たな布石と位置づけられています。また前回紹介したスタートアップiwocaと英国ロイズ銀行のように、フィンテックへの口座情報開放を通じて、融資引受業務の効率化とスピードアップを実現するのも有効な戦略です。こうした取り組みを日本で実現するためは、欧米金融機関のようにテクノロジーやシステムインフラのアップグレードを進める必要があります。しかし既存顧客との関係を維持向上し、高い敏捷性を備えた新たなプレーヤーの能力を競争力強化につなげるためには極めて効果的なアプローチと言えます。

言うまでもないことですが、先陣を切って積極的な取り組みを進めるヨーロッパと日本の状況には異なる部分もあります。例えばヨーロッパには融資商品・サービスを専門に扱う金融機関が数多く存在し、スタートアップも既存銀行との連携をつうじて同市場で活発な動きを見せています。一方日本では、前述の通りオンライン取引やキャッシュレス決済の推進が依然として優先課題となっており、新たなプレーヤーとの協業はヨーロッパほど進んでいません。ただし日本でも、みずほフィナンシャルグループとLINEが新銀行「LINE Bank」の設立準備会社を今年5月に立ち上げる[8]など、大きな変化の兆しが見られます。両社の協業はリテール分野を視野に入れたものであり、日本の中小企業が新たな融資サービスを積極的に活用するようになるまでには一定の時間がかかるかもしれません。しかし長期的に見れば、オープンバンキングを活用した中小企業向けサービスが、今後日本でも大きな市場機会をもたらす可能性は高いのです。

今後オープンバンキングの取り組みが進むことによって既存金融機関に及ぶ影響は、必ずしもプラスのものだけではありません。新たなプレーヤーの台頭や市場競争の激化により、「適応か死か」という厳しい現実を突きつけられ、自社の強みを活用しながら急速な変革を進める必要性はさらに高まるでしょう。また時流の変化へ最低限の対応を行うだけでは、顧客ベースを失い、低価格帯で無個性な商品・サービスを提供するプレーヤーという立ち位置を市場で強いられる恐れがあります。しかしこの流れは、大きな潜在機会をもたらすことも確かです。ここまで紹介したような形でポテンシャルを活用できれば、既存の枠組みを超えた市場創出や収益力強化だけでなく、新たな競争の柱として中小企業との顧客関係を構築できるという大きなメリットを実現できるからです。オープンバンキングの広まりが不可避の流れである以上、最善の選択肢は可能な限り早く変化を受け入れ、自らの強みや機会へと変えていくことです。金融機関は今、待ったなしの変革を迫られています。

[1] アクセンチュア「消費者動向調査2019〜デジタル時代のカスタマーを理解する」詳細についてはリンク先を参照:https://www.accenture.com/jp-ja/insight-fs-architect54-5

[2] How Banks Can Offer SMEs the Personalisation They Desire, International Banker (March 27, 2019). 詳細についてはリンク先を参照: https://internationalbanker.com/banking/how-banks-can-offer-smes-the-personalisation-they-desire/

[3] 同上

[4] RBS picks Marieke Flament to head business-focused digital bank, Financial Times (June 18, 2019). 詳細についてはリンク先を参照: https://www.ft.com/content/20fe25da-91af-11e9-b7ea-60e35ef678d2a

[5] Royal Bank of Scotland to launch digital bank for SMEs, Financial Times (November 6, 2018). 詳細についてはリンク先を参照: https://www.ft.com/content/fbb6d92c-e108-11e8-a6e5-792428919cee

[6] 詳細についてはリンク先を参照: Mettle’s website https://www.mettle.co.uk/

[7] Royal Bank of Scotland to launch digital bank for SMEs, op cit.

[8] 詳細についてはリンク先を参照: https://www.mizuho-fg.co.jp/release/pdf/20190527_2release_jp.pdf