このシリーズの記事一覧:

保険業界は今、大きな転換期を迎えている。自動車保有台数の減少や、少子高齢化に伴うマーケット規模の縮小、さらには他業種企業の業界参入など、保険業界は急激な環境変化にさらされており、従来のビジネスモデルの持続可能性は弱まりつつある。

環境変化を敏感に察知し、変化に対応しながら進化し続けられる企業と、その他企業の違いは何か。弊社では1000人超の企業経営層への調査[1]を実施し、差別化要素を探った。

本稿では、調査結果から明らかになった事項を踏まえ、保険会社が今後も環境変化に適応し、進化し続けるために、求められる対応を考察したい。

企業が顧客にとって興味・関心がある商品・サービスを十分に提供できない場合、企業全体が被る収益減の予測は1兆ドルにのぼるという試算がなされている(米国内のみを対象とした弊社による2017年予測数値)。

一方で、顧客のニーズや状況に沿った商品・サービスを提供している場合、顧客の知り合いや家族におすすめされる可能性は68%高くなるとされている(8業種以上、33か国、23,000人を対象とした弊社調査結果より)。

変わりゆく環境に適応し、進化し続けるために企業に求められる要素とは何か。弊社では1000人超の企業経営層を対象とした意識調査[<a href=”#footnotes”>1</a>]を実施し、環境変化に強いと評価されている企業のリーダーと、その他企業のリーダーの回答の違いから、その要素を探った。

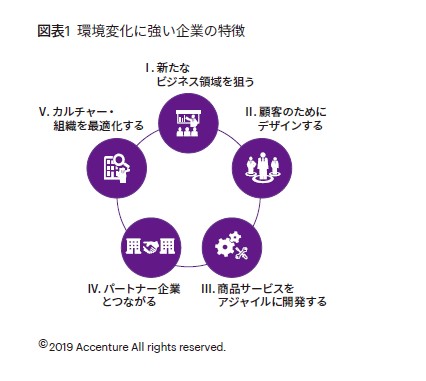

環境変化に強い企業の特徴

調査の結果、環境変化に強く、進化し続けることができる企業は、5つの特徴をもつことが判明した(図表1)。

I. 新たなビジネス領域を狙う

顧客の変わりゆくデジタルニーズを把握し、自社のコア・ビジネス領域に拘ることなく、新たな成長領域に注力する。

II. 顧客のためにデザインする

高度な顧客分析に基づき、変わりゆく顧客ニーズを常に把握し、ニーズに即した商品・サービスを提供し続ける。

III. 商品サービスをアジャイルに開発する

アジャイルテクノロジーの活用やオペレーションモデルの最適化により、新しい取り組みをダイナミックかつ迅速に展開・拡大する。

IV. パートナー企業とつながる

従来の業界の枠を超えて、他企業と戦略的パートナーシップを提携し、ビジネスを拡大するとともに効率的なデータ共有によりビジネスを活性化する。

V. カルチャー・組織を最適化する

新技術の活用や、従来のビジネスモデルの改革を恐れない企業文化を醸成し、顧客第一主義に即した組織改編を積極的に実施する。

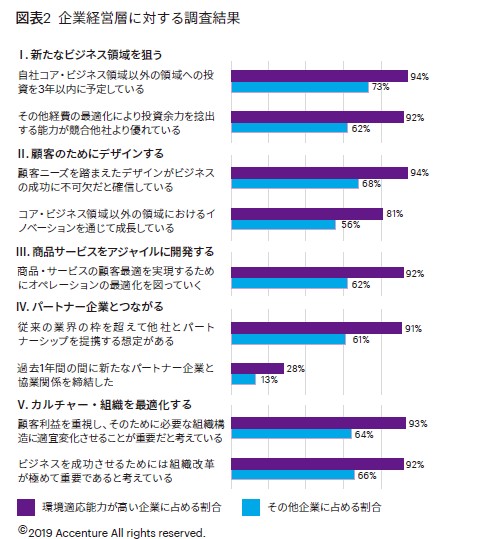

調査結果から、環境適応能力の高い企業は、変わりゆく顧客のデジタルニーズを的確に捉え、自社のコア・ビジネス領域の枠にとらわれることなく将来の成長戦略を策定しており、その他オペレーションを最適化することによって、成長に必要となるコストを捻出していることが分かった(図表2)。

保険会社に求められる対応

調査結果から導出されたⅠ~Ⅴの要素はいずれも相互に関連しており優劣はつけられないものの、環境変化に適応し、成長し続けるためには、顧客ニーズを的確に把握し、ニーズに即した商品・サービスを開発することが不可欠である。また、それを実現するアジャイルな商品・サービス開発や、企業文化・組織構造が必要である(図表3)。

① 顧客ニーズの把握

顧客ニーズを把握するためには、より詳細な顧客に関する情報を収集する必要があるが、従来の顧客情報管理の仕組みでは、氏名や住所、事故情報など保険契約に必要となる情報しか取得・管理出来ていないことが多い。

家族構成や望ましいコンタクトチャネル、行動指向など、より顧客を知るための情報は、これまで知り得なかった、あるいは、知り得た情報を適切に管理する仕組みがなく、活かされてこなかった。より幅広い顧客情報を収集・分析し、顧客が求める商品・サービスにつなげていくためには、社員や代理店担当者が知り得た情報を適切に収集・管理できる仕組みを作ることはもとより、テクノロジーを用いて顧客同意のもと、自動的に情報収集出来る仕組みを構築することが必要である。

Internet of Things(以下、IoT)の活用はこの点において、非常に重要な意味を持つ。IoT技術の活用は、モノ・コトを介して保険会社と顧客の接点を各段に増やし、常に変化する顧客ニーズをより詳細かつリアルタイムに把握することを可能とする。保険会社は、かつてないほどの情報量を適切に収集・管理し、分析することによって顧客ニーズを把握出来る仕組みを構築することが求められる。

また、顧客から情報を収集するためには、テクノロジーを用いて情報収集を実現出来る仕組みを構築するだけではなく、顧客にとって保険会社に情報を提供することのインセンティブも用意する必要がある。

例えば、運転動向分析に基づく保険料割引は、コスト削減を情報提供インセンティブとする一例であるが、事故が起きた際に自動的に請求処理が開始され保険金が支払われるなど、顧客のアクションを必要としない圧倒的な利便性や、事故回避につながるリスク軽減サービスなども、情報提供のインセンティブになりうるだろう。

② 顧客ニーズに即した商品・サービス開発

次に、大量のデータ分析から把握した顧客ニーズに合致する新たな商品・サービスを開発する必要があるが、顧客ニーズもかつてないスピードで変化し続けているため、開発に際しては、プロトタイプを用いた検証を繰り返すことで最適化を行うなど、迅速かつアジャイルに進める必要がある。また、それを実現するために最適なオペレーティングモデル・組織構造を維持することが必要である。

すでに多くの保険会社で、システム開発の一部領域においてアジャイル開発方式を取り入れているが、今後は、ビジネスの根幹となる商品・サービスの開発においてもプロトタイプによる試行錯誤を繰り返しながら、顧客ニーズに応えられるかの検証を実施することが求められる。これを実現するためには、システム開発基盤を整えるだけではなく、それを最大限活用することが出来る企業文化や組織構造、オペレーティングモデルの構築が不可避である。

例えば、部門間連携を妨げる縦割りの組織構造や要員配置の見直し、業務・システム部門が一体となって取り組むことができるオペレーションモデルの構築、さらにはトライアンドエラーを繰り返しながら最適解を探る進め方を許容し、投資することが出来る企業文化の醸成が必要となる。

最後に

今後、様々な業界において、より一層デジタル化が進み、顧客が求めるパーソナライゼーションのレベルも格段に上がることが想定される。

保険会社と顧客の接点はより高い頻度で、かつ、顧客自身が必ずしも認識する必要のない形に変化し、保険契約は顧客にとって常に最適な状態に保たれる。いわば、ハイパー・パーソナライゼーションが実現出来なければ、縮小するマーケットの中で保険会社が収益を維持することが難しい時代が迫っている。

これからの保険会社は、事故発生時に保険金を支払うだけではなく、顧客ニーズに常に寄り添うパートナーに変わることが求められているのではないだろうか。そのためにも、顧客ニーズを的確に把握し、より高い頻度で商品・サービスの見直し・開発を実施できる、環境変化に強い態勢を構築することが急務である。

[1]CEO195名を含む1000人超の企業経営層を対象とした調査。対象企業は28か国、10業種以上。調査結果導出に際しては各社の財務情報も考慮した。

※FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。