このシリーズの記事一覧:

本ブログ(全4回)の第1回ではリモートワーク体制の構築が持つ戦略的な意味合いについて、第2回では業務・本社についてお話しました。第3回となる今回は、営業・コンタクトセンターという側面からリモートワーク推進がもたらす課題と変革についてお話します。

営業

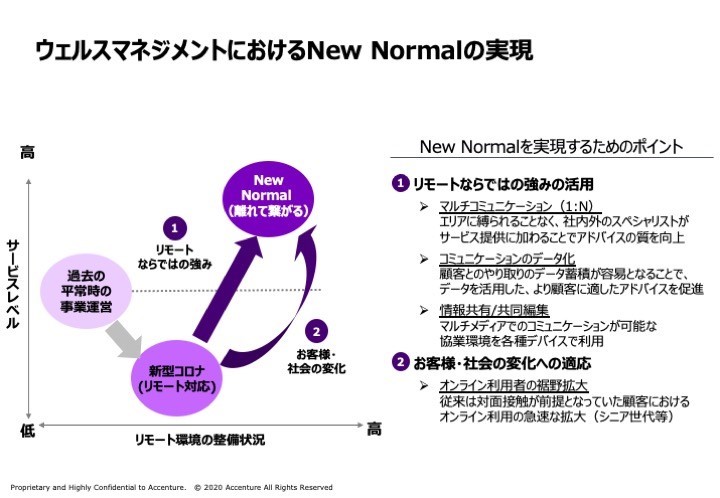

営業は金融ビジネスの中でもコロナ危機の影響が特に大きかった領域と言えるかもしれません。これまで多くの金融機関(特に富裕層向けのウェルスマネジメント部門等)は、営業活動の大部分を顧客との対面コミュニケーションに頼ってきたからです。顧客と直接会い、会話を[CTX1] 通じてニーズを把握し、それぞれの嗜好・条件に適した商品・サービスを提案するという細やかなテーラーメイドの営業により、高いサービス水準を実現してきました。しかしソーシャルディスタンスの必要性によって、対面重視のアプローチが困難となり、サービスの水準低下という深刻な問題に直面しています。金融機関は今、リモートワークを活用した新たな営業体制・戦略を打ち出すことを求められているのです。ではウィズコロナ・ポストコロナの時代を見据え、金融機関はどのような“リモート営業”戦略を描くべきなのでしょうか?その鍵を握るのは、リモートならではの強みの活用、そして顧客・社会の変化への対応という2つのキーワードです。

リモートならではの強みの活用

コロナ危機によって急速な普及が進むリモートツールには2つの強みがあります。その1つは“1:N”のマルチコミュニケーションを行う能力です。場所・時間といった物理的制約を超え、1人の担当者が複数の顧客とコミュニケーションを取ることができるため、営業活動の効率は飛躍的に向上します。また複数の場所からコミュニケーションに加わることも容易なため、社内外の様々なスペシャリストが異なった立場からアドバイスを同時に提供するといった形で、サービスの質向上が図れます。

2つ目の強みは、コミュニケーションのデータ化、そして情報の共有・共同編集が容易に可能な点です。対面での会話と異なり、オンラインでコミュニケーションを取るリモート営業では、顧客とのやり取りを容易にデータ化できるため、データ分析を通じたアドバイスの最適化が可能です。また資料・提案書などをオンラインで共有でき、履歴やコメントといったかたちで即時的にフィードバックを得られるという特性を活かせば、顧客ニーズに最適化された商品・サービスの提供につながるでしょう。

顧客・社会の変化への対応

コロナ危機を背景に、顧客・社会の価値観・行動様式は大きく変化しています。営業の文脈で特に注目に値するのは、(特にシニア世代の富裕層など)これまで対面接触が大前提となっていた顧客層で、オンラインサービスの利用が加速していることです。これにより、オンラインで営業担当者とコミュニケーションを図ることへの心理的障壁が著しく下がり、リモート営業を進めやすい環境が生まれています。またデジタルツールの活用拡大により、営業担当者と顧客という縦のつながりだけでなく、顧客自身がもつ横のつながりを活かした営業も展開しやすくなっています。リモートのメリットを活かし、顧客同士のネットワークも取り込んだコミュニティ型のアプローチは、新たな営業スタイルとして重要な意味を持つでしょう。

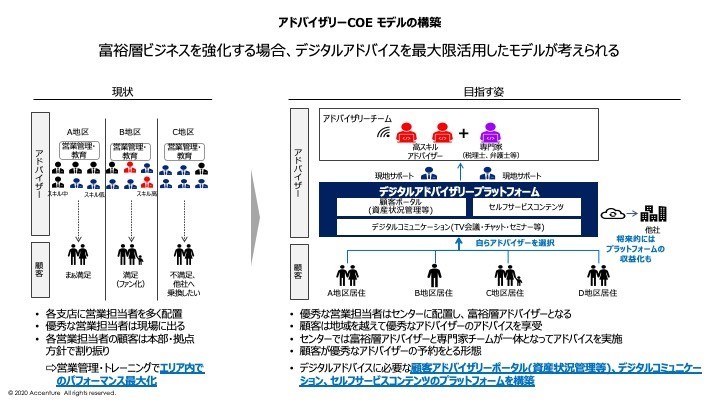

ではこうしたトレンドを踏まえ、金融機関は営業体制の変革をどのように進めるべきなのでしょうか?私たちがウィズコロナ・ポストコロナ時代におけるリモート営業のあるべき姿として提唱するのが『アドバイザリーCOE*モデル』です(*COE=Center of Excellence)。これまで多くの金融機関が活用してきた従来型の営業モデルでは、全国に展開された各支店に営業担当者を多く配置しました。各営業担当者の顧客は本部・拠点の方針に応じて割り振られ、営業管理・トレーニングを地区・支店単位で行い営業を推進するという考え方が主流でした。しかしこのアプローチには、サービス水準が各営業担当者のスキルに大きく依存するため、顧客満足度にばらつきが出るという課題がつきものです。

一方、リモートのメリットを活用したアドバイザリーCOEモデルでは、本社あるいはCOEに集められた高スキルのアドバイザーが、サポートを行う営業担当者や税理士・弁護士といった専門家を交えながら複数の顧客へ営業を行うため、質の高いサービスをよりコンスタントに実現できます。個人の能力に依存するのではなく、専門家・人材がコミュニケーションツールを介して様々なスキルを持ち寄る営業、つまり“チームセリング”が可能となるのです。これまで直接的なコミュニケーションが不可欠な要素となってきた営業の領域で、リモートワーク体制を構築することは大きなチャレンジです。しかしこの機会を効果的に活用すれば、デジタルを駆使した新たなアプローチの導入や新たな顧客セグメントの開拓など、対面重視であるがゆえにこれまで難しかった様々な選択肢が広がることは確かでしょう。

コンタクトセンター

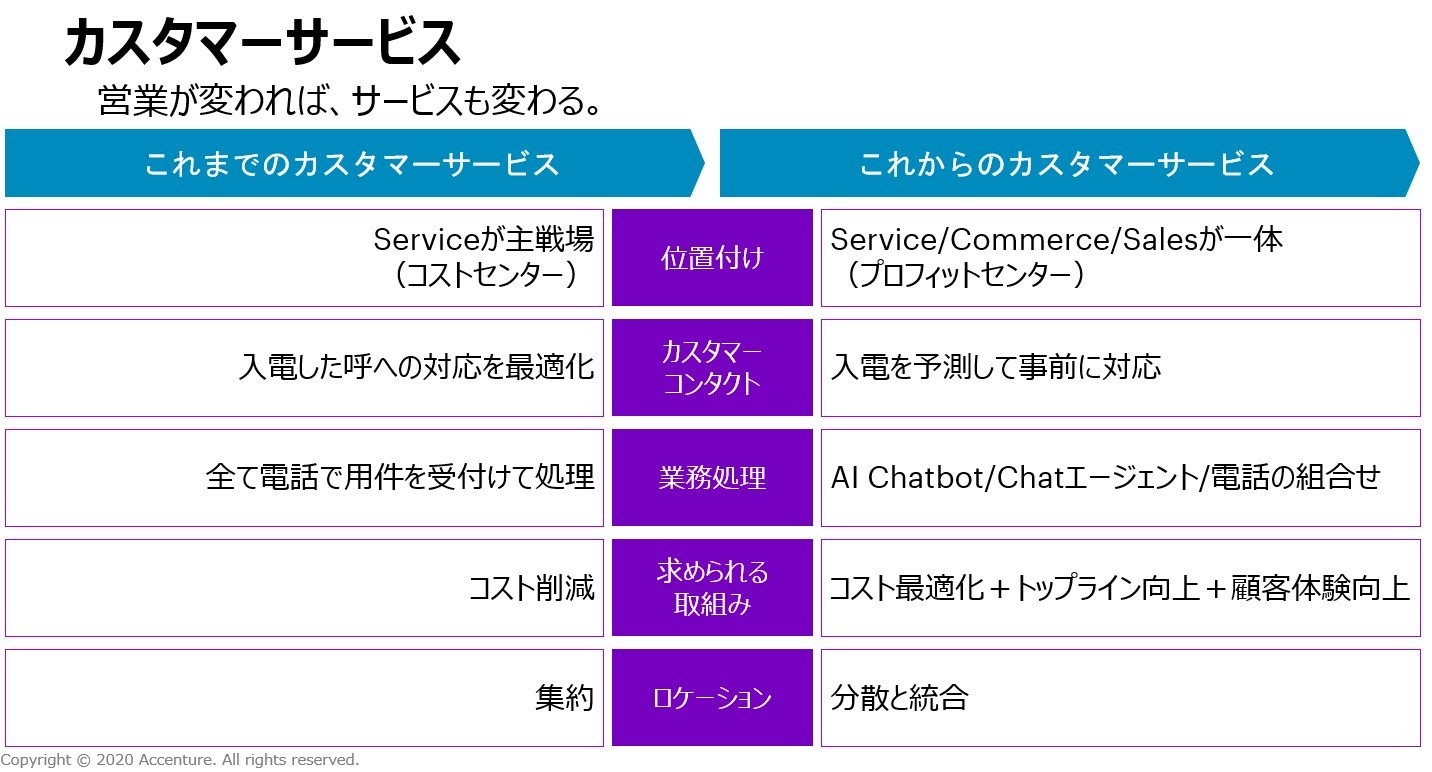

コロナ危機の発生により、コンタクトセンター業務の分野では今後2つの大きな流れが生じることになります。まず注目に値するのは、ソーシャルディスタンスへの対応に向け、カスタマーサービスの分散・統合が進むことです。これまでも広域災害を念頭に置いたBCP(事業継続計画)の観点から、拠点を複数に分けて(例: 東京・大阪、あるいは東京・那覇など)リスク管理し、各拠点で人員を可能な限り1ヶ所に集約して業務効率を担保するという取り組みが行われてきました。しかし現在全国規模で拡散するパンデミックにより、こうしたアプローチの有効性は著しく低下しています。今後は、リモートワーク体制の構築を通じて業務担当者をさらに分散させ、コンタクトセンター機能をオンライン上で統合することが求められるでしょう。

この新たな取り組みに不可欠なのが、コンタクトセンター業務・カスタマーサービスのデジタル化加速です。オペレーターの多くがリモート環境で業務を行うようになれば、顧客への対応方法の相談、あるいはスーパーバイザー・技術者へのエスカレーション(クレーム・問題対応を委ねること)といった日常レベルの社内コミュニケーションが困難になります。不測のリスク回避やリモートでの統合的業務管理という観点から、電話での顧客対応を可能な限り縮小し、デジタルチャンネルへの移行を進めることが不可欠になるのです。

ここで言う“デジタルチャンネルへの移行”が意味するのは、人の業務を単にデジタルツールで置き換えることではなく、業務の戦略的効率化を視野に入れながらデジタル化を進めることです。これまでも業務効率化に向けた取り組みは行われてきましたが、従来のアプローチでは入電した顧客への対応をいかに最適化するかという点が重視され、IVR(Interactive Voice Response)などを活用して入電を構造的に振り分けるという考え方が主流でした。しかし今後は、人による電話対応業務の大幅な縮小を前提とし、入電の事前予測をつうじたマルチチャンネルによる対応が必須となります。あらゆる案件を電話で処理するのではなく、問い合わせを可能な限りデジタルチャンネルへ誘導し、AIを活用したチャットボットやチャットエージェントで対応する。あるいは定期的に入電のある顧客(例:毎月クレジットカードの残高照会)に対して、事前にメール・LINEなどで案内を送り、ウェブサイト上でのセルフ対応を促すといったアプローチの重要性が今後さらに高まるでしょう。

またコロナ危機による顧客行動の変容が進む今後、コンタクトセンターのあり方そのものにも大きな変化が生じます。セールス・マーケティング・サービスのチャンネルが実店舗からオンラインへ急速にシフトし、これら3つの領域を担う部門にこれまでとは異なる役割が求められるからです。従来コールセンターはサービス部門と見なされ、主にコストセンターとして機能してきました。ここで主な取り組みとして期待されるのは、稼働率の最適化などをつうじたコスト削減です。しかしパンデミックの発生により対面販売の減少傾向が加速する今後、こうした位置付けに変化が生じます。これまでのように顧客の問い合わせへ対応するだけでなく、重要な顧客接点の1つとして商品・サービスのプロモーションを行う、あるいは電話を受けたタイミングでカウンターセールスを実施するなど、トップラインや顧客体験向上の牽引役としての重要性が高まるのです。コンタクトセンター業務のリモート化を進める際には、単にデジタルツールを導入するだけでは十分とは言えません。サービスに軸を据えた従来型のコンタクトセンターから、サービス・コマース・セールを一体的に担うプロフィットセンターの1つへ進化するというイメージを念頭に置きながら、業務・組織の新たなかたちを模索する必要があるのです。

第4回となる次回は、リモートワーク推進がITにもたらす課題と変革、そしてポストコロナ時代を見据えた金融機関のあるべき姿についてお話します。