このシリーズの記事一覧:

地球温暖化や環境問題への意識が高まる中、持続可能な経済発展を目指すための手段として、グリーンファイナンスが一段と注目を浴びている。

日本の金融機関も積極的にグリーンファイナンスの取組を始めているが、当該領域の評価メカニズムやモニタリング規制の特異性から、対応コストの高騰やケイパビリティ不足等の課題が生じている。

それらの課題を解決するにあたって、デジタル技術の活用と、金融機関のハンズオンでのプロジェクト推進が重要な役割を果たしつつある。

本稿では、国内外のグリーンファイナンスにおけるトレンドを考察しつつ、デジタルを絡めた事業要諦を解説する。

注目度が増すグリーンファイナンス市場

グリーンファイナンスとは、地球温暖化対策や再生エネルギー等の環境分野への取組に資金を提供する金融手段を指す。

2023年の世界のグリーンファイナンス市場は約4.81兆ドル(約460億円)と推定され、今後10年間で20%を超える年平均成長率で成長し、2033年には28兆ドル(約3,000兆円)を超える見込みとされている注1。

日本においても、市場は急速に拡大し、2022年単年のグリーン債権発行・貸出実行額は合計約4兆円と、前年比約50%の増加を遂げている注2。今後も、国際的な環境規制強化、政府の政策支援や技術の進化を背景に、グリーンファイナンスの市場は拡大し続けることが見込まれる。

金融機関の取組と課題

金融機関は、グリーンローンの提供とグリーンボンドの発行を中心にグリーンファイナンスを推進してきた。一部では、グリーンファンドや個人向けサステナブル投資商品の取扱も開始し、ソリューションの多様化も進んでいるが、金融機関がグリーンファイナンスを推進する上ではいくつかの課題も見えてきている。

先ず、金融機関自身が、案件を正しく評価・管理するためのケイパビリティの十分性である。従来の財務分析に加え、未統一の規制対応やプロジェクトの環境影響を評価するためのデータ収集・分析が、案件組成~管理のライフサイクルに渡って必要となる。事務面においても、手続きの適格性担保やプロジェクト進捗の継続的開示の負担が大きい。

次に、投融資対象企業側では、自社やプロジェクトの環境影響のモニタリング・評価が必要で、データ収集や仕組構築への投資が求められるが、リソース不足やコストが高いため対応が進まないという声がある。

更に、我が国の投資家は欧州等の先進国に比べてサステナビリティへの関心や知識が不足していると言われている。自身で企業の開示内容を吟味するだけの知識が足りず、CDPの格付けなどに頼らざるを得ない傾向がある。その結果、小規模機関や個人投資家まで市場が広がらず、また、大規模・安定案件に投資が偏る傾向がある。

こういった課題が、グリーンファイナンスのコストパフォーマンス向上を阻害し、市場の拡大の障害の一つとなりつつある。

グリーンファイナンスにおけるデジタル技術の活用

弊社では、これらの課題の解決に、デジタル技術が重要な役割を果たすと考える。

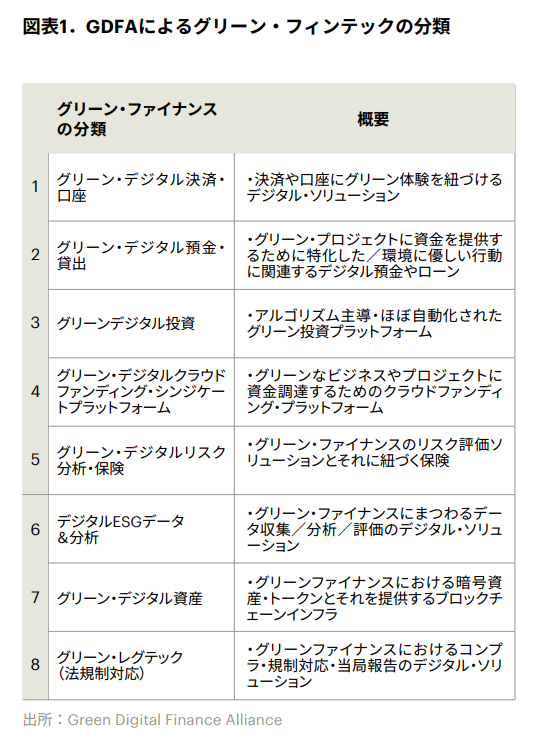

スイスを拠点とする非営利団体The Green Digital Finance Alliance(GDFA)は、グリーンファイナンスにおけるデジタルトレンドを8つのカテゴリに纏めている(図表1)。うち、主要なトレンドは以下の通りだ。

1.デジタルプラットフォーム(#1~#4)

デジタルプラットフォームの広がりにより、グリーンファイナンスは機関投資家から個人まで広げられた。

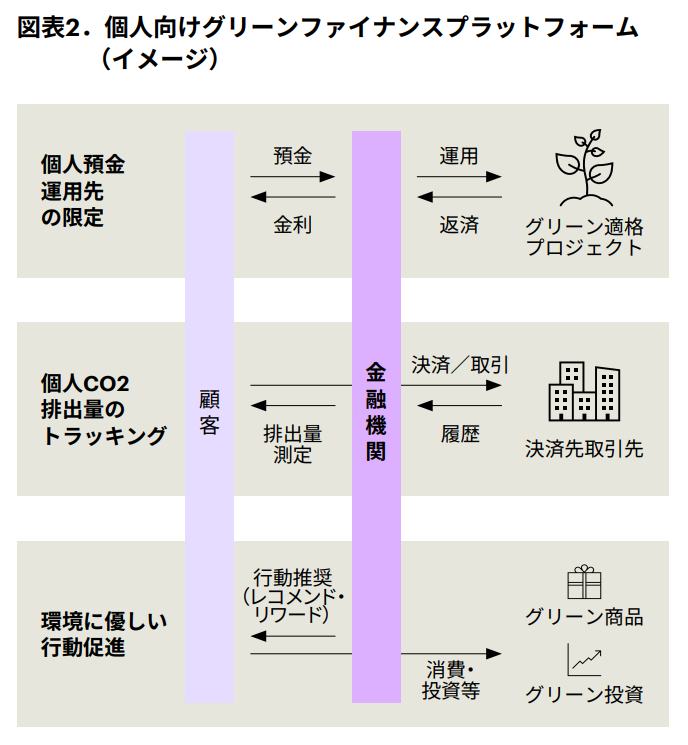

海外の金融機関では、投資から一歩進んで、顧客から預かる預金をグリーンな運用先に限定~顧客の口座・カードの履歴からCO2排出量をトラッキング~リコメンドや奨励によって環境に優しい行動や投資を促進、といった一連の流れを銀行アプリ等で実現しつつある(図表2)。

2.IoT・ブロックチェーンによるデータ収集・追跡(#6)

プロジェクトの環境影響を継続的に測るためのデータ収集と追跡において、IoTやブロックチェーンが活用されている。アセットのCO2排出をセンサーや衛星画像等で測ったり、企業の製造プロセスや取引先とのやり取りを改ざん不可能なデータとして記録し、その環境影響を数値化する取組がその一例である。

データ収集・追跡が自動化されれば、従来の年次レポーティングより頻度高く・効率良く投融資先をモニタリングでき、グリーンファイナンスの実行コストを削減できる。将来的には、サステナビリティ目標の達成状況によって利率等の条件が変わるダイナミックな商品を構築するなど、応用幅の広がりにも期待する。

3.AI・ビッグデータを活用した投融資先の評価(#5~#6)

世界最大の資産運用会社Blackrockは、投資先にまつわる環境報告書・ニュース記事・ソーシャルメディア等大量の構造・非構造データをリアルタイムで解析し、投資評価を行うAIプラットフォーム「Aladdin」を構築している。

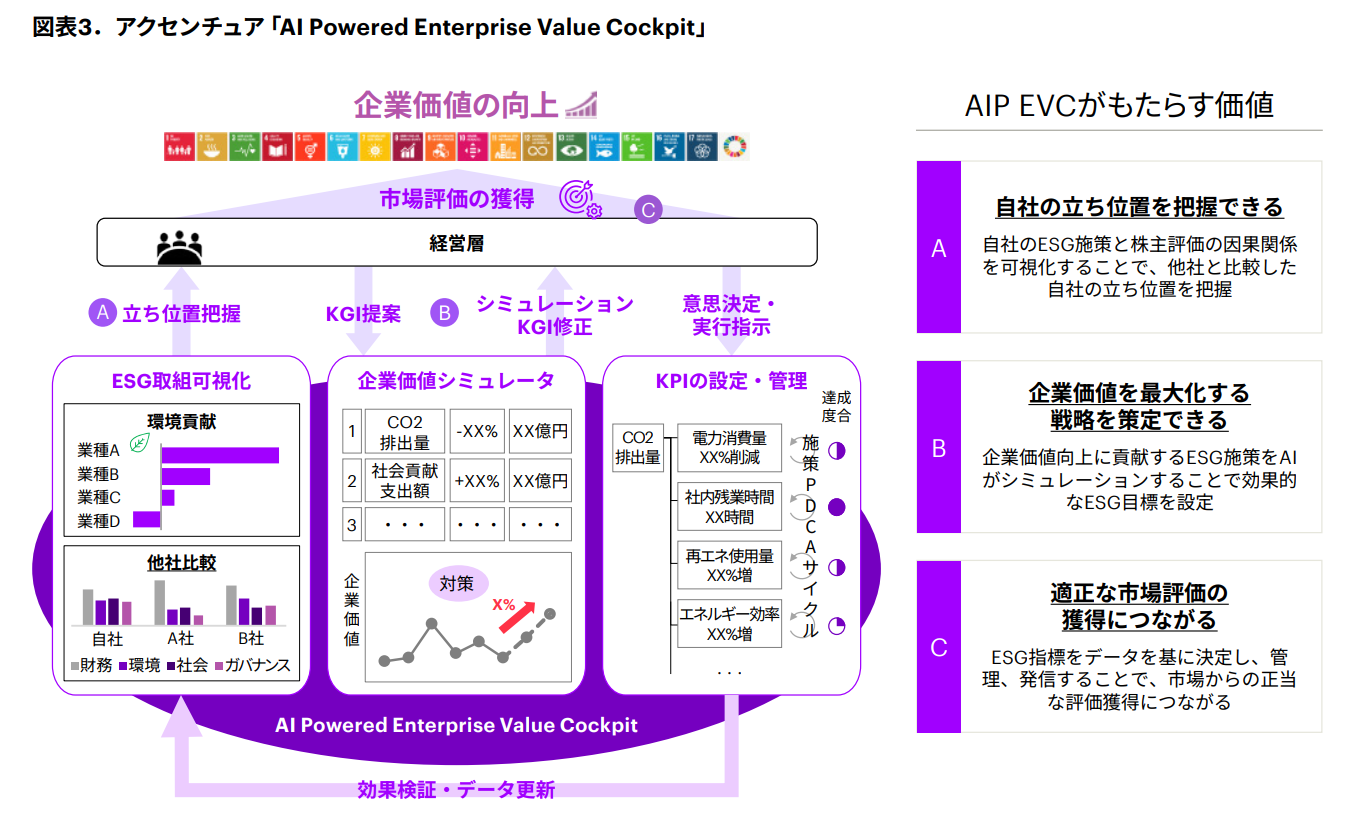

弊社でも、企業のESG取組が企業価値にもたらすインパクトを分析・予測し、企業成長につながる施策を提示することでESG経営を支援するAIソリューション「AI Powered Enterprise Value Cockpit(エーアイパワードエンタープライズバリ

ューコックピット)」を提供している(図表3)。

この様に、AIとデータ解析を上手く活用すれば、金融機関・投資家・企業どちらにおいても、課題であったグリーンファイナンスにまつわる価値・リスク評価を効率よく高度化できる。

金融機関自らによる事業参入

これからの金融機関は、資金支援だけでなく、サステナブル事業に自ら参入し、地域・産業構造転換を牽引していく必要もある。特に地域金融機関は、自治体や地域企業と連携し、地域資源の活用や地域課題の解決に取り組むことが期待されている。

邦銀初の試みとして、山陰合同銀行が再生可能エネルギーの発電および電力供給を行う100%子会社を設立して、再エネ発電事業に参入している。

他にも、例えば、産業・地域における設備シェアリングの推進(企業の引き合い、設備稼働モニタリングや利用権記録のデジタル化仕組導入)、社会インフラ施設の運営、取引金流履歴を活用したサプライチェーン全体のCO2排出分析等、金融機関ならではのノウハウやネットワークを活用できる場面は多々想定される。

金融機関がハンズオンでプロジェクトを推進していくことで、採算が改善され、グリーンファイナンス市場の更なる拡大に寄与するだろう。

弊社としても、グリーンファイナンスに大きな可能性を見出しており、バリューチェーンの見直し、データ分析、組織人材強化等様々な領域でのコンサルティングを実施し、それを実現できるテクノロジーソリューションを構築している。事業の見極めや、仕組構築等に活用いただければ幸いである。

※FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。