Brexitによる影響や余波が冷めやらぬ昨今、資本市場を取り巻く環境においても更なる対応や変革が求められている。他方、世界各国においては先進的なテクノロジーを用いた成功体験も続々と生み出され、マーケットにインパクトを与えている。

これらの動向を踏まえ、当社ではグローバルの知見や事例を基に2022年のキャピタルマーケットの将来動向を予測した「Accenture Capital Markets Vision 2022」と題したレポ ートを発刊。

本稿ではその内容を紹介しつつ、具体的なソリューション事例として「デジタル・エクスペリエンス・プラットフォーム」についても触れていきたい。

本稿を通じて、“喫緊の足許対応”と“将来を見据えた戦略施策”を立案するための足掛かりとなることを期待したい。

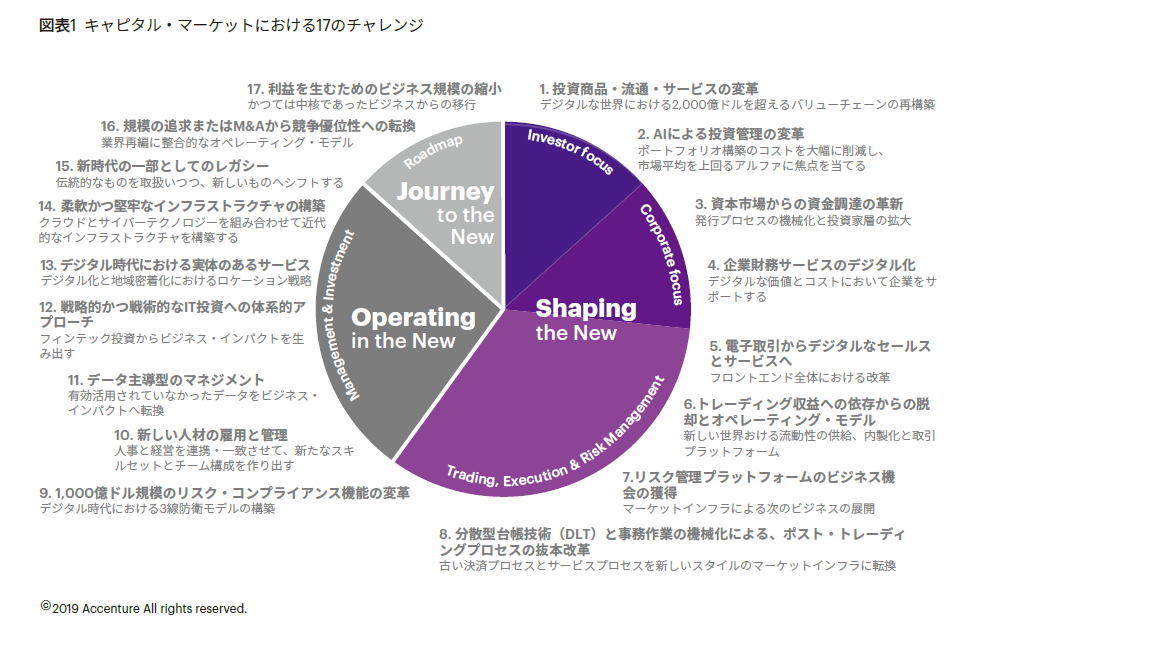

足許では、Brexit後の継続対応や今後想定される様々な施策への柔軟性が求められているが、本稿ではグローバルの知見や事例を基に2022年のキャピタルマーケットの将来動向を予測した「Accenture Capital Markets Vision 2022」に掲げられる17のチャレンジを紹介したい(図表1)。

Accenture Capital Markets Vision 2022

1. 投資商品・流通・サービスの変革

デジタル・プラットフォームの構築によって、商品や地域毎に細分化された投資商品の開発・販売・管理プロセスを統合することによるコスト削減を図る。

2. AIによる投資管理の変革

従来人間の頭脳によって構築されてきた投資ポートフォリオの最適化を、AIによってより迅速に、より効率的に打ち出すプラットフォームを構築する。

3. 資本市場からの資金調達革新

発行・取引プロセスのデジタル化によるコスト削減、及び低コストを実現したプラットフォーマーによって、中小企業や中小投資家が参入可能となり、資金調達市場の裾野が拡大する。

4. 企業財務サービスのデジタル化

デジタル化によって低コストサービスが提供可能となり、大手金融機関がこれまでは投資対効果見合いでサービスを提供できなかった中小企業顧客に対してもサービスの提供が可能になる。

5. “電子取引”から“デジタル”なセールスとサービスへ

社内向けの顧客管理と業務プロセスのデジタル化、および業界共通のプラットフォームの構築による企業間ワークフローの最適化すらも可能となる。

6. トレーディング収益への依存からの脱却とオペレーティング・モデル

高度なプラットフォームを活用した流動性の供給へシフトする中で、セルサイドはトレーディング戦略の転換が求められている。

7. リスク管理プラットフォームのビジネス機会の獲得

高度なリスク管理プラットフォームの開発で、先行した大手金融機関は中堅金融機関に自社プラットフォームを提供することによる収益基盤の拡大を狙っている。

8. 分散型台帳技術(DLT)と事務作業の機械化による、ポスト・トレーディングプロセスの抜本改革

社内で実現可能な効率化余地が限界に達し始めており、分散型台帳技術等の業界共通のソリューションの導入やオペレーションそのものからの脱却等、抜本的な改革が求められている。

9. 1,000億ドル規模のリスク・コンプライアンス機能の変革

人手によってAML要確認と判断された取引のうちの99.9%が実際には「問題のない」取引である一方で、不正取引のうち実際に防止されたのは1%に過ぎないと推定され、喫緊の対応が求められている。

10. 新しい人材の雇用と管理

従来の証券マンでは無くIT技術者確保の重要性が増す中において、優秀な人材の奪い合いは同業種間でなく先進的なテクノロジー企業との間で繰り広げられることになるであろう。

11. データ主導型のマネジメント

思い込みや勘に頼るのではなく、経営層がデータ主導の考え方を採用し、有効活用されていなかったデータをAIやアナリティクスを駆使して活用する。

12. 戦略的かつ戦術的なIT投資への体系的アプローチ

フィンテック投資の収益率が低いという課題を打開するには、従来のPoCに留まらず、大々的に実践するための適切な環境設計・組織/運用モデル構築が重要である。

13. デジタル時代における実体のあるサービス

Brexitを始めとする近年の反グローバリズムの動きに対しては、地理的インフラの有効性を考慮した上で、データ・テクノロジーを活用して地域特有のビジネスニーズに応えていく必要がある。

14. 柔軟かつ堅牢なインフラストラクチャの構築

金融機関の多くが、既存のサイバーレジリエンス能力の高さを自負しているが、サイバー攻撃による7回の試みのうち1回は成功し、うち半数近くが1週間以上検出されない状況であり、現状の改善が切に求められている。

15. 新時代の一部としてのレガシー

積年のM&A等の遺物である断片化。スパゲティ化したレガシーシステムを最適化しつつ、新システムプラットフォームへのモダナイゼーションが求められている。

16. 規模の追求またはM&Aから競争優位性への転換

デジタル技術の革新やFintech企業の更なる台頭を見越した上で、業務・IT運用プロセスや人員、ITインフラの最適化・コントロールするための適切な組織・リソースへの継続投資の必要性が高まっている。

17. 利益を生むためのビジネス規模の縮小

収益の上方修正を目指すのではなく、より収益性の高いニッチ市場をターゲットとした収益モデルへのシフトも検討することが必要。

将来動向を見据えた戦略的ソリューション例

(Digital Experience Platform)

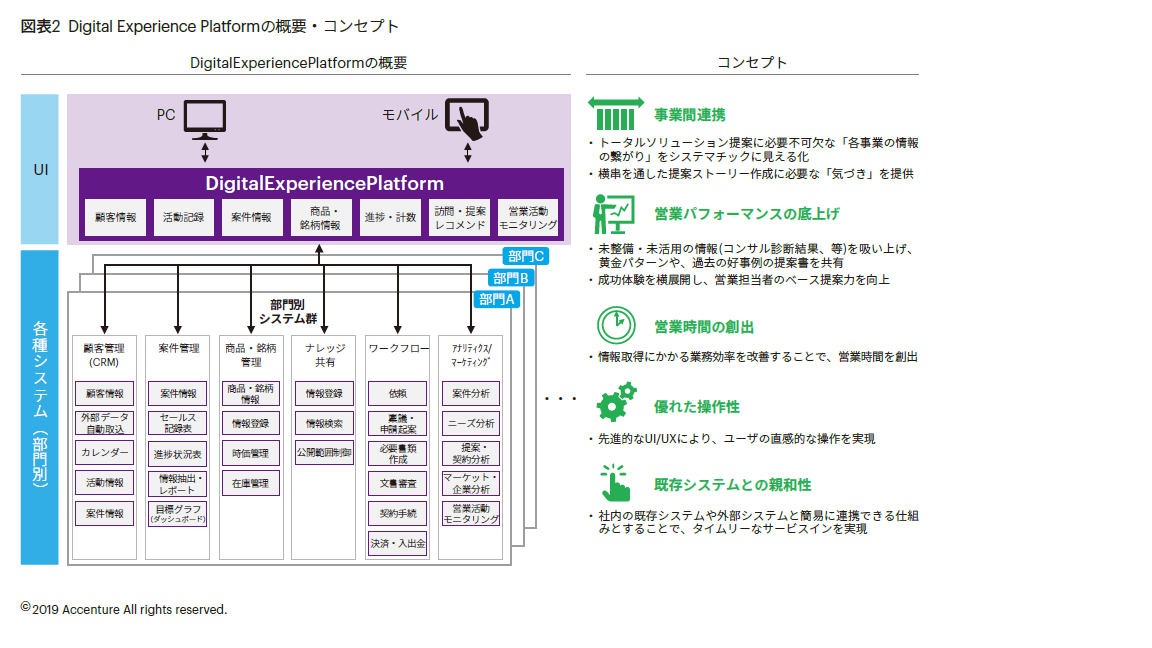

上述の通り、資本市場における動向やテクノロジーの進化による影響は目まぐるしく、予期できる事柄にも限界があるとも言えよう。その中で、外的要因や制約に縛られることなく、比較的容易に着手しやすく、また将来的な有用性も担保可能と考えられるソリューションの一つとして、ここではDigital Experience Platform (以下DXP)を紹介したい(図表2)。同ソリューションコンセプトは以下3点に集約される。

・ 既存資産の活用を前提とした、情報資産の部門間密連携

・ 先進的なUI/UXにより実現されるデジタ ルセールス

・ データ主導型のマネジメント

DXPでは、各事業部門に散在している顧客情報、過去事例、また眠ってしまっている成功体験等をDXP上に集約・共有することで情報取得にかかる効率を高め、営業時間の創出と営業パフォーマンスの底上げに寄与する。またAnalyticsやAIを組み合わせることで、人間では処理しきれなかった膨大なデータ解析による、勝ちパターンや黄金律を発見する可能性も高めることが可能になる。更には、購買・取引傾向等の顧客関連データと、取引執行・リスク管理までの一連のプロセスをシステム的に結びつけることで、よりパーソナライズされた顧客サービス改善に寄与することも期待できる。

最後に

これまで、国境を越えたシームレスな顧客サービス提供力はグローバル金融機関が競争優位性を保ってきたが、近年のBrexitやGDPRといった国家・地域政策がこれを揺るがす恐れもあろう。こういった外部環境の劇的変化に加え、テクノロジーの進化も目まぐるしく、国内外の投資銀行が直面する難題は多い。

その中で、想定されるリスクシナリオを識別し、独自の将来像を描いた上で必要な変革施策を打つことが肝要であり、弊社としてもその一助になりたいと考えている。

※FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。