このシリーズの記事一覧:

前回のブログでは、金融機関が直面するコンプライアンス・リスクの問題と、管理態勢の改善に向けて重要となるポイントについて解説しました。今回は、コンプライアンス・リスク管理態勢を“あるべき姿”へ近づけていくためのアプローチについてお話しします。

“あるべき姿”実現に向けて重要になるのが、経営陣の関与のあり方や組織体制などの枠組み、そしてチェック・管理に関する業務の見直しを図ることです。現場に蔓延する“コンプラ疲れ”解消の観点から、本稿ではチェック・管理に関する業務の見直しのアプローチを解説します。このプロセスは、「ビジネス特性、規制等に適応した態勢」と「デジタル化による抜本的な業務効率化」があります。

ビジネス特性、規制等に適応した業務態勢

ビジネス特性、規制等に適用した業務態勢の見直しについては、トップダウン・ボトムアップの両面から進めることが重要となります。

金融庁が指摘するように、管理態勢の改革・強化に向けた取り組みをすでに始めている金融機関もありますが、各問題領域への断片的な対応に終始している面もみられます[1]。トップダウンのアプローチを実践し、コンプライアンス・リスク管理態勢を全体として俯瞰することで、リスクの高い領域を特定する必要があるのです。例えばビジネスの特性や業務が行われている環境を検証し、ヒートマップ化することでリスク領域を特定するといった取り組みは有効です。リスク特定の際には、顧客保護や市場の構成・透明性、評判リスク、コンダクトリスクなど、従来の規制(法令)だけにとらわれず幅広い新たな視点も考慮に入れることが重要になるでしょう。

一方、ボトムアップのアプローチが必要となるのは、それぞれのリスク領域における管理項目に関して業務プロセス・フローを整理し、適切な統制を行うためです。重複プロセスの廃止(効果が同じチェック手法を排除)、リスクに比して過剰なチェックの廃止、リスクに比して不十分なチェックの再設定など、リスク管理手法・深度の見直しを行います具体的な作業ステップは次の通りとなります。

- ステップ1:業務プロセスを機能別に分解

最初のステップとして、主要業務を、商品開発からサービス提供までの一連のプロセスを分解し、それぞれのプロセスにおける機能を明確するとともに、コンプライアンス管理のポイント、手法等をまとめます。

- ステップ2:重複する管理プロセスの洗い出し

次に、ステップ1の機能別に分解された業務プロセスを分析し、各プロセスにおけるコンプラインス項目において、重複している管理アクションや効果の低い管理アクションの洗い出しを行います。

- ステップ3:ギャップ分析

あわせて、各プロセスにおけるコンプライアンス項目において、重要な管理項目(キー項目)を洗い出した上で、リスクに比して不十分な項目がないかのチェックを行います。

【重複する管理するプロセスの洗い出しの例】

デジタル化による抜本的な業務効率化

もう1つ欠かせないのがデジタル技術の活用による効率化です。前述の評価と見直しプロセスが完了していれば、効率化に向けてどの分野でデジタル技術を活用すべきかを比較的容易に特定できるはずです。

特にデジタル化の対象領域となりやすいのは、高負荷のマニュアル作業が行われているチェック項目、そしてリスクの高いチェック項目です。前者については、マニュアル作業によるチェックリスト作成、マニュアル入力による検索などをRPA活用により自動化すれば、大幅な省力化を実現できるでしょう。

後者については、複数の情報を統合的に判断する必要が生じがちです。このような領域についてはデータを統合したプラットフォームを構築し、AIを活用した高度な分析を行うことで、リスク顕在化の予兆を検知するというアプローチが有効です。

デジタル技術の効果的活用を進めるために最も重要なポイントとなるのは、一元的にあらゆる領域のデータ収集・分析を行うことです。例えば、ある顧客から行員から投資商品に関して不適切な勧誘を受けたという苦情は発生した場合、データは苦情を受け付けたカスタマーサービス所管部で保管される可能性が高いでしょう。一方、投資商品の販売業務におけるプロセスや事務上のミス等の情報は、当該商品の所管部です。多くの金融機関では、性質の異なるこれら2つの情報は、包括的に統合・管理されていません。情報が一元管理されていれば、迅速なチェックが可能となるだけでなく、膨大な数のインシデントを管理する場合に地域・部署別の“ハザードマップ”を作成するといった形で発生頻度や傾向を可視化し、より効率的なリソース配分につなげることができるでしょう。AIを活用すれば、蓄積データのさらに迅速・正確な分析と予測が可能になることは言うまでもありません。

改革のベストプラクティス

ここまでコンプライアンス・リスク管理のあるべき姿について、主に理論の側面からお話ししてきましたが、こうしたアプローチはすでにアクセンチュアが海外で実践しているものです。例えばオーストラリアでは、管理態勢の再構築のため多くの金融機関を支援しています。同国の金融機関は金利・手数料の水増し請求や詐欺行為、金利操作、AML違反といった様々な違法行為や不正行為が明らかになり、世論の厳しい批判に晒されています。

オーストラリア当局はこれを受け、顧客保護とコンプライアンス・リスク管理の観点から、”The Banking Code of Practice”というガイドラインを作成しました。日本と同様に同国でも収益環境は悪化しており、管理態勢の見直しと運営コスト削減の必要性に直面しているのです。

ケーススタディ:AIを活用した抜本的な業務効率化の実現

オーストラリアで手掛けた事例では、不正・不祥事による顧客信頼の低下リスクに直面する金融機関で管理態勢の見直しと効率化に取り組みました。不正・不祥事リスクへの対応では、なんらかの不正・不祥事象が発生した場合に、当該事象を評価し適切な対応を行うとともに、事象によっては類似の事象が発生していないかを調査する必要があります(いわゆる「横展開調査」)。同様に、お客さまからの苦情においても、不正・不祥事や不適切な取引に該当する場合には、類似の事象が組織内に広く広まっていないかを調査する必要があります。この横展開調査には、正確性を確保するためには、厖大な手間と時間のかかる特定・検証作業が不可欠です。しかし、時間がかかればかかるほど顧客の信頼は低下し、規制当局からの要請にも応えられなくなるため、可能な限りスピード感のある対応が求められます。この相反する2つの要件を満たすためにアクセンチュアが進めたのは、AIソリューションを活用したリスク管理態勢の改革でした。

- デジタル技術の導入

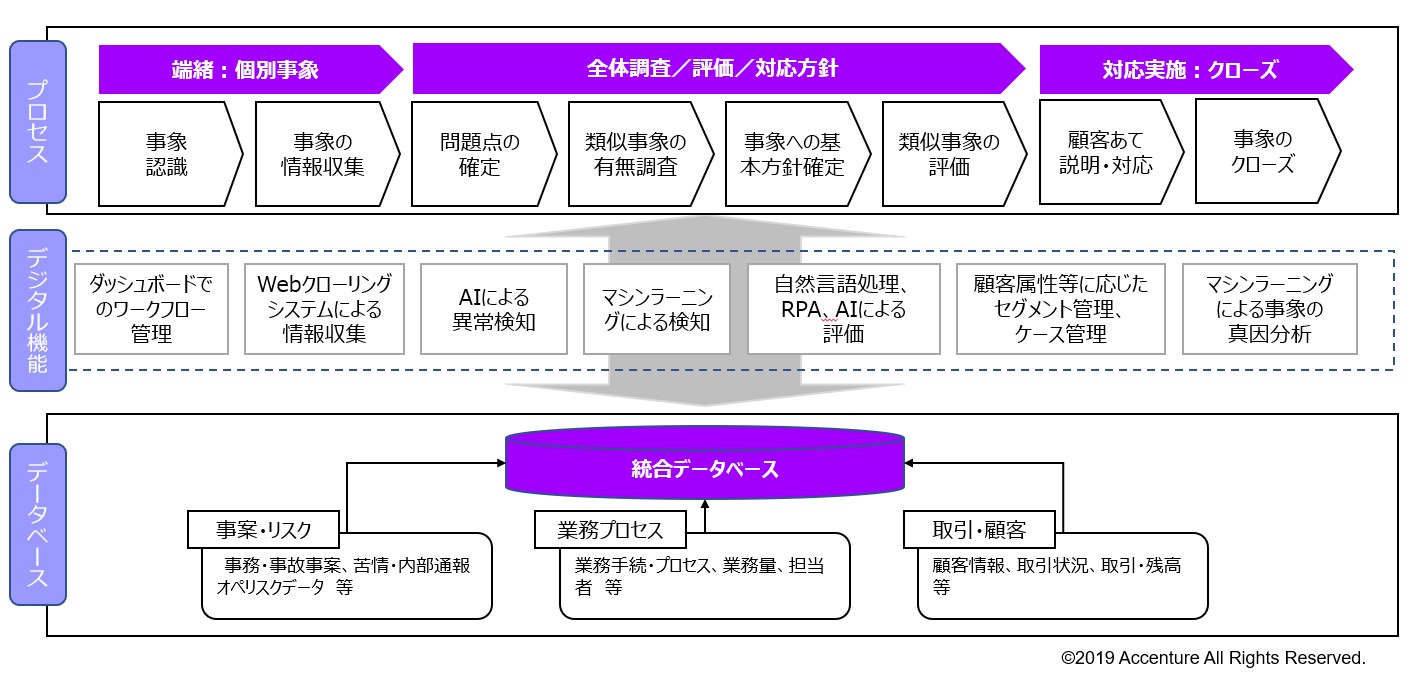

AIソリューションを活用したリスク管理態勢の改革に必要なアプローチは主に次の3つです。

第1に、業務プロセスの見える化です。業務プロセスを機能ごとの分解、およびコンプライアンス上のチェックポイントの明確化します。事案の発生個所、原因の特定に必要です。

第2に、関連データを一元管理する統合データベースです。事務・事故や顧客からの苦情等の事案・リスクに関するデータに加えて、業務プロセスに関するデータ(分解された業務プロセス、プロセス上のチェックポイント等)、取引・顧客に関するデータ(顧客情報、取引情報等)を一元化した統合データベースを構築します。

最後に、過去の不正・不祥事案のデータ蓄積と、マシンラーニングとの連携です。

これらの準備のもと、AIソリューションを活用したリスク管理態勢においては、個別の不正・不祥事象もしくはその疑義がある顧客の苦情が発生した場合、①AIによる異常取引検知やマシンラーニングによる検知により、類似事象を抽出、②類似事象データに対する、自然言語処理(NLP)、RPA、AIによる情報収集と事案の評価、③これらの調査・対応プロセスの可視化(ワークフロー活用による進捗状況を見える化)を実現しています。

- 効率化の実現

こうした取組みの結果、対応に必要な人員を60%削減しただけでなく、問題の解決の所要時間を15ヶ月からわずか3ヶ月へ短縮するなど、優れた効果を実現することができました(以下ご参照)。不正・不祥事事象に対する迅速かつプロアクティブな対応は、顧客からの信頼の回復・維持、規制当局からの要請への対応の観点からは、金融機関にとって今後ますます重要な課題となります。デジタル技術を活かしたソリューションは、こうした分野でも大きな強みを発揮するでしょう。

【AIソリューションを活用したリスク管理態勢― 実現されたメリットの例】

-

- 不正・不祥事対応の所要時間:15ヶ月から3ヶ月に短縮

- 不正・不祥事対応に必要な人員:60%削減

- 不正・不祥事リスクポートフォリオ全体:少なくとも25%のコスト削減

- 将来的な不正・不祥事リスク対応のビジネスケースの確立

- 事象対応に対する満足度:35%向上

- 不正・不祥事リスクポートフォリオ全体で顧客体験の向上

独自アプローチの必要性

2020年以降の金融の世界には、暗記さえすれば効果的なコンプライアンス・リスク管理を実現できるルールブックやマニュアルが存在しません。金融機関はそれぞれの強みや特徴を考慮し、変化を遂げる社会規範と顧客ニーズを念頭に置きながら、独自のアプローチを模索することが求められているのです。

ロードマップが存在しない今後のコンプライアンス・リスク管理態勢でも、説明責任が重要な要素となることは変わりません。そして説明責任を実践するためには、コンプライアンスという概念をDNAレベルで組織に浸透させる必要があります。その大きな鍵を握るのは、専門チームだけが管理責任を負うという固定観念から脱却し、経営陣はもちろんのこと顧客や商品・サービスなど現場との接点を持つ事業部門の積極的な関与を促すことです。AML対策など、従業員が自らアクションを求められる局面はありますが、目の前のリスク・インシデントにそれぞれが個別対応を行なっているだけでは金融庁が目指す包括的・自律的なアプローチにつながりません。プリンシプルに即した実効性のある仕組みを、組織全体として実現することが重要なのはそのためです。

また事業環境の急速な変化に対応するためには、管理態勢の効率化も不可欠です。オーストラリアの事例が示すように、AI・機械学習をはじめとする新たなデジタル技術を活用すれば、リスク対応の時間・コストを大幅に圧縮できるだけでなく、高度な分析によるリスク予兆の検知などさらに踏み込んだ管理が可能となります。競争激化やビジネスの多様化など大きな変革に直面する今、金融機関は次世代のビジネス環境に即したコンプライアンス・リスク管理態勢を実現するためのアクションを求められているのです。