全産業を飲み込む“創造的破壊”の波の次の標的は、銀行・証券・保険を含む “不安定期”の企業群である。この新しい世界で生き残るためには、真に顧客起点のビジネスモデルに転換することが鍵となる。

本稿では、“真の顧客起点型ビジネスモデル”に転換するために変えるべきこと、そして、既存ビジネスを持つ金融機関がどのようにして新たなビジネスモデルに転換すべきなのか、について論じたい。

来たる“創造的破壊”の波

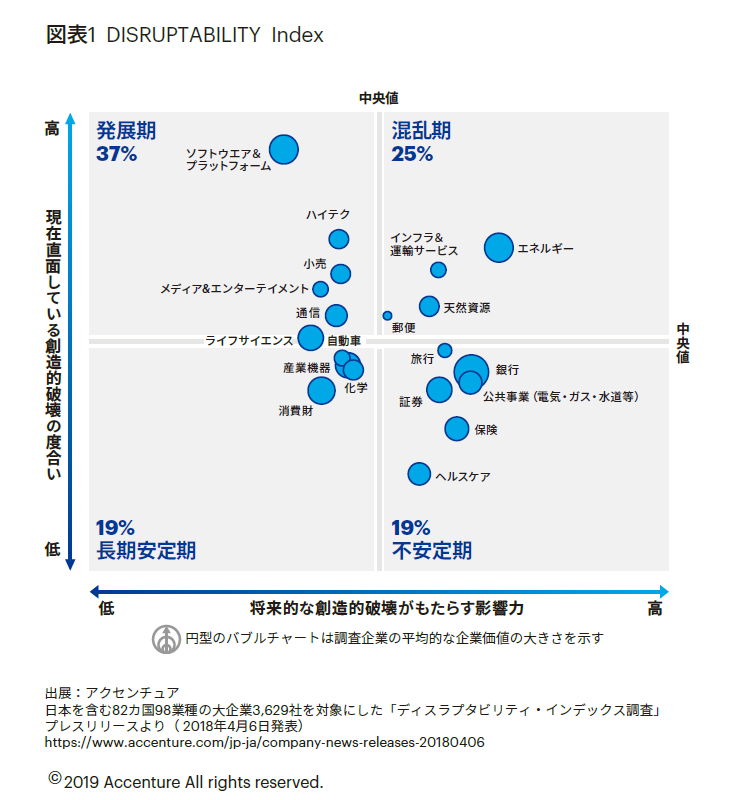

“創造的破壊”の波はあらゆる産業を飲み込む。既に“発展期”や“混乱期”の産業群(図表1)に見られる通り、“創造的破壊”の世界では、競争のルールが根本から覆り、業界構造が激変する。多くの場合、既存大手は存在感を失い、新規参入企業が主役に躍り出る。

例えば、Amazonは徹底的に磨き込んだECにより買い物の煩わしさを解消し、 Kindleにより読書そのものを再定義してきた。その結果、米国トイザらス(2017年9月に破綻)をはじめとする伝統的な小売系メガプレイヤーは窮地に陥っている。(ちなみに、Amazonの事業拡大に影響を受ける銘柄群は「Amazon恐怖銘柄指数(Death by Amazon)」と呼ばれている)

次の“創造的破壊”の波は、銀行・証券・保険を含む“不安定期”の企業群に到来すると見られている(図表1)。

何が“創造的破壊”を引き起こすのか。それは、Amazonが買い物の面倒臭さを解消したように、テクノロジーの進化に伴う、消費者の隠された不満(=本質的ニーズ)を根本から解決するプレイヤーやサービスの出現である。

その意味では、規制産業の代表格である金融業界の顧客体験は他産業と比べても著しく悪いため、“創造的破壊”が引き起こされる可能性・インパクトともに甚大であると見るべきであろう。

金融業界に“創造的破壊”をもたらし得る非金融プレイヤーは複数考えられるが、例えば、GAFAのようなプレイヤーが、デジタル空間における圧倒的な顧客接点・顧客情報を強みに本腰を入れて攻め込んでくるはずだ。

真の顧客起点型ビジネスモデルへ

既存金融機関が“創造的破壊”の時代で勝ち残るにはどうすべきか。

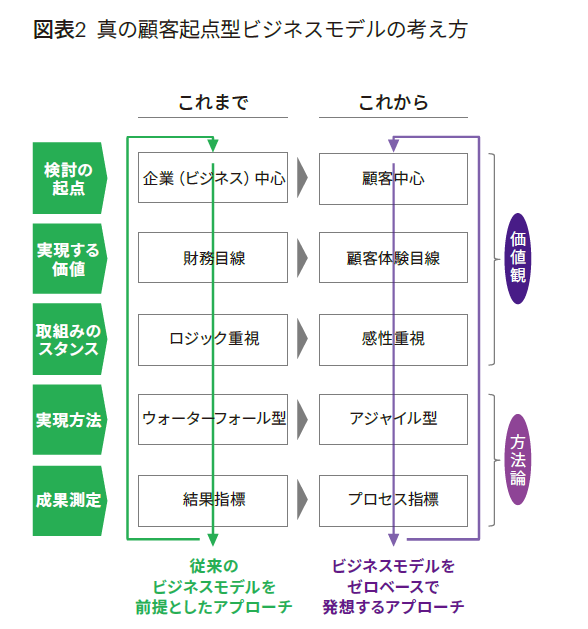

それは、“真の顧客起点型ビジネスモデル”に生まれ変わる他はない。そのためには、ビジネス運営の方法論だけでなく、企業としての価値観・DNAにまで踏み込んだ変革が必要である(図表2)。

©2019 Accenture All rights reserved.

昨今では多くの国内金融機関において、特定の領域においてはアジャイル型で開発を行って早い段階で“Go or No-Go”を見極めることや、成果測定をするにあたって結果指標一本槍ではなく、案件タイプによっては“案件実施数”といったプロセス指標で管理すべき、といった“方法論”が相当程度浸透してきている。

しかしながら、“価値観”の面では、未だに多くの金融機関が旧来型パラダイムから脱し切れていないと感じる。

つまり、あくまでも発想の起点が“自社の都合”であり、ビジネスの勝ち方が昨年までと大きく変わらないことを前提に、硬直的かつロジカルな手法でビジネスを設計しているのだ。

これまでの競争環境ではこれが正解だったのかもしれない。なぜなら、規制で守られた金融業界ではビジネスの予測可能性が相対的に高く、過去の積み上げに基づくビジネス設計である程度方程式を解き切れたからだ。

だが、“創造的破壊”の世界では、ビジネスの予測可能性が著しく悪化し、従来型のアプローチが通用しなくなる。

あくまで顧客起点でアンメットニーズを徹底的に洗い出し、消費者の微妙な感情も読み取りながらプロダクト・サービス・顧客体験を磨きこんでいくことが勝負の鍵となるのだ。

先進事例

このような環境認識を踏まえ、いくつかの金融機関では“真の顧客起点型ビジネスモデル”への転換に向け先手を打ち始めている。

伊予銀行では、「デジタル・ヒューマン・デジタル(DHD)バンク」構想を掲げ、人的資源は人ならではの付加価値を出せる領域(相談・地域とのつながり等)に特化し、それ以外の領域(手続き等)はデジタルを使い徹底的に効率化することを基本方針としている。結果、顧客は煩雑な手続きから解放され(例、6分での口座開設)、密な相談を受けられるといった顧客体験の抜本的な変革を目指している。

独保険大手アリアンツでは、複数のエコシステム(スマートホームサービス、農家向けトータルソリューションサービス)に参画し、エコシステムの一参加者としての“保険プロバイダー”に徹している。顧客視点での“自然な導線”を重視し、あえてエコシステムの主導権を取らない点が肝である。

英保険大手アビバでは、「デジタル・ファースト」戦略として顧客支援サービスの拡充・迅速化を図っている。一例として、将来の顧客接点として「声」が肝になると見立て、業界に先駆けてスマートスピーカー(Amazon Alexa)の活用を模索している。

抜本的体質転換の要諦

既存金融機関にとって、新たなビジネスモデルへの転換は、一足飛びに実現できるものではない。

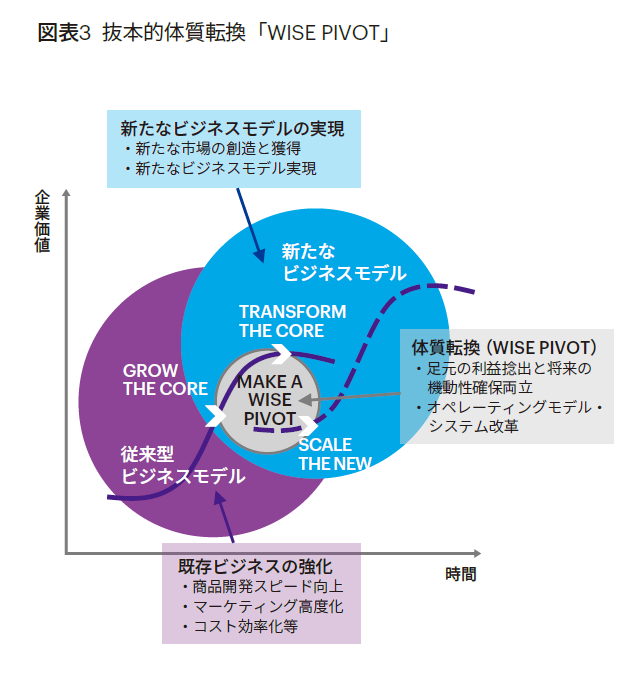

なぜなら、既存プレイヤーがビジネスモデルを変革する上では、足元の利益捻出と将来の機動性確保を両立すべき(WISE PIVOT)であるからだ(図表3)。

©2019 Accenture All rights reserved.

つまり、既存ビジネスでは、商品開発スピード向上、マーケティング高度化、コスト効率化といった現状の延長線上でビジネスを高度化・効率化していく。一方で、徹底的な顧客起点で新たなビジネスモデルを生み出すことが重要なのだ。

特に、新たなビジネスモデルの創出を、現行組織体制の枠組みの中で生み出すことは現実的ではない。

良くある陥りがちな罠として、既存ビジネスと兼務で新規ビジネス担当者をアサインしてしまうことである。

前述の通り、既存ビジネスと新規ビジネスは真逆の価値観で推進していかなければならない。しかし、両者を兼務にしてしまうことで、“現状の制約の中でやれること”を前提に新規ビジネスを発想してしまい、将来新たな収益の柱になりうるようなキラリと光る新規ビジネス案が生まれないのだ。

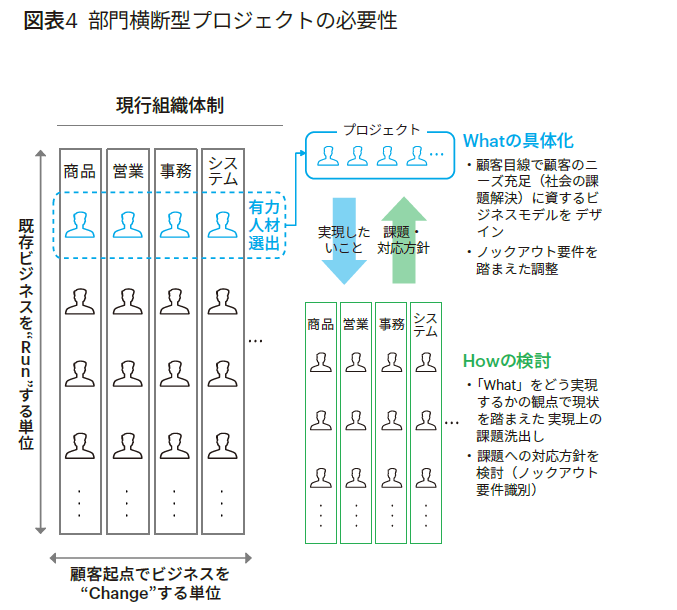

そこで、弊社は部門横断型プロジェクトを組成することを推奨している(図表4)。

©2019 Accenture All rights reserved.

当該組織では、有力人材を結集させ、徹底的な顧客目線で顧客ニーズ充足に資するビジネスモデルをデザインすること(Whatの具体化)に特化する。

他方で、現行組織は、部門横断型プロジェクトが具体化したWhatを、どう実現するのかを考えるのだ(Howの検討)。

ポイントは、新規ビジネス部隊が“飛んだ”発想をしやすくするために、既存ビジネスから切り離すことにある。

最後に

来たる“創造的破壊”の時代に勝ち残るためには“真の顧客起点型ビジネスモデル” への転換が必要であり、既存金融機関にとっては、既存ビジネス強化による足元の利益捻出と、将来のビジネスモデル創

出の両立(WISE PIVOT)が肝要であることを述べた。

抜本的な変革には痛みが付き物である。既存金融機関は、真の顧客起点型ビジネスモデルへの転換を腹決めする時期に来ている。

残された猶予期間は長くはない。

我々は金融業界における企業変革のプロ集団として、変革の気概ある金融機関における抜本的なビジネスモデル変革の道のりを伴走していきたい。