このシリーズの記事一覧:

2022年は不確実性が高まった1年であった。コロナ禍が収まり切れない中でのロシアのウクライナ侵攻、国際的なインフレ、また、インフレ抑制に向けたFRBの継続的な緊急利上げ(11月のFOMCでも0.75%と言う4回連続の三倍 速利上げ)により、ターミナルレートが5%台も見込まれ、金利差から記録的な円安も歯止めがかからない。それに追い討ちをかけるように、台湾有事の懸念が現実味を帯びている。

これらの不確実性から、保険会社の経営も難しいかじ取り(外貨建商品などの好機もある)が必要となっている。また、この不確実性だけでなく、言い尽くされたことであるが、日本は人口動態の課題という確実性にも対応することが必要であり、もはや猶予はない。短期的な施策と、中期的な施策の同時並行的な対応が求められ、複数且つ相対する変数が経営の難易度を上げている。

本稿では、世代や国民の変化について状況をアップデートすると共に、保険会社が今後の10年を見据えてとるべきアクションについて整理したいと思う。

世代(人口動態・通信技術)の変化

Y世代(ミレニアム世代)が主力世代となり経済活動の中心となったことに伴い、その潮流の変化に対応出来なかった業種•企業は淘汰された。代わりに、3Gから4G・5Gへの通信技術の世 代交代を捉えた新興企業が経済活動のプラットフォーマーとなり、その位置付けが強固なものとなってから既に時が経っている。日本に目を向けると、これまで経済活動の主力を担ってきた世代の変化が今後10年で起ころうとしている。社会構造の変化として言い尽くされた感はあるが、直面している人口動態を今一度整理する。

【団塊世代】

現在も保険会社の主要顧客として重要な位置付けを持つ団塊世代。1947-1949 年に出生したこの世代は総人口に占める割合が約5.3%あり人口構造上、大規模な集団である。この世代が2025年に後期高齢者(75歳以上)となり、2035年に死亡平均年齢(85歳以上)に達する。

この重要な世代(団塊ジュニアも続く)に対して、今後10年間必要な保障を提供することは保険会社として重要 な役割である。また、それは保険料収入の上昇につながる可能性もある。

【Z世代】

既述の通り人口動態と技術の世代交代に適応しなかった業種・企業は危うい道を歩むことになる。団塊世代・団塊ジュニア世代への対応に目を向けつつも、Y世代からZ世代への準備も進める必要がある。次の主力世代となるZ世代は、取りこぼすとリカバリーが相当困難な世代と考えた方が良い。

X世代の子供となるZ世代は真のデジタ ルネイティブ世代であり、米国では人口の30%を占める主要顧客となる。対して日本は15%と、その勢力が海外と比較し小さいが、そこに甘んじることがあれば2世代続けて市場機会を損失することになると考えて臨むべきだと考えている。

スマートファーストである彼らはスマートフォンをメインの生活機器として利用し、目的別にプラットフォームを使い分けて情報を収集し、口コミレビ ュー、インフルエンサーや近しい人の意見で購入を決めるなど、他の世代にない特徴を持つ。

FinTech、DXなど各社はその対応として、イノベーションや新技術を取り込むため、ラボラトリーを設立している。しかし、その取り組みは現業も意識する為、浅く広く形骸化している傾向も見られる。

新たな組織として組成したのであれば、例えばZ世代に向けたマーケティング、商品、サービス開発など、焦点を絞って対応することも一考の価値があると考える。

始まる保険の断捨離

国民の所得が減少している状況はよく聞く話である。しかし、一般のメディアで多く取り上げられてないのは社会保険料の増加(雇用保険料、介護保険料の値上げなど)であろう。また、本年の記録的な円安は、グローバルとの金利差もあり、コストプッシュ型のイ ンフレを引き起こしており、国民の生活を圧迫している。可処分所得に対する保険料の割合は、それに応じて増加しており、保険の断捨離が今後本格化する可能性が高い。

国民の金融リテラシーはどの年齢層も 概ね横ばいで推移している※が、若年層では一定の変化もみられる。不都合な事実はWeb2.0のプラットフォーム(SNS, YouTubeなど)を活用して誰もが確認出来るようになっており、全世代で保険の断捨離が発生する可能性は低くない。

※ 金融広報中央委員会

金融リテラシー調査(2022年)

保険会社が取るべき対応

これまで世代の変化、社会保障の負担増が生む保険の断捨離について述べてきた。短•中期的な機会と損失に向き合う次の10年を迎え、保険会社が取るべき対応について3つ述べたい。

1. 究極のテーラーメイド化とそれに立ち向かうビジネスモデル立ち上げ

コロナ禍が始まる前の寄稿でも述べたが、究極で最適なパーソナライゼーションとして、スマホの全てのデータにアクセスして、SiriやGoogleが契約者に対して提案するアプリを保険会社(保険会社が提供しない場合はプラットフォーマーが)が提供することも将来起こりうることであり、今後のチャネルとなりうる可能性もある。

スマホがアクセス可能なデータは豊富である。毎日乗る体重計から得られる体重や体脂肪率•BMI値、専用端末から得られる睡眠情報、スマートホームやEVから得られる家財や運転のデータ、そしてオンラインストアから取得可能 な購入履歴。これらのデータに顧客がアクセス権を付与し、顧客の実態に最適な保険提案をスマホから受ける時代が訪れることも想像出来る。

この世界観は、これまで保険会社が統計のベースとしていた大数の法則や、 経営の基礎となる三利源から逸脱し、 現状のビジネスモデルを壊しかねない可能性もある。ただ、これまで長きに渡り通用したビジネスモデルに立ち向 かい新たな提供価値を創造することが今求められている。リスクの担い手となり、新しいサービスを社会に普及させる役割を担ってきた保険会社、その位置付けは今後も変わらないはずである。

2. NPS経営

行き過ぎた売上主義から、顧客満足主義にシフトする企業は少なくない。その本気度は高く、組織風土の変革も視野に入れた活動が進んでいる。

指標として取り上げられているのはNPSであるが、顧客のみでなく、社員に向けたeNPSを同時に実施している企業も多い。これらの取り組みは将来主力世代となるZ世代の特徴に対応するという点でも重要となる。

弊社もNPS経営に対する様々な施策をサポートさせて頂いているが、感じるのは経営レイヤーと現場レイヤーでの温度差である。目の前の成果と中期的な成果、そのバランスを取るのが経営の舵取りであり、丁寧なガバナンスが必要である。

3. 抜本的な事業費効率化

人口動態(団塊世代の動きは述べたが、2030年以降、労働人口比率が落ち込み始め、2040年には50%を下回る)、保有契約のライフサイクル(2035 年は団塊世代と合わせて団塊ジュニアも60歳以上になり、主要顧客は大きく減るが、保険金の支払いは急増するなど)から目を背けなければ、今後の10年をかけて抜本的な事業費効率化を行うことは必須要件である。既存の主力商品、全国ベースでビジネス展開している販売チャネルなど、現在のコスト構造で収益の下方圧力に耐えられる見込みは高くない。

ゼロベースでの営業•事務•システムの見直し。それはDXへの取り組みと共に、これまでに作り上げてきた、行き過ぎた付加価値との決別という経営判断が必要となる。

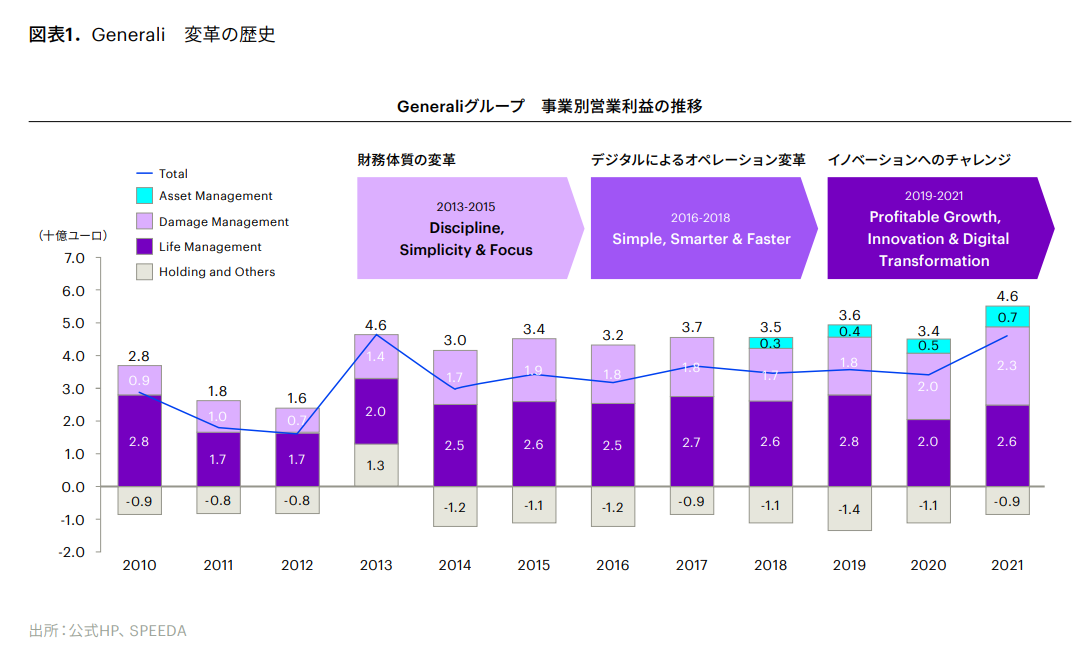

伝統的な保険会社は既存ビジネスモデ ルから得る収益が今後も大きいため、 改革が保守的になりスピード感を欠如することがあるが、弊社がグローバルで強固なパートナーシップを持つジェ ネラリはいち早く変革を推進している(図表1)。

ジェネラリは2013年から不採算事業の売却など本格的な財務体質変革に着手し、その後デジタルによるオペレーション変革による代理店ビジネスの強化を図り、ヨーロッパで最高のNPS評価を持つポジションに至っている。しかし、その歩みは止まらず、現在はIoTを活用したイノベーションへのチャレンジのフェーズへ進んでいる。

終わりに

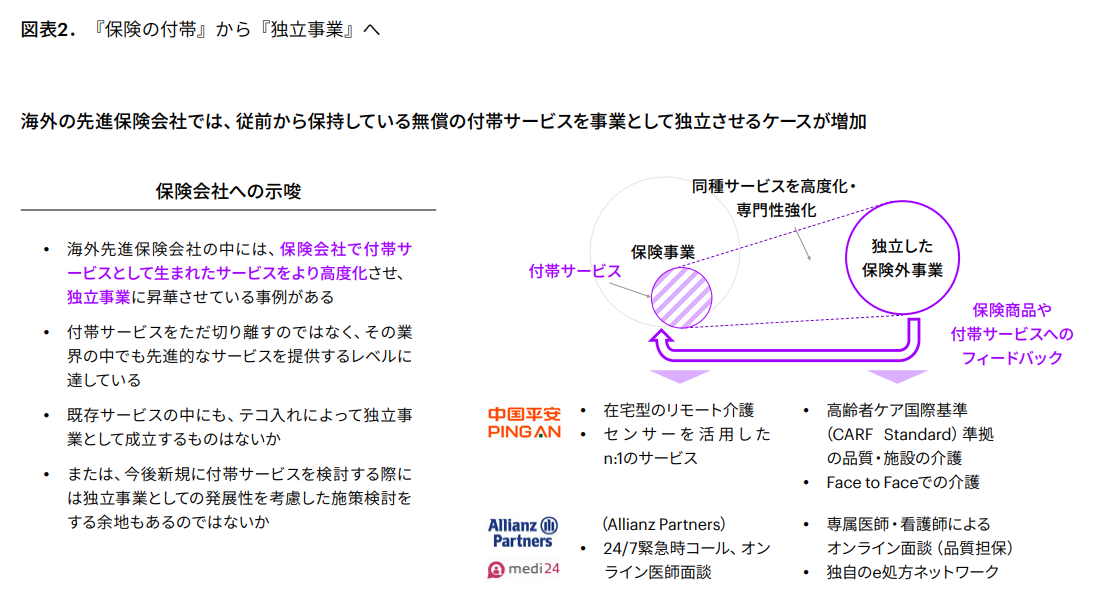

海外の先進的な保険会社では、付帯サ ービスを事業として独立させるケースが増加している(図表2)。

その他、弊社では支払い保険金の収益化などの周辺ビジネスの獲得、直営チャネルを持つ場合のリアルチャネルの活用方法、異業種の連携など、保険会社の新たなビジネスモデルを検討している。

不確実性と確実性の課題が並行して発生する難局を、リスクの担い手として、新しいサービスを社会に普及させる役割を担い、日本の社会を構築してきた保険会社と共に、コンサルティン グと言う枠組みを超えて、パートナー企業として支援していく所存である。

※FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。