昨今のウェルスマネジメントを取り巻く環境は大きく変化しており、抜本的な変革のタイミングを迎えている。

これまでウェルスマネジメントの主要顧客は60代以上の「シニア世代」であり、対面による営業を主体としてきた。しかし、昨今は急速に進む相続・資産移転により、30代-50代の「デジタル世代」の存在感が急速に増している。「デジタル世代」は、スマートフォンやPCを通して、主体的に情報収集、コミュニケーション、意思決定を行っており、デジタルが生活の一部となっている。「デジタル世代」の台頭に合わせて、ウェルスマネジメントのビジネスモデルを抜本的に変えていかなければいけないことは明白だろう。

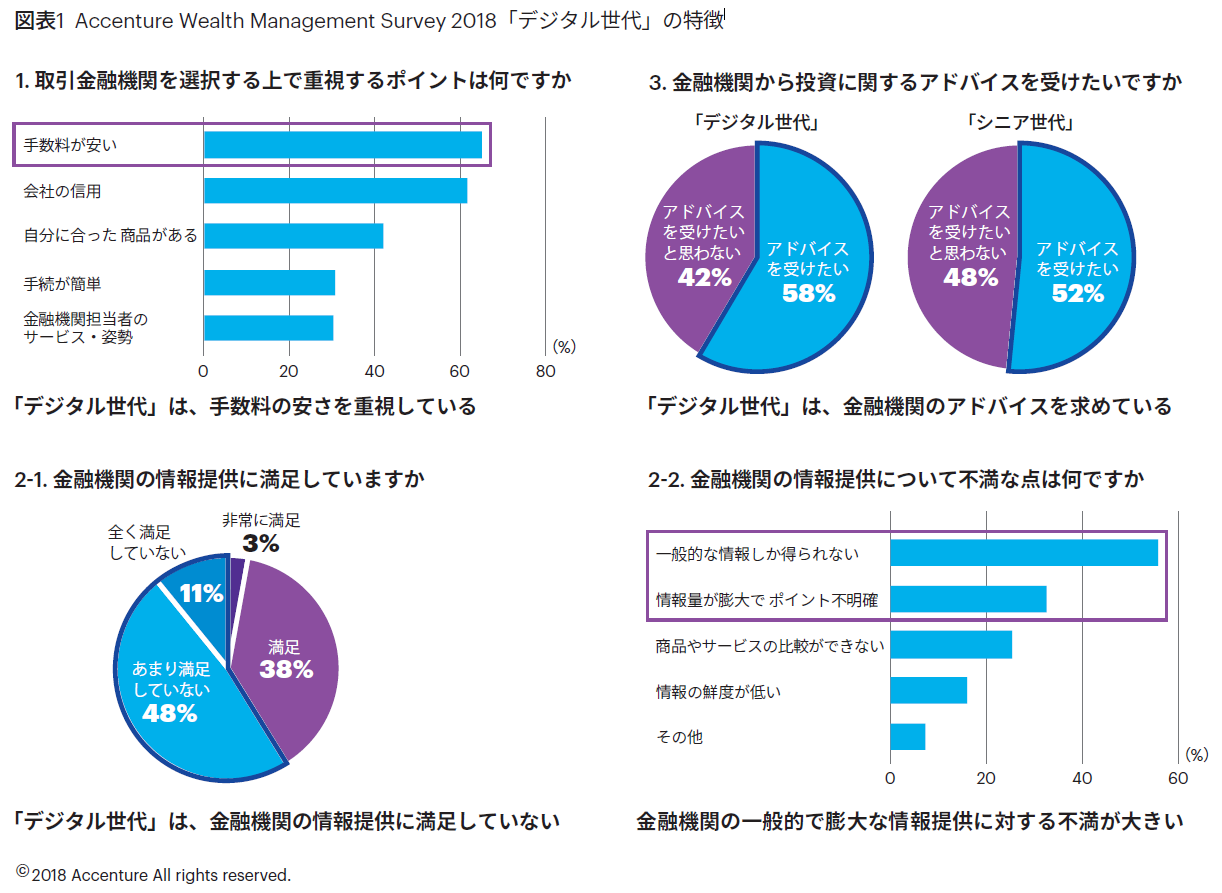

本稿では、弊社独自調査である「Accenture Wealth Management Survey 2018」の結果を踏まえ、「デジタル世代」の特徴を考察するとともに、金融機関に求められる変革の方向性と実践すべきアクションについて、弊社の考察を述べたい。

ウェルスマネジメントを取り巻く環境変化

近年、ウェルスマネジメントにおいては、顧客、市場・規制、競合プレーヤーの何れの観点においても環境変化が急激に進んでいる。まずは、こうした環境変化について触れていきたい。

「デジタル世代」の台頭

従来、ウェルスマネジメントの主要顧客は60代以上の「シニア世代」だったが、今後、現在30代-50代の「デジタル世代」が主要顧客となっていく。これは、「デジタル世代」の資産形成が進むことに加え、「シニア世代」の高齢化に伴う世代間資産移転が進むことによってもたらされるものである。「デジタル世代」は、スマートフォンを介して、自ら主体的に情報収集を行い、オンライン上で購買行動を実行することが当たり前となっており、これまで対面を中心としていた顧客との関係性は大きな変革を求められる。

顧客本位の業務運営の徹底

金融庁から「顧客本位の業務運営に関する原則」、いわゆるフィデューシャリー・デューティーに関する指針が公表され、長期・積立・分散投資などを支援する環境整備が急速に進展している。さらに、パッシブ運用が主体となっており、金融機関の手数料率は低下傾向にある。こうした流れは、さらに加速する見込みであり、金融機関は手数料低下及び商品保有期間長期化の中で、顧客目線でのサービス提供を一段と徹底する必要がある。

オンラインプレーヤーの勢力拡大

オンライン証券会社は、対面営業を中心とする大手金融機関を上回るスピードで顧客基盤の拡大を進めている。これは、低い手数料で個人投資家を惹きつけ、 Webマーケティングによって口座開設・取引へ巧みに誘導していることが主因と考えられる。弊社調査では、30代-50代の個人投資家の3割以上がオンライン証券会社を利用している。彼らのうち、将来的に対面証券会社へのメイン取引先の変更を考えている割合は2割に過ぎず、将来的に富裕度が高くなっても、引き続きオンライン証券会社で取引する可能性が高い。これは、60代以上のシニア世代の行動様式が将来的に大きくデジタルシフトすることを意味しており、対面証券会社にとって、大きな脅威である。

「デジタル世代」の特徴

前述の通り、ウェルスマネジメントを取り巻く環境変化は著しく、金融機関はビジネスを抜本的に変革することが必要となるだろう。特に、「デジタル世代」を理解した取り組みを実践できるかが、金融機関の中長期的な成否を決定付けると弊社は考えている。そこで、ここからは弊社が実施した「Accenture Wealth Management Survey 2018」の結果から、「デジタル世代」の代表的な特徴をいくつかご紹介したい。

価格感応度が高い

「デジタル世代」の個人投資家は、取引証券会社を選択する際に最も重視するポイントとして手数料の低さを挙げている。同世代はオンライン上で無料もしくは低価格で、洗練されたサービスを受ける体験を重ねており、価格感応度及びサービスに対する目線が高いと言えるだろう。

現状の金融機関からの情報提供に満足していない

個人投資家の6割程度が金融機関から現在提供されている情報に満足していないと回答している。金融機関から提供される情報は、一般的な情報しか得られず、情報量が膨大でポイントが分からないといった声が多い。「デジタル世代」は、自ら主体的に情報収集を行うが、自身が求めている情報を効率的・効果的に得ることができないという不満を抱えていると考えてよいだろう。

金融機関のアドバイスを求めている

金融機関からアドバイスを受けたい個人投資家の割合は、30代-50代で6割程度を占めている。「デジタル世代」はオンライントレードを通じて自己判断で資産運用取引を行う一方で、専門家のアドバイスを受けたいという想いを根強く持っている。

変革の方向性と実践すべきアクション

こうしたウェルスマネジメントの動向を踏まえ、金融機関に求められる変革の方向性を3点示したい。

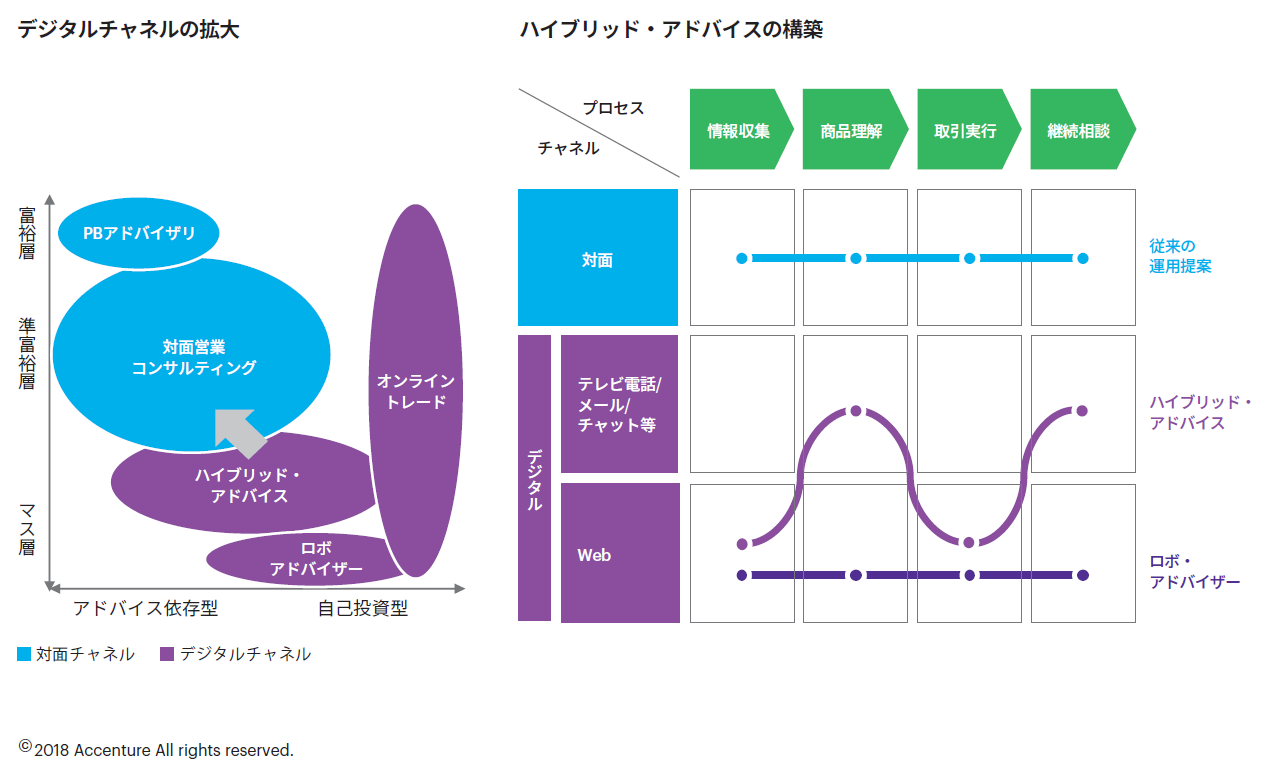

① ハイブリッド・アドバイスの構築

金融機関は「デジタル世代」が求めるアドバイスを低コストで提供する必要がある。一方、オンラインのみでのロボ・アドバイザー等の取組みは十分な成功を収めているとは言えず、デジタルと人によるアドバイスを組み合わせたハイブリッド・アドバイスを提供する取組みが模索されている。既に米国では、バンガード等がオンライン上で顧客に取引を行ってもらいつつ、必要なタイミングでコールセンターのアドバイザーがビデオチャット等でアドバイスを行うハイブリッド・アドバイスを提供して大きく成功しており、日本でも同様の動きが求められると考えられる。「デジタル世代」は普段はアドバイスを必要としないが、大きな投資判断をする時はアドバイスを受けたいと考えており、ハイブリッド・アドバイスをまさに必要としていると言えよう。

② 対面アドバイスの高度化

デジタルと人を組み合わせたハイブリッド・アドバイスが拡大していくと共に、比較的手数料の高い対面アドバイスはその付加価値を改めて問われることは避けられない。対面で高付加価値なアドバイス提供を実現していくためには「長期リレーションの構築」、「深い顧客理解に基づく提案」、「ライフに関するアドバイス」等、あるべきアドバイスモデルを定義して、試行していくことが必要となる。例えば、「深い顧客理解に基づく提案」を実現する上では、顧客のターゲティングから情報管理、提案、取引までをシームレスに推進できる営業プラットフォームを活用することが有効と考えており、弊社では、デジタル・ウェルスマネジメントという統合プラットフォームの活用を推奨している。各種サービスに対する目線の肥えた「デジタル世代」にとっても、付加価値の高い対面アドバイスであれば利用する価値を見出すであろう。

③ 本社・事務部門の生産性向上

「デジタル世代」の台頭やフィデューシャリー・デューティーの進展に伴い、手数料低下及び商品保有期間長期化のトレンドが加速することで、業界全体のフィープールは減少していくことが見込まれる。そうした中で、十分な収益性を確保していくためには、現在コストセンターとなっている本社・事務部門の生産性向上が不可欠だろう。日本でもRPA(ロボティック・プロセス・オートメーション)やAI(アーティフィシャル・インテリジェンス)活用による業務効率化の取組みは進んでいるが、これまでは既存の業務プロセスにデジタルソリューションを組み込む事例が多かった。これからは、デジタルソリューションを前提にゼロベースで業務プロセスを再構築するアプローチを採用することで、抜本的にオペレーティングモデルを改革することが必要と考えている。実践の際には、個別領域ごとの最適化を避け、経営層・業務部門・IT部門が連携して、全社最適で業務プロセスを再構築していくことが求められるであろう。

最後に

ウェルスマネジメントは「デジタル世代」の台頭をはじめとする大きな業界変革の時を迎えており、この瞬間に描く戦略の如何によって、将来的な事業の収益性は大きく左右される。弊社としては、皆様とこの変革の時を伴走し、勝ち抜くための戦略や取組みを共に創り、実行していきたいと考えている。