このシリーズの記事一覧:

ここ数年で、複数の非金融事業者が金融事業参入を表明している。この流れは、現在では体力のある大手一部の事業者にとどまっており、金融ビジネスの在り方を大きく塗り替えるにはまだ時間がかかるであろう。

一方、欧州で先行するPSD2の流れから、日本においても金融機能がオープンAPI化(=オープンバンキング)される潮流が今後も続けば、その参入容易性から市場に多数の非金融事業者が流入し、市場は大きく変わる可能性があるだろう。

その時に銀行には、どういうポジショニングオプションが存在するかを整理し、それぞれのポジショニングの狙いを論じる。

大きな2つの環境変化

1. 非金融事業者の金融参入

非金融事業者の銀行業参入が加速している。2000年代初頭、楽天、セブン、ソニー、イオン、といった非金融大企業の一部が先駆けて銀行業に参入した。だがこの流れは一部の大手事業者に限られた。銀行業への参入は、投資・財務面はもちろん、規制リスク対応、ノウハウ・態勢整備、撤退の非容易性といった面で、参入のハードルが非常に高いことが背景にある。

しかしながら、この数年で風向きが変わってきた。非金融事業者が既存銀行とパートナーシップを組んで新たに銀行参入を表明するケースが徐々に増えており、その代表例がLINEとみずほ銀行の提携であろう。膨大な顧客基盤・顧客接点を持つ非金融事業者に真っ向から競争するよりも、価値共創する道を模索し始めたものであり、顧客からは歓迎されることだ。現状、消費接点における金融体験は大きく分断されている(英会話教室の申込と教育ローンの申込を例にすれば、英会話教室契約時に、教室の申込書を記入した後、ローン申込をする信販会社等の申込書に同じ内容を延々と転記することになり、最悪の場合には、手続き後にローン審査が謝絶、ということもあり得る)

消費活動の裏側にある金融サービスが消費接点の中にシームレスに埋め込まれることで、ストレスを感じない体験となることは、潜在的な顧客ニーズとして数多くある。銀行には、顧客の前面に出るべきポイントとそうでないポイントの見極め・区別が求められる。

2. 銀行業のオープン化の潮流

金融先進地域行であるEUでは2016年にPSD2(Revised Payment Services Directive)という指令の法制度化が加盟各国に義務付けられた。この指令は、要約すれば、顧客指図の元、銀行は自行口座の情報開示や決済指示を受付ける必要がある、というものだ。銀行しか持ち得ていなかった情報や機能を、APIを介して外部事業者も利用することができるようになる(=銀行業のオープンAPI化)。2017年に弊社が行った欧州非金融事業者決済担当幹部50名へのインタビューでは、91%が今後一年以内にオープンAPIを活用したサービスを開始すると回答し、また同時に行ったグローバル大手行経営幹部100名へのインタビューでも、95%が2019年内に大規模な投資を行うと回答している。実際に筆者が欧州のフィンテック事業者調査を行った際も、大手銀行の顧客情報を活用したサービス展開を行っている例がいくつも見られた。

欧州の流れを受け、日本でも金融庁が主導しオープンAPI化に向けた検討が進んでおり、近い将来、日本国内でもオープンAPI化のビジネス機会への戦略的投資が活発になることと想定するのは自然である。

ビジネスモデル

前述の通り、非金融事業者が銀行とパートナーシップを組んで新たに銀行業へ参入するケースが増加してきた。ただ、銀行の力を借りたとしても、やはり銀行業免許を取得し、銀行事業を運営することは容易ではない。非金融事業者だけの問題だけではなく、銀行側の体力にも限りがある。結果、銀行参入が可能なのは、資本体力や膨大な顧客基盤を持つ事業者のみにとどまり、非金融事業者参入は市場をディスラプトする程度の潮流には至らないのではないかとの見方も一部にある。否。これにオープンAPI化の潮流を重ねると景色が変わってくる。

新しいビジネスモデル~ オープンバンキング

オープンAPI化の潮流を逆手に取り、銀行が金融機能を積極的にAPIで外部事業者に解放することを考える。外部事業者は、自社サービスの顧客動線の中に自社ブランドの金融サービスを組み込み、消費接点と金融接点がシームレスに繋がった体験を構築することが出来ないだろうか。銀行機能をAPI解放することを、「オープンバンキング」と呼ぶ。かつてビル・ゲイツが述べた通り、金融の価値創出の単位は「金融機関」ではなく「金融機能」であるべき、というスタンスだ。

オープンバンキングを活用すると、外部事業者は自社で銀行業免許を必ずしもとる必要はなく、安価かつスピーディーに事業を立上げることができ、事業撤退のハードルも下がる。結果として金融サービスへの参入事業者が飛躍的に増え、ビジネスのスケール余地は十分に生まれると考えられる。

戦略的ポジショニングオプション

オープンバンキングを想定したビジネスモデルにおいて、銀行がとり得るポジショニングは大きく4つに大別される(図表1)。

① インテグレーター

自行商品・サービスを自行チャネルで顧客に提供するモデル。(=従来のB2C銀行)

② ユビキタス・プレイヤー

自行の金融商品・サービスをAPIを介して外部事業者に解放。外部事業者を通じて商品・サービスを提供するモデル。外部事業者は、例えば銀行代理業者として自社サービスの中に金融サービスAPIを組み込み顧客体験を設計することが可能だ。銀行は多数の非金融事業者と提携することで顧客基盤を一気拡大することが狙え、かつ、営業店といったチャネルは不要でコンパクトな運営態勢によるコストメリットを享受することも狙える。

モデルケース

2016年に設立されたドイツのSolaris Bank。口座・決済・ローンの機能を外部事業者(銀行代理業者)に提供。EU圏内で60以上の提携事業者基盤を有する。

③ プラグ&プレイヤー

自行商品・サービスだけでなく、他行・他社の金融商品・サービスも自社チャネルで顧客に提供するモデル。銀行は、顧客にとって最適な商品を分析し提案することが出来る。また、自行で一通りの商品を取りそろえる必要がない。他社商材も取り扱うため、新しい商材を低投資かつクイックに顧客に届けることができ、事業環境変化にも強い。銀行が直接顧客接点を持つことから、②ユビキタス型では難しい、コンサルティング業務を要するような高度な商品の取り扱いも可能になる。

モデルケース

2013年に設立されたドイツのN26。自行では流動性預金口座・決済機能を主に取り扱い、貯蓄性口座、運用、保険、といった機能は外部サービス(大手事業者やスタートアップと提携)をAPIを通じて活用。外部サービスのUIは完全にN26のUIに統合されており、顧客体験の分断が一切ない。

④ マーケットプレイス・プレイヤー

他行・他社含めた金融商品・サービスをマーケットとして提供するプラット

フォーマーのポジション。外部事業者は必要な金融機能を選択しAPIを通じて提供する。プラットフォーマーとしてAPI提供先の外部事業者基盤や開発者基盤を広く抑える。金融機関がサプライヤとなっていく中、価格競争に巻き込まれないポジションや、顧客理解や事業者理解といったインテリジェンス領域における競争優位性・持続性も獲得することを狙う。

モデルケース

スペインのBBVAが2016年にスタートしたAPIマーケットサービス。自行+外部のAPIをマーケットとして提供。2016年の一年間で1,500ものAPI利用事業者・外部API開発者がプラットフォームに登録。

実現に向けて

オープンバンキング型のビジネスモデルを実現するにあたっては、各業種におけるユースケースデザイン、プライシングモデル、リスク管理指針、情報/顧客データベース設計等々の従来型銀行との差分になる部分で様々な論点がすぐに思いつくだろう。

ただし、本当に重要であり、まずもって考えなければならないのがシステムの問題だ。特に、不可侵の聖域とされていたコアバンキングシステムへの手入れが必須になる。ここを乗り越えなければ絵に描いた餅止まりである。

正解の分からないビジネスに対する実現指針

オープンバンキングを始めとした、隆盛直後の、誰もやったことが無い、正解が分からないビジネスに対し、多大なコスト、リソース、時間を投下し、さらには既存事業をリスクにさらしてまで実行判断を行うことは現実的に難しい。

こういった案件を推進するにあたっては、既存資源に手を入れることなく、割り切って、「早く、安く、ゼロベースで新しく作る」アプローチが有効と考える。特にコアバンキングシステムのような重厚長大かつ柔軟性の低いシステムに対してはなおさらである。

実際、スペインのSantander銀行は2017年新しいデジタルバンキングサービスをローンチするために、別エンティティ(Openbank)をリブランディングし、全く新しくコアバンキングシステムを導入しなおした。その際システムだけでなく、ガバナンスモデル(新サービス等の投資意思決定プロセス等)も親会社から切り離し、独自でスピーディに行えるよう、新たに構築している。

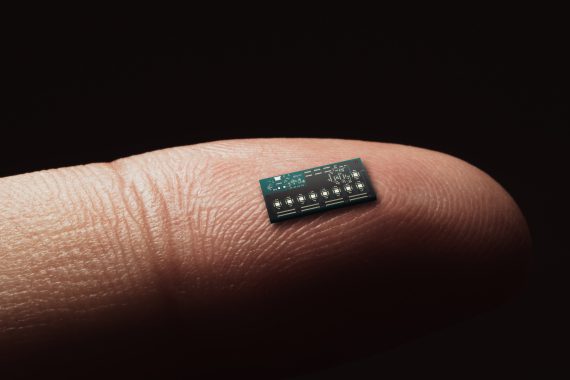

as a Service型でのシステム活用

早く、安く、新しくバンキングシステムを立ち上げる一つの具体的なソリューションは、as a Service型のシステム利用だ。例えば、グローバルで実績を上げている、2011年に設立されたドイツのManbu社はコアバンキングシステムをSaaS型で銀行に提供しており、年間5億円でバンキングシステムを導入することが可能だ。

最後に

2019年、アップル社がApple Cardを発表したことは記憶に新しい。ゴールドマン・サックス社が機能提供してアップル社ブランドでクレジットカードを提供する、まさにオープンバンキングの一例だ。消費活動に紐づく、決済や一部のローンはオープンバンキングの波で金融機関としての価値は薄れていくことは避けられないだろう。

昨今、金融機関はバリューチェーンの川上、川下に出ることで収益機会の拡大を目指してきた。だが、顧客からの金融機関に対する期待は想像以上に低い。

オープンバンキングの潮流をポジティブに捉え、金融機関として価値を創出すべきか金融機能として価値を創出すべきか、領域毎に将来戦略を見つめなおしていく必要があるのではないだろうか。

※FSアーキテクトは、金融業界のトレンド、最新のIT情報、コンサルティングおよび貴重なユーザー事例を紹介するアクセンチュア日本発のビジネス季刊誌です。過去のFSアーキテクトはこちらをご覧ください。