Other parts of this series:

- 真の「生産性向上」と業務プロセス再構築、そして人の重要性海外先進事例に学ぶデジタル変革実現の鍵とは? ~ウェビナー

- RPAの要諦と次なるデジタル変革への挑戦 ~ウェビナー

- 「アンバンドル」から「社会構造変革」へ:日本におけるフィンテックの将来的可能性 ~ウェビナー

- 来たる“創造的破壊”の波に向けた、保険ビジネスのあり方とは ~ウェビナー

- デジタルウェルスマネジメントがもたらすアドバイスモデルの転換 _真の顧客本位の実現に向けて ~ウェビナー

- コーポレート領域でのデジタル技術導入による変革効果の限界と打開策–RegTechを中心とした効果創出の仕組みづくり ~ウェビナー

- HUMAN + MACHINE:ビジネス変革における第3の波に日本企業はどう立ち向かうべきか ~ウェビナー

- ブロックチェーンは金融ビジネスをどう変えるか、何が可能になるのか~ウェビナー

- デジタル変革のあるべき姿 – 伊予銀行様DHDバンクを例に ~ウェビナー

- デジタル変革の鍵を握るCloud活用をどう進めるべきか – 金融業界における成功の要因 ~ウェビナー

- 真の顧客起点型ビジネスモデルの追求 –2つの主導権争いと鍵となるテクノロジーの展望~ウェビナー

- デジタルトランスフォーメーション(DX)における人材活用・リスキルの進め方とは~ウェビナー

- 顧客を知り、顧客に応え、顧客と共に育てるビジネス ー 2019年消費者動向調査を踏まえて ~ウェビナー

- Beyond RPA -RPAは期待した効果を出せたのか?これまでの総括と求められる次なる一手:第1回 RPAの特性と活用推進の鍵 ~ウェビナー

- BEYOND RPA -RPAは期待した効果を出せたのか?これまでの総括と求められる次なる一手:第2回 求められる次の一手と2つの方向性

- 第1回 グローバルのイノベーションにみる保険の新たな姿 _今だからできるサービスと日本への示唆~ウェビナー

- 第2回 グローバルのイノベーションにみる保険の新たな姿 _今だからできるサービスと日本への示唆~ウェビナー

- Bank4.0時代に向けた銀行変革 - “破”銀行、“創”銀行:第1回 Bank4.0時代の到来と国内金融機関への影響~ウェビナー

- Bank4.0時代に向けた銀行変革 - “破”銀行、“創”銀行:第2回 Bank4.0時代の“銀行”と実現に向けた鍵~ウェビナー

- 顧客価値と企業経営_Design Pivot 新しいデザインとの向き合い方 第1回 金融機関に求められる新たなビジネスデザイン~ウェビナー

- 顧客価値と企業経営_Design Pivot 新しいデザインとの向き合い方 第2回 新たなデザインとの向き合い方

- デジタルビジネスを加速させる次なるステージの組織運営と人材活用 _デジタルトランスフォーメーション(DX)のその先へ:第1回ディスラプションの進行と金融業界の現状~ウェビナー

- デジタルビジネスを加速させる次なるステージの組織運営と人材活用 _デジタルトランスフォーメーション(DX)のその先へ:第2回 変革へのロードマップ(1)オペレーティングモデル・シフト~ウェビナー

- デジタルビジネスを加速させる次なるステージの組織運営と人材活用 _デジタルトランスフォーメーション(DX)のその先へ:第3回 変革のロードマップ(2)リソース・シフトとワーク・シフト

- 守るテストと攻めるテスト:第1回 創造的破壊(disruption)の進行と金融業界の現状

- 守るテストと攻めるテスト:第2回 創造的破壊(disruption)の進行と金融業界の現状~“攻めるテスト”の要諦

- BPO(ビジネス・プロセス・アウトソーシング)のその先へ _これまでとデジタル化時代における 今後のあるべき姿 :第1回 新たな市場環境とアウトソーシングのかたち

- BPO(ビジネス・プロセス・アウトソーシング)のその先へ - これまでとデジタル化時代における 今後のあるべき姿 第2回 ― BPSのメリットと活用事例

- COVID-19による金融業界へのインパクトと先進事例に学ぶ「ニューノーマル」へのシフト:第1回 COVID-19のインパクトと『ニューノーマル』のかたち

- COVID-19による金融業界へのインパクトと先進事例に学ぶ「ニューノーマル」へのシフト:第2回 先進事例に学ぶ「ニューノーマル」へのシフト 銀行業界

- COVID-19による金融業界へのインパクトと先進事例に学ぶ「ニューノーマル」へのシフト 第3回 先進事例に学ぶ「ニューノーマル」へのシフト〜証券・保険業界

- 異業種連携による新たなビジネスチャンス獲得のための要諦とは:第1回 異業種連携の最新動向と金融サービスのポテンシャル

- 異業種連携による新たなビジネスチャンス獲得のための要諦とは:第2回 異業種による金融参入事例〜MarCoPayの実現に向けた日本郵船の取り組み

- 異業種連携による新たなビジネスチャンス獲得のための要諦とは:第3回 異業種による金融参入・連携における成功実現の要諦

- 保険イノベーションの最新動向 〜EFMA受賞イノベーションから見た次なる一歩とは:第1回 EFMAアワード受賞企業と保険イノベーションのトレンド

- 保険イノベーションの最新動向 〜EFMA受賞イノベーションから見た次なる一歩とは:第2回 保険会社が取るべき次なる一歩

- 筋肉質な経営体質に転換するための、聖域なきコスト削減 – リバウンドしない仕組みづくりとカルチャー変革

- 欧州デジタルバンキング、何が成否を分けたのか。そこから学ぶ日本への示唆とは:第1回

- 欧州デジタルバンキング、何が成否を分けたのか。そこから学ぶ日本への示唆とは:第2回

- 顧客体験を軸にしたビジネス変革 ~他業界に学ぶ顧客体験の追求と成長へのチャレンジ~

- 2021年の金融業界の展望 – 「ニューノーマル」を実現するために金融機関には何が求められるのか

- 「2025年の崖」を乗り越えるモダナイゼーションの現実的な施策とは その4 ~アクセンチュアの謎、なぜレガシーモダナイゼーションで選ばれるのか?

- データドリブン保険経営の要諦〜大同生命におけるビジネス・アナリティクス・クリエイティブ三位一体改革〜

- Capital Markets 2025 – 証券ビジネスの再創造に向けて

- Technology Vision 2021から読み解く日本の金融機関への示唆

- 日本初のデジタルバンク「みんなの銀行」は何を目指しているのか - 横田頭取・永吉副頭取をお迎えして

- 保険イノベーションの最新潮流~ Efma受賞イノベーションから見た最新事例と保険DXの将来像~

- 「パーパス起点」で金融機関はどう変わるのか ~ “Business of Experience(BX)”実現に向けた具体的な変革ポイント

- アウトソーシングの新潮流と人材戦略について

- 「事故のない世界」を目指して。イーデザイン損保の新たな自動車保険「&e アンディー」からパーパス起点の変革の意義を紐解く

- 2022年、金融機関の持続的成長には何が必要なのか。銀行・証券・保険の各業界のトレンドと展望を総括

- 銀行業界を牽引するグローバル大手銀行の戦略から、日本の金融機関への示唆を読み解く

- 岐路に立つ金融機関系システムは、10年後を見据えてどのように変わるべきなのか

- 金融機関のグローバル展開パターンを分析し、成功の要諦とシナジーの生み方を読み解く

- COVID19とは何だったのか。これまでの総括とこれからの予測、そして日本の金融機関への示唆

- メタバースは現実世界やビジネスをどう変えるのか。テクノロジー・ビジョン2022に寄せて

- 顧客ニーズの変化や手数料率の低下。証券リテール業界はどのように変わるべきなのか

- 保険イノベーションのグローバルトレンドと、今後起こりうる大きな変化。Qorus(旧Efma)受賞イノベーションから最新事例のご紹介

- 多様化するリスクに対し、日本の金融機関が取るべきデータドリブンなリスクマネジメントとは

- 顧客を「生活者」として捉え直す。真の顧客志向による顧客体験の最適化とマーケティングの変革

- 2023年の金融業界を占う。不確実な世界で持続的な成長と新たな価値創造を実現するための注力テーマ

- AI活用は意思決定の領域にまで拡大。金融業界におけるAI活用と「責任あるAI」の実現に向けて

- 金融機関におけるTalent Transformation(TX)の進め方

- イノベーションの潮流に変化の兆し。新興国のイノベーション事例から日本の金融機関は何を学べるのか?

- 社会実装が始まる量子コンピュータ。金融業界こそ量子コンピューティングを活用すべき理由とは

- ジェネレーティブAIが金融業界にもたらす巨大なインパクト。「AI社員」の活用事例も紹介

- コア領域こそ内製化を。DX全盛の今こそ金融業界のIT現場を取り巻く状況を知る

- アトム(現実)とビット(仮想)の融合が始まった。テクノロジービジョン2023から世界の向かう先を知る

- Qorus Innovation in Insurance Awards 2023の受賞イノベーションを解説。保険イノベーションの今後を占う

- “価値”そのものに着目した新たな変化の波。Web3の進化が金融業界にもたらす可能性について

- 【新年特別企画】銀行、証券、保険の各業界で生成AIの活用が本格化へ。2024年の金融業界を占う

- 第64回金融ウェビナーのご案内:アフラック生命保険株式会社の保険契約管理業務に係わる抜本的再構築「プロジェクトZERO」へかける思い ~取締役専務執行役員/CTO/CDIO二見様をお迎えして

第9回 金融ウェビナー

地方の金融機関は今、人口減少と異業種をはじめとする新興プレーヤーの台頭など、大きな難局に直面しています。近年には再編の動きも加速しており、大胆な変革を今進めなければ、将来の生き残りも危うい状況にあるのです。地方銀行がこの逆境に活路を見出すことは難しいのでしょうか?

地方銀行の変革に、特有の難しさが伴うのは確かです。例えば、変革の推進には業務の効率化が欠かせませんが、地域住民の重要な金融インフラであるが故に、地方銀行は店舗閉鎖や事業・サービス縮小を簡単にできません。また、ロケーションやリソースといった様々な条件を克服しながら、メガバンクや新興勢力との差別化を図り、競争力を強化することが求められます。

ただし、地方銀行を取り巻く環境があらゆる意味で逆境というわけではありません。特に金融の世界で急速に進むテクノロジー革命は、大きな追い風となる可能性があります。市場がボーダレスに拡がるデジタルの世界で、変化へのスピーディーな対応力といった地方銀行の強みを活かせば、マイナス材料を大きなプラスに変えることができるからです。

『DHDバンク』モデルがもたらす可能性

今まさにこうした発想の転換を実践し、大胆なデジタル変革を進めているのが、愛媛県松山市に本店を構え県内外に152の拠点を持つ伊予銀行です。同行が取り組むのは『デジタル・ヒューマン・デジタル(DHD)バンク』というデジタル・トランスフォーメーション・プロジェクト。地域でのプレゼンスを維持し金融インフラとしての責任を果たしながら、生産性向上と新たな付加価値の創出を実現するというのがこのプロジェクトの大きな狙いです。

これまでの銀行では、顧客とのタッチポイント・コンサルティング・オペレーションという3つの主要業務を、基本全て人が進めてきました。しかしDHDバンクは、デジタルの得意分野はデジタルが担い、人は人しかできない高付加価値分野に注力するというコンセプトを中核に据えています。つまり顧客接点とオペレーションをデジタルが、コンサルティングなど創造力・提案力が必要な分野を人が担当することで、これまでにない革新的ビジネスモデルへの転換を実現するというものです。

デジタルバンクと革新的発想の力

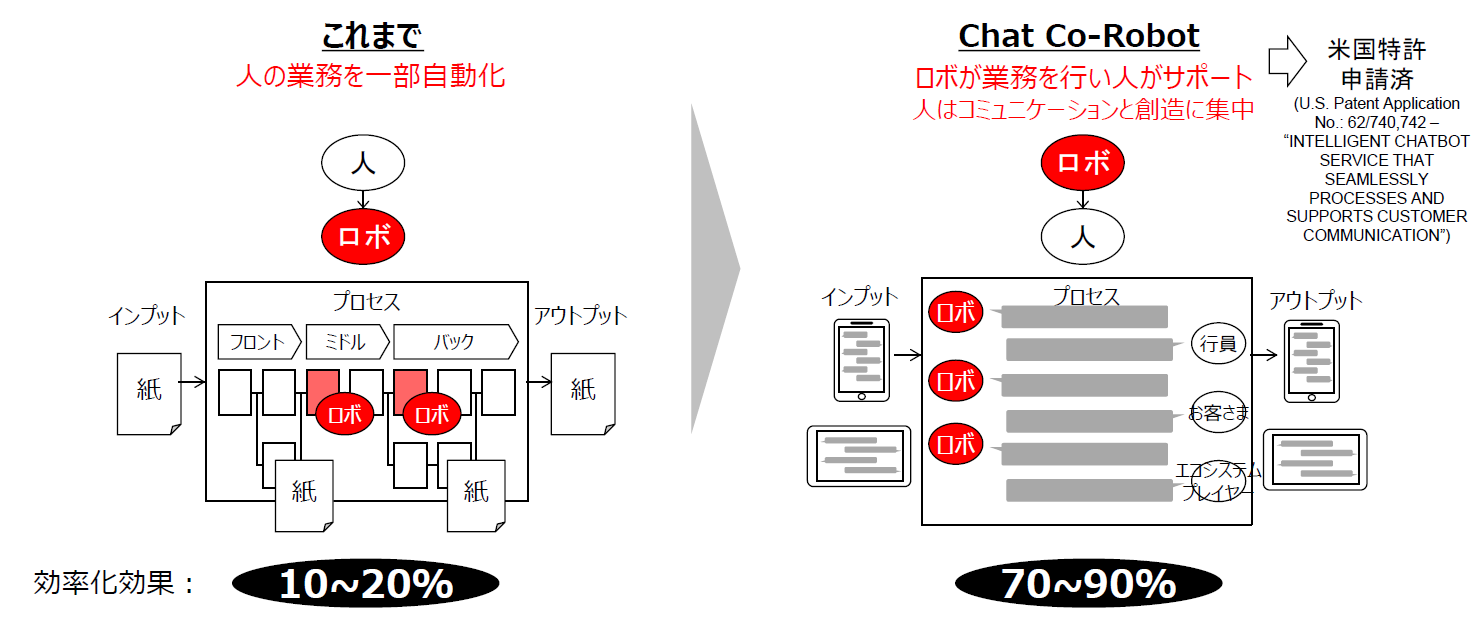

伊予銀行がDHDバンクへのトランスフォーメーションを実現する上で大きな役割を果たしているのが、AIを活用したアクセンチュアの革新的プラットフォーム『チャットコロボット』(Chat Co-Robot)です。顧客・従業員・その他ステークホルダーをチャットとインテリジェントロボットでつなぐこのソリューションによって、人とロボットの効果的連携を実現しました。例えば、人が行う業務の一部を自動化するという従来型アプローチでは、効率化の効果が最大10〜20%程度に限られます。しかしチャットコロボットは、ロボットが業務を行い、人はそのサポートとコミュニケーション、創造的タスクに集中するという真逆の発想を取り入れることで、最大70〜90%もの生産性向上を可能にしています。

Copyright © 2019 Accenture All Rights Reserved

エージェント・システムが持つ大きな強みは、シンプルでわかりやすいユーザー・インターフェイスと業務フローの大胆な効率化をつうじた“フリクションレス”な顧客体験です。しかし、これはあくまでもメリットの1つにすぎません。現在店舗内で活用されているエージェントを行員が持ち出せるようにすれば、行員の持つエージェントが銀行店舗そのものとして機能する、つまり「ブランチ・イン・ハンド」となるのです。伊予銀行が拠点を置く愛媛県の山間部や島嶼部では、人口減少が特に急速に進んでいます。行員がタブレットを持ってこうした地域へ赴き、移動店舗として機能すれば、地域コミュニティに不可欠な金融インフラとして継続的にサービスを提供できるでしょう。

真のデジタル変革実現に向けた鍵とは?

伊予銀行とアクセンチュアは、この大胆なデジタル変革を進めるにあたり、3つの点を特に重視しました。

- 事業の創造的破壊とコスト改革を同時に進める

コスト削減のみに注力すれば、変革に向けた組織の士気が削がれ、価値創造や持続的成長の機会を失う恐れがあります。しかし既存ビジネスの効率化に取り組み、そこで得た原資を新たなサービス・事業の創出に投資するというアプローチを取れば、こうしたリスクは回避できるでしょう。またフロントオフィスに新サービスを創出してステークホルダーの支持を獲得し、その後段階的にバックオフィスの既存資産を置き換えるという「2スピード」の取り組みも可能になるのです。

2.三位一体アジャイルの実践

最新・最適なテクノロジー活用と戦略的一貫性、高いレベルのユーザビリティという条件を同時に備えたソリューション・サービスを生み出すためには、ビジネス・システム・デザインという主要3分野の協働が不可欠です。またアジャイルな環境で迅速にリリースし、試行錯誤を繰り返しながら実用レベルまで段階的に育てていくという考え方も重要になるでしょう。

3.顧客体験を重視したアプローチ

エージェント・システムの開発にあたっては、どのような業務を搭載し、商品の幅をどう設定するかという点が大きな課題となり、業務量が多い分野やコスト効果の高い分野を優先するという考え方も選択肢に挙がりました。しかしそれでは、顧客がデジタルと紙ベースのプロセスを行き来する必要が生じるなど、ユーザー体験を損なってしまいます。短期間の投資対効果だけで判断せず、顧客体験の向上という命題を取り組みの軸に据えることが非常に重要なのです。

今、地方の金融機関が難局に直面していることは事実です。しかし、伊予銀行の取り組みが示すように、この機会を活用し、地方銀行ならではのアプローチで変革を実現すれば、大きなチャンスを生み出すこともできるのです。

「デジタル変革のあるべき姿 – 伊予銀行様DHDバンクを例に」と題したウェビナーでは、伊予銀行 総合企画部課長 石川秀典様、システム部課長 井上浩一様にもご登壇頂き、伊予銀行の先進的な取り組みとデジタル変革のあるべき姿について、さらに詳しく解説しています。オンディマンドで視聴することが可能ですので、ご興味をお持ちいただいた方は是非ご覧ください。

*同業他社、個人の方などのお申し込みはお断りさせていただく場合がございます。予めご了承ください。