Other parts of this series:

- 真の「生産性向上」と業務プロセス再構築、そして人の重要性海外先進事例に学ぶデジタル変革実現の鍵とは? ~ウェビナー

- RPAの要諦と次なるデジタル変革への挑戦 ~ウェビナー

- 「アンバンドル」から「社会構造変革」へ:日本におけるフィンテックの将来的可能性 ~ウェビナー

- 来たる“創造的破壊”の波に向けた、保険ビジネスのあり方とは ~ウェビナー

- デジタルウェルスマネジメントがもたらすアドバイスモデルの転換 _真の顧客本位の実現に向けて ~ウェビナー

- コーポレート領域でのデジタル技術導入による変革効果の限界と打開策–RegTechを中心とした効果創出の仕組みづくり ~ウェビナー

- HUMAN + MACHINE:ビジネス変革における第3の波に日本企業はどう立ち向かうべきか ~ウェビナー

- ブロックチェーンは金融ビジネスをどう変えるか、何が可能になるのか~ウェビナー

- デジタル変革のあるべき姿 – 伊予銀行様DHDバンクを例に ~ウェビナー

- デジタル変革の鍵を握るCloud活用をどう進めるべきか – 金融業界における成功の要因 ~ウェビナー

- 真の顧客起点型ビジネスモデルの追求 –2つの主導権争いと鍵となるテクノロジーの展望~ウェビナー

- デジタルトランスフォーメーション(DX)における人材活用・リスキルの進め方とは~ウェビナー

- 顧客を知り、顧客に応え、顧客と共に育てるビジネス ー 2019年消費者動向調査を踏まえて ~ウェビナー

- Beyond RPA -RPAは期待した効果を出せたのか?これまでの総括と求められる次なる一手:第1回 RPAの特性と活用推進の鍵 ~ウェビナー

- BEYOND RPA -RPAは期待した効果を出せたのか?これまでの総括と求められる次なる一手:第2回 求められる次の一手と2つの方向性

- 第1回 グローバルのイノベーションにみる保険の新たな姿 _今だからできるサービスと日本への示唆~ウェビナー

- 第2回 グローバルのイノベーションにみる保険の新たな姿 _今だからできるサービスと日本への示唆~ウェビナー

- Bank4.0時代に向けた銀行変革 - “破”銀行、“創”銀行:第1回 Bank4.0時代の到来と国内金融機関への影響~ウェビナー

- Bank4.0時代に向けた銀行変革 - “破”銀行、“創”銀行:第2回 Bank4.0時代の“銀行”と実現に向けた鍵~ウェビナー

- 顧客価値と企業経営_Design Pivot 新しいデザインとの向き合い方 第1回 金融機関に求められる新たなビジネスデザイン~ウェビナー

- 顧客価値と企業経営_Design Pivot 新しいデザインとの向き合い方 第2回 新たなデザインとの向き合い方

- デジタルビジネスを加速させる次なるステージの組織運営と人材活用 _デジタルトランスフォーメーション(DX)のその先へ:第1回ディスラプションの進行と金融業界の現状~ウェビナー

- デジタルビジネスを加速させる次なるステージの組織運営と人材活用 _デジタルトランスフォーメーション(DX)のその先へ:第2回 変革へのロードマップ(1)オペレーティングモデル・シフト~ウェビナー

- デジタルビジネスを加速させる次なるステージの組織運営と人材活用 _デジタルトランスフォーメーション(DX)のその先へ:第3回 変革のロードマップ(2)リソース・シフトとワーク・シフト

- 守るテストと攻めるテスト:第1回 創造的破壊(disruption)の進行と金融業界の現状

- 守るテストと攻めるテスト:第2回 創造的破壊(disruption)の進行と金融業界の現状~“攻めるテスト”の要諦

- BPO(ビジネス・プロセス・アウトソーシング)のその先へ _これまでとデジタル化時代における 今後のあるべき姿 :第1回 新たな市場環境とアウトソーシングのかたち

- BPO(ビジネス・プロセス・アウトソーシング)のその先へ - これまでとデジタル化時代における 今後のあるべき姿 第2回 ― BPSのメリットと活用事例

- COVID-19による金融業界へのインパクトと先進事例に学ぶ「ニューノーマル」へのシフト:第1回 COVID-19のインパクトと『ニューノーマル』のかたち

- COVID-19による金融業界へのインパクトと先進事例に学ぶ「ニューノーマル」へのシフト:第2回 先進事例に学ぶ「ニューノーマル」へのシフト 銀行業界

- COVID-19による金融業界へのインパクトと先進事例に学ぶ「ニューノーマル」へのシフト 第3回 先進事例に学ぶ「ニューノーマル」へのシフト〜証券・保険業界

- 異業種連携による新たなビジネスチャンス獲得のための要諦とは:第1回 異業種連携の最新動向と金融サービスのポテンシャル

- 異業種連携による新たなビジネスチャンス獲得のための要諦とは:第2回 異業種による金融参入事例〜MarCoPayの実現に向けた日本郵船の取り組み

- 異業種連携による新たなビジネスチャンス獲得のための要諦とは:第3回 異業種による金融参入・連携における成功実現の要諦

- 保険イノベーションの最新動向 〜EFMA受賞イノベーションから見た次なる一歩とは:第1回 EFMAアワード受賞企業と保険イノベーションのトレンド

- 保険イノベーションの最新動向 〜EFMA受賞イノベーションから見た次なる一歩とは:第2回 保険会社が取るべき次なる一歩

- 筋肉質な経営体質に転換するための、聖域なきコスト削減 – リバウンドしない仕組みづくりとカルチャー変革

- 欧州デジタルバンキング、何が成否を分けたのか。そこから学ぶ日本への示唆とは:第1回

- 欧州デジタルバンキング、何が成否を分けたのか。そこから学ぶ日本への示唆とは:第2回

- 顧客体験を軸にしたビジネス変革 ~他業界に学ぶ顧客体験の追求と成長へのチャレンジ~

- 2021年の金融業界の展望 – 「ニューノーマル」を実現するために金融機関には何が求められるのか

- 「2025年の崖」を乗り越えるモダナイゼーションの現実的な施策とは その4 ~アクセンチュアの謎、なぜレガシーモダナイゼーションで選ばれるのか?

- データドリブン保険経営の要諦〜大同生命におけるビジネス・アナリティクス・クリエイティブ三位一体改革〜

- Capital Markets 2025 – 証券ビジネスの再創造に向けて

- Technology Vision 2021から読み解く日本の金融機関への示唆

- 日本初のデジタルバンク「みんなの銀行」は何を目指しているのか - 横田頭取・永吉副頭取をお迎えして

- 保険イノベーションの最新潮流~ Efma受賞イノベーションから見た最新事例と保険DXの将来像~

- 「パーパス起点」で金融機関はどう変わるのか ~ “Business of Experience(BX)”実現に向けた具体的な変革ポイント

- アウトソーシングの新潮流と人材戦略について

- 「事故のない世界」を目指して。イーデザイン損保の新たな自動車保険「&e アンディー」からパーパス起点の変革の意義を紐解く

- 2022年、金融機関の持続的成長には何が必要なのか。銀行・証券・保険の各業界のトレンドと展望を総括

- 銀行業界を牽引するグローバル大手銀行の戦略から、日本の金融機関への示唆を読み解く

- 岐路に立つ金融機関系システムは、10年後を見据えてどのように変わるべきなのか

- 金融機関のグローバル展開パターンを分析し、成功の要諦とシナジーの生み方を読み解く

- COVID19とは何だったのか。これまでの総括とこれからの予測、そして日本の金融機関への示唆

- メタバースは現実世界やビジネスをどう変えるのか。テクノロジー・ビジョン2022に寄せて

- 顧客ニーズの変化や手数料率の低下。証券リテール業界はどのように変わるべきなのか

- 保険イノベーションのグローバルトレンドと、今後起こりうる大きな変化。Qorus(旧Efma)受賞イノベーションから最新事例のご紹介

- 多様化するリスクに対し、日本の金融機関が取るべきデータドリブンなリスクマネジメントとは

- 顧客を「生活者」として捉え直す。真の顧客志向による顧客体験の最適化とマーケティングの変革

- 2023年の金融業界を占う。不確実な世界で持続的な成長と新たな価値創造を実現するための注力テーマ

- AI活用は意思決定の領域にまで拡大。金融業界におけるAI活用と「責任あるAI」の実現に向けて

- 金融機関におけるTalent Transformation(TX)の進め方

- イノベーションの潮流に変化の兆し。新興国のイノベーション事例から日本の金融機関は何を学べるのか?

- 社会実装が始まる量子コンピュータ。金融業界こそ量子コンピューティングを活用すべき理由とは

- ジェネレーティブAIが金融業界にもたらす巨大なインパクト。「AI社員」の活用事例も紹介

- コア領域こそ内製化を。DX全盛の今こそ金融業界のIT現場を取り巻く状況を知る

- アトム(現実)とビット(仮想)の融合が始まった。テクノロジービジョン2023から世界の向かう先を知る

- Qorus Innovation in Insurance Awards 2023の受賞イノベーションを解説。保険イノベーションの今後を占う

- “価値”そのものに着目した新たな変化の波。Web3の進化が金融業界にもたらす可能性について

- 【新年特別企画】銀行、証券、保険の各業界で生成AIの活用が本格化へ。2024年の金融業界を占う

- 第64回金融ウェビナーのご案内:アフラック生命保険株式会社の保険契約管理業務に係わる抜本的再構築「プロジェクトZERO」へかける思い ~取締役専務執行役員/CTO/CDIO二見様をお迎えして

新型コロナウイルスの感染拡大、ロシアのウクライナ侵攻、米欧で急速に進むインフレーション、中国経済の減速など、今まで想定できなかったような変化が起こっています。

その一方で、金融機関を取り巻くリスクも多様化し、テクノロジーやESG、コンダクトなどに関する新たなリスクへの対応が不可欠となっています。

今回の金融ウェビナーでは、「KKD(経験と勘と度胸)からDD(データドリブン経営)へ」というタイトルを掲げ、日本の金融機関が取るべきリスクマネジメントのあり方について紹介いたしました。

金融機関経営環境は厳しさを増している・チャンスにもなりえる

信用リスク、保険引受リスク、市場リスク、流動性リスクなどの「財務リスク」は、世界経済の先行きが不透明化する中で高まり続けています。変化の幅の大きさもさることながら、特に変化の伝播の速度が加速している点に特徴があります。

「非財務リスク」の領域におけるオペレーショナル・リスクも、新しいテクノロジーの浸透、コロナ禍、ESG要請などにより、よりレベルを引き上げる必要に迫られています。また、気候変動への対応がより一層強く求められるようになる中、ESGへの対応の遅れによるレピュテーションリスクも伝播の速度が早くなっています。

コロナ禍をひとつの契機として少子高齢化・人口減少やDXの速度はますます加速しており、それ以前に作成した想定やシナリオはもはや通用しない時代が来ています。新たなテクノロジーや新規参入プレーヤーは従来の金融機関にとって脅威ではあるものの、リスクマネジメントを他に先駆けて高度化できれば、逆にチャンスにもなりうるでしょう。

キーワードは「ESG」、「テクノロジー」、「コンダクト」

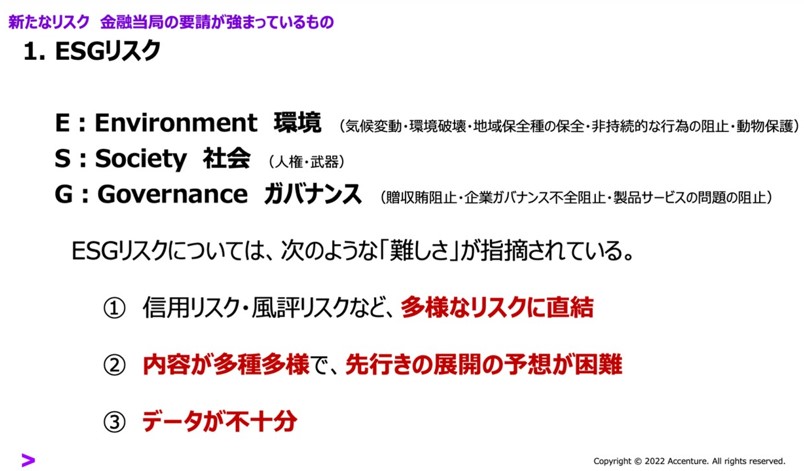

近年顕在化してきており、金融当局からの要請も高まっている新たなリスクとしては、主にESG、テクノロジー、コンダクトという3つのキーワードが挙げられます。

ご存知の通り、ESGは環境(Environment)、社会(Society)、ガバナンス(Governance)の頭文字を取ったものであり、ESGリスクの難しさとしては、信用リスクや風評リスクなどの多様なリスクに直結すること、内容が多種多様で先行きの展開予測が困難であること、データが不十分であること、などが挙げられます。

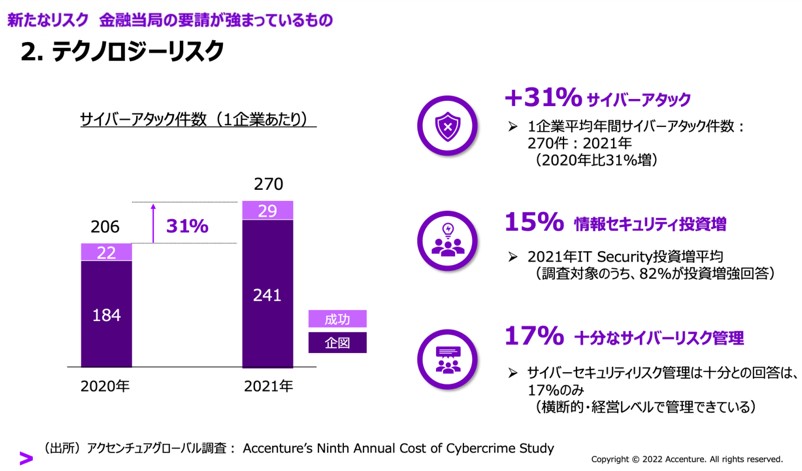

テクノロジーリスクについては、サイバー攻撃の増加と高度化が進んでいます。アクセンチュアのグローバル調査によると、2020年から2021年のわずか1年で企業が受けるサイバーアタックの件数は31%増加、セキュリティ分野への投資は15%増えていますが、一方で十分なサイバーリスク管理ができていると答えた企業は17%に留まります。2022年はロシアのウクライナ侵攻後に世界的にサイバー攻撃が増えており、この傾向がさらに加速していると見られます。

また、現在は金融サービスがクラウドや外部のアプリケーションと連携することが当たり前になり、外部企業が要因となりオペレーションが停止するリスクも高まっています。BIS(国際決済銀行)も指摘している通り、ハイパースケーラーと呼ばれるような大手テック企業の寡占が進んでいる状況では、問題の影響が金融業界全体に及ぶ可能性もあります。

そして、金融機関が高齢者相手に適合性に欠ける商品を販売したり、租税回避目的の商品を販売するといったコンダクトリスクについても、金融当局から管理を向上する要請が高まっています。金融庁の問題意識として、従来はコンプライアンス部署に任せがちで経営リスクとしての認識が不足していたこと、対応が事後的・形式的・局所的になりがちなこと、細かなルールが蓄積して「コンプライアンス疲れ」が起きていることなどがあげられます。

データ主導のリスクマネジメントは時代の要請

ここまで見てきたように、リスクが多様化・高度化している中、金融機関のトップである経営会議・取締役会においては、収益拡大のために取るべき(許容しうる)リスクの種類と量=トップアペタイトを明確化すること、経営に重大な影響を及ぼしうるトップリスクを把握すること、新興リスクを検討できる体制を構築すること、が基本的な責務として求められています。

そしてトップリスクとして把握した各リスクについては、それらの責任部署、つまりリスクの「オーナー」を特定することも重要です。

1980年代以降、金融機関が「専業・同質型の企業」から「多角化した金融サービスの提供者」へ変化し、複数かつ多様な事業を抱えるように進化してきた中で、CFOやCROの役割も変わってきています。

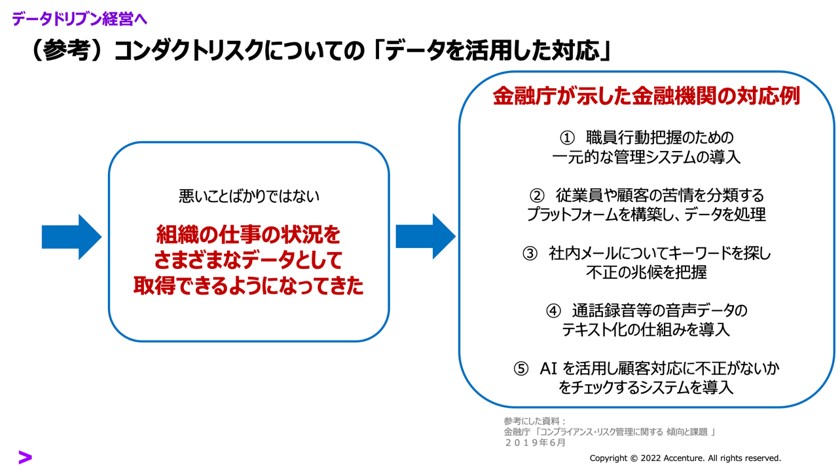

経営環境の厳しさや変化の加速は困難な状況ではありますが、一方でチャンスと捉えるべき変化もあります。具体例としては、コロナ禍で非対面取引が増えたことでデータの蓄積が進み、データの分析技術も向上しました。結果として、金融機関にとってはデータドリブン経営に舵を切る好機が訪れているのです。

事実、金融庁の「コンプライアンス・リスク管理に関する傾向と課題」(2019年6月)では、ITを活用したリスク管理の事例も示されています。

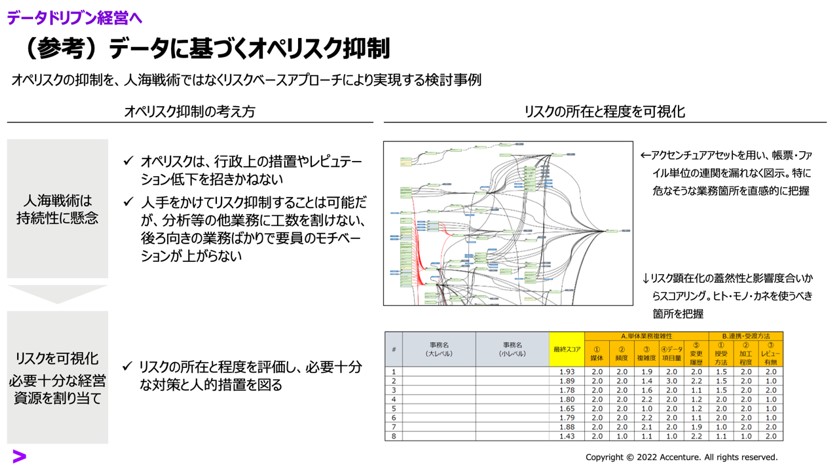

アクセンチュアにも、「データに基づくオペレーショナル・リスク抑制」の支援を行った事例があります。オペレーショナル・リスクは行政措置やレピュテーション低下を招きかねないものの、人海戦術は効率的とは言えません。そこでアクセンチュアのアセットを活用し、帳票・ファイル単位でリスクの高い領域を効率的に把握できるように。リスクの所在と程度を可視化することで、効率的なリスクマネジメントを可能にしました。

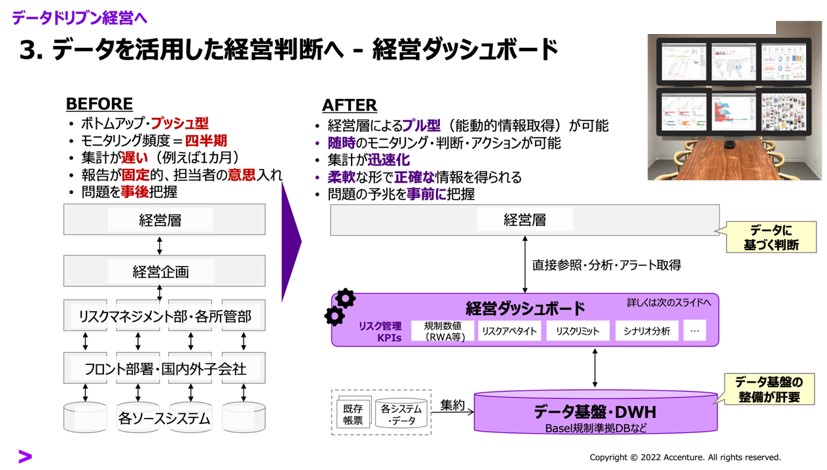

また、アクセンチュアは、経営ダッシュボードを構築し、データを活用した経営判断を可能にすることも提言しています。いわゆるKKD(勘と経験と度胸)に依存した経営判断ではなく、テクノロジーを活用したデータドリブンの経営判断です。

上記の図の左側は従来の一般的な経営判断のあり方ですが、情報がリアルタイムではなく、「報告会」や「反省会」になってしまうケースも少なくありません。

データ基盤と連携した経営ダッシュボードから経営判断に必要な情報を能動的に取得できるようにすることで、経営会議を「今後の経営の方向性やアクションを決める場」にすることが重要です。

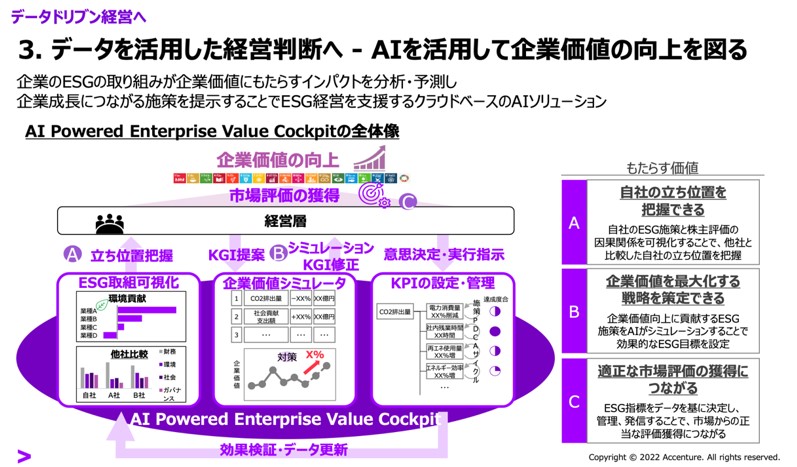

さらに、アクセンチュアは「AIを活用した企業価値向上のシステム」として、クラウドベースのAIソリューション「AI Powered Enterprise Value Cockpit」を提供しています。これにより、ESGの取り組みが企業価値にどのようなインパクトをもたらすのかを分析・予測し、自社のESG対応を改善して企業価値を高めることが可能になります。

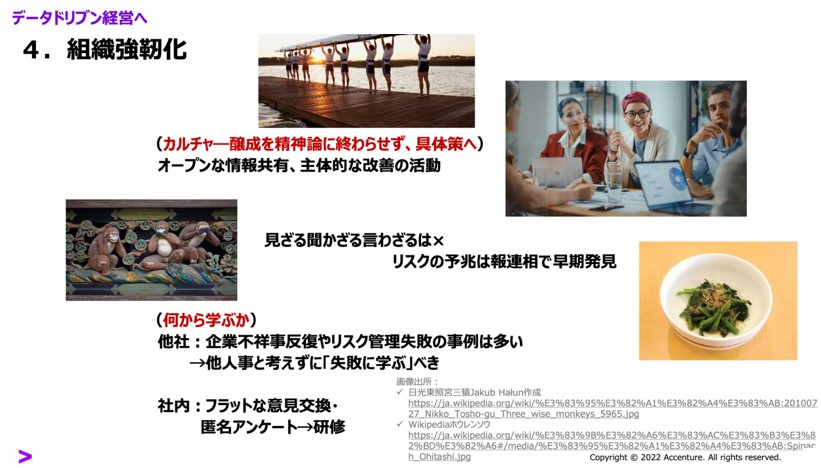

いかに組織を強靭化するか

リスクの変化の幅や伝播速度が増している中で、組織の強靭化も喫緊の課題となっています。リスクマネジメントにおいても、これまでのやり方を守るだけではなく変化に即応し、新たなリスクを直視し、対応策を改善していくことが重要です。

そのために特に重要なことは、オープンな情報共有、リスクを早期発見するための報連相、失敗から学ぶことです。

これまでのやり方や意識を変えるのは難しいチャレンジではありますが、金融機関でリスクマネジメントに携わってきた方々は、データの扱いに長けており、データドリブン経営の実現に大きく貢献できるはずです。

アクセンチュアが金融機関のデータドリブン経営実現を支援した例として、「データ・ドリブン・リスク・マネジメント」という将来ビジョンを掲げた、欧州銀行の変革事例があります。

ここでの要点は、まず判断の拠り所としてのデータベースを中央に置き、経営陣が経営判断に必要な情報をダッシュボードで発信したこと。多数のソリューションを使いこなすエコシステムを構築したこと。規制当局の変化・デジタルにも連動して対応できること。顧客にフォーカスしたデータ活用のために人員を投入したこと、です。

金融機関を取り巻く状況が大きく変化し、新たなリスクも出現している中、持続的な成長を果たすためには、データやAIを活用して効率的にリスクを見極め、企業価値の向上を図っていくことが肝要です。

リスクに対処できる組織強靭化の鍵は、なんといっても人材です。情報やデータを操る力を持つリスク管理人材には、データの集計役に留まらない活躍が期待されます。

さて、ここまでウェビナーのレポートをお伝えしてきましたが、オンデマンド版ではより詳細な内容や質疑応答の様子なども収められています。質疑応答では「古い慣習が残存する企業の対応」なども語られ、講演後のアンケートでも高い評価をいただきました。リスク管理や組織の変革・強靭化などに悩まれている方は、無料で視聴可能なオンデマンド版もぜひご視聴ください。

今回のウェビナーでは、金融業界の外部へと目を向け、最新の顧客体験の創造に取り組んでいる事例を紹介しました。本記事の内容は、オンデマンド視聴可能なウェビナーでより詳しく紹介しております。ハンズオン資料のご提供ほか、豊富な図版を交えた説明、視聴者からのQ&Aを含む約60分の映像コンテンツとなっておりますので、ぜひご視聴ください。

アクセンチュア金融サービス本部ウェビナー第50回のご視聴はこちら。